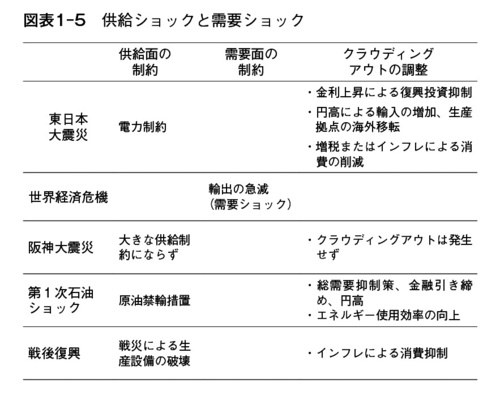

供給面でショックが生じたときの経済政策は、クラウディングアウトを調整するために、何らかの方法で総需要を抑制するものでなければならない。過去の供給ショックの際に、それがいかなる形で行なわれたかを、図表1-5に示す。

今回は復興投資がケインズ政策にならない

東日本大震災の場合には、つぎのような経路を辿ると考えられる(図表1-4の1)。

まずフェイズ1において生じた工場等の生産設備の損傷は、被災地の生産活動を減少させただけでなく、製造業のサプライチェーンに被害を与え、被災地以外の生産活動をも麻痺させた。自動車の場合、海外生産拠点の生産にも影響を与えた。したがって、震災後の国内総生産(GDP)は、落ち込むことになる。しかし、ここからの復旧はかなり早期に行なわれるだろう。

そして、フェイズ2において、復興のための投資が増加する。これが有効需要となって経済を拡大するだろうと期待する向きがある。

しかし、問題は、電力制約が解決できないことだ。このため、GDPは、震災前より低い水準で頭打ちになるだろう。

経済全体では供給余力があり、全体的な需給ギャップがあるとしても、ボトルネックがあれば、生産は拡大しないのだ。今回は、電力制約がボトルネックになる。このため、生産設備の復旧が進んでも、生産力が回復しないと考えられる。電力制約は主として夏の期間の問題であり、しかも東日本に限って生じている。それにもかかわらず、東日本の経済活動の規模が大きいため、日本全体としての問題になってしまうのである。

このような制約があるため、復興需要は、有効需要にならない。つまり、ケインズ的な乗数過程が生じることはなく、経済は拡大しない。

増加した復興需要は、超過需要になってしまう。つまり、クラウディングアウトが起きる。このため、金利上昇、円高などによって、有効需要が調整されなければならない。

復興のための財政支出が国債でファイナンスされるなら、金利が上昇する。これによって、復興投資が遅れることになる。また、金利上昇は円高を引き起こし、輸入の増加や生産拠点の海外移転をもたらす。輸入が増えれば総供給が増加するため、超過需要は緩和される。また、生産拠点の海外移転は、復興投資を国内でなく海外で行なうことを意味するので、これによっても超過需要が緩和される。

金利上昇を抑制するために日銀引受の国債が発行されれば、インフレが引き起こされて、消費が強制的に削減される。

新設原発が困難であるため、電力制約は長期にわたって日本経済を束縛するだろう。したがって、フェイズ3におけるGDPは、震災前より低い水準に留まるだろう。

阪神大震災の復興投資は巨大なケインズ政策だった

1995年1月に起こった阪神大震災は、東日本大震災の半分程度の大きな被害をもたらした。しかし、被害地が地理的に限定されていたため、経済活動に与えた影響は、東日本大震災とはかなり異なるものだった(図表1-4の3)。

『平成7年年次経済報告(経済白書)』によれば、被害額は、名目GDPの約2%に及んだ。しかし、都市地域であったため、生産設備の損傷は大きくなかった。また、企業が余剰設備や余剰在庫を抱えていたため、インフレ圧力も回避された。

このため、フェイズ1においては、震災地で生産や消費が落ち込んだものの、全国的な影響はなかった。白書は、「マクロの経済指標では、一月は被災地域の減少を中心に全国でも明らかに落ち込みがみられたものの、二月以降はほぼ震災前の水準にまで戻った」としている。

これは、データでも確かめられる。鉱工業生産指数は、94年12月の95.1から95年1月の92.6に低下したものの、3月には早くも95.5に回復した。GDPの減少は、日本全体ではまったく見られなかった。それどころか、県民所得統計における兵庫県の数値はおろか、神戸市の数値さえ95年度に低下しなかった。

つまり、阪神大震災は、供給面のショックにはならなかったのである。

このため、フェイズ2の復興過程において、復興投資が巨大なケインズ政策として機能した。

経済白書によれば、毀損されたストックを再建するための復興需要は、被害額の復元分だけでなく、耐震構造の見直しに伴う新規需要もあった。このため、GDPの2%を超える規模となった。だから、震災は経済にプラスに働いたのだ。

これは、被災地域が限定されていたため、生産設備の損傷が大きくなく、しかも、被災地以外との生産代替が迅速に行なわれたからだ。そのため、乗数過程が働く余地があったのである。

また、経済環境もこれを可能にした。

まず、貯蓄率が高かった。国民経済計算ベースの家計貯蓄率は、96年度には10.4%だった(2007年度では1.7%)。また、95年度の国債発行額は、当初予算の12.6兆円から増加して実績は21.2兆円となったものの、公債依存度は28%に留まった。したがって、金融市場に圧迫を与えることはなかった。そのため、復興投資がクラウディングアウトを引き起こして金利が上昇するような状況ではなかったのだ。実際、金利は95年春頃から急激に低下を続けていた。

また、震災後しばらくの間円高が続いて輸入が増えたことも、国内の供給制約を緩和した。

結局、阪神大震災のときにはクラウディングアウトは発生しなかったのだ。