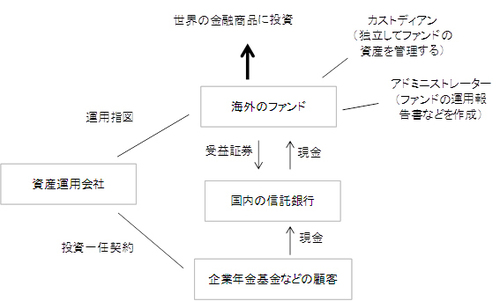

藤野 そのオフショアのファンドのお金は、また、外国の信託銀行――カストディアンと呼ばれますけど――が別に保管しています。そしてこのお金で、ファンドマネジャーの指図どおりに、証券会社などを通してさまざまな金融商品に投資されます。そして、独立したアドミニストレーター(ファンドの管理代行業者)が運用報告書を作ります。

資産運用会社の運用のしくみ

資産運用会社の運用のしくみ

だから、最初にお金を預かった国内の信託銀行は、そのお金でファンドの受益証券を買うのですが、通常は、ファンドの運用報告書とは別に、証券会社の売買記録などをチェックして矛盾がないか調べます。しかし、今回の場合は、AIJ投資顧問が実質的に支配していた証券会社やアドミニストレーターが使われており、それで虚偽の情報開示が行われていたようです。

AIJ事件は和製マドフ事件か?

藤沢 実質的に自らが支配していた証券会社で金融商品の売買をしていた、というのはマドフ事件と同じですね。

マドフは、あのNASDAQの創業メンバーのひとりで、実際にNASDAQ会長にも上り詰めていました。また、自ら証券会社を経営していました。それだけのエリートで、さらに人当たりも非常によくて、ファンドが安定的に高いパフォーマンスを出し続けていたから、コロッとアメリカの大金持ちが騙された。大金持ちだけじゃなくて、フォルティス、HSBC、RBS、BNPパリバ、野村證券などの世界の錚々たる金融機関が数百億円から数千億円の損失を出しました。これらの金融機関はマドフのファンドに直接投資していたわけではなく、マドフのファンドに投資していた他の投資会社にお金を貸していて、マドフが破綻して、投資会社も連鎖破綻したので、貸していたお金が返ってこなかったわけですけど。

このマドフのファンドの仕組みは古典的なネズミ講でした。毎年、10%ほどの配当を運用益として払っていて、これは実は運用益でも何でもなく、ファンドに預けられた元本をそのまま回していた。また、ファンドの解約請求にも、ファンドの元本を流用して対応していました。タコが自分の足を食べるみたいなもので、必ず破綻するのだけど、新規の資金流入があり続ける限りは破綻しない。

そして、マドフはなんとこのネズミ講ファンドを6兆円になるまで育てた。この6兆円というのは、マドフのファンドの投資家がそこにあると思い込んでいたお金です。人類史上最大の詐欺事件でした。