米金利を指針にドル円相場を深追いできる局面は終わりつつある。

米経済成長は今年も来年も2%台後半と堅調で、利上げは今年さらに2回、来年も2~3回行われ、政策金利は3%に至る公算だ。FOMC(米連邦公開市場委員会)委員が考える中立金利水準もほぼ3%が中央値。

景気堅調でインフレが2%超となる場合、政策金利も3%超へ向かおう。しかし、金利が中立水準を超えるほど、株価や景気へ負の作用が強まる。米中長期金利(債券イールド)は先々の景気減速とインフレ低下を織り込むと下がり始める。10年国債利回りは最近の利上げ後に3%割れへ軟化し、来年の3%中立水準到達を意識した気迷いが見られる。

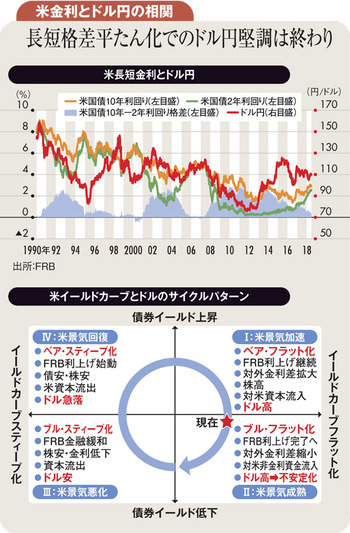

次の図(上)で米国債10年と2年の長短金利格差(イールドカーブ)を見ると0.3%台と、1年前から1%分縮小(フラット化)している。イールドカーブの傾斜は景気サイクル指標であり、ドル相場も対応するパターンが観察されてきた。

下図の第1局面(右上)は、米景気加速下で利上げが長期金利上昇より速まるベア(債券売り)・フラット化が進む中で、典型的にはドルが上伸する。

次に第2局面は、利上げは続くが、やがて長期金利がピークアウトしてブル(債券買い)・フラット化の過程で、ドルも株価も堅調から波乱含みに転じる。さらに第3局面は、景気悪化で利下げが急進行してドル安トレンドとなり、第4局面は、景気回復に伴う利上げ開始が米債・株・ドルのトリプル安をしばしば招いてきた。

もっとも、このサイクルパターンは、過去にインフレも金利も相応に上下動する環境でこそめりはりがついた。今サイクルは、米経済が2012年以降拡大し続けても、インフレの芽はなかなか伸びず、米利上げも遅々としていた。

今年は、完全雇用状態にトランプ減税が重なり、利上げが加速しつつある。今年初めには、これを警戒した債券売り(長期金利上昇)、それを嫌う株安、ドル安と、景気回復期である第4局面めいたトリプル安が今更ながらに生じた。その後は債券イールドと株価がけん制し合い、第2局面の景気成熟期らしい様相が表れている。

今後、米景気・インフレ予想が上方修正されて長期金利が3%超へ急伸する場合には、株価もドル円も波乱含みとなろう。景気予想の下方修正も株価とドルを下落させよう。景気しっかり、インフレ控えめ、利上げは緩慢、株価も波乱なしなら、ドル円は110円台前半で上値を試せる。しかし、もはや腰を据えてドル円を買う段階ではない。逃げ足の速い投機筋主導のドル円上昇は持続性を欠き不安定だろう(本稿は筆者の個人的見解である)。

(グローバル・マクロ・ストラテジスト 田中泰輔)