「頭金ゼロ」で住宅ローンのリスクが跳ね上がる

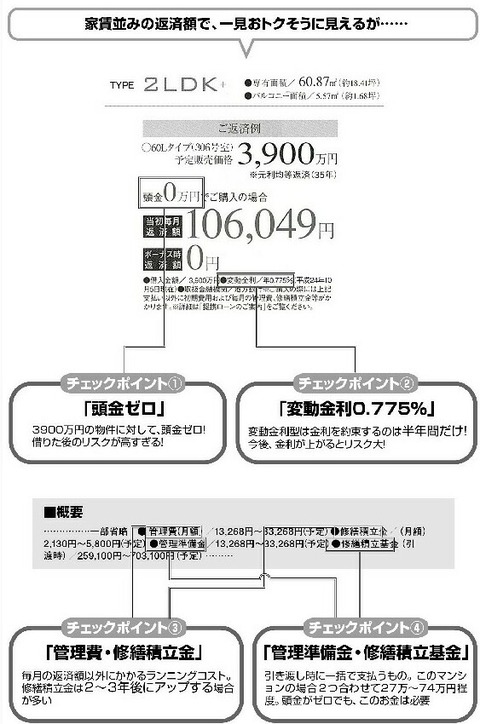

ここで、スタート地点に立ち返って問題点をチェックしてみましょう。下記の図は、住宅チラシの一例です。3900万円の物件が「頭金ゼロ、毎月返済額10万円台」で買えるとなると、一見おトクだと感じる方も少なくないのではないでしょうか。

しかし、まず「頭金ゼロでいい」というのが、実は大きな落とし穴です。

頭金を入れなければ借入額が大きくなりますから、住宅ローンの利息負担は増え、返済期間も長くなってしまいます。また、たとえば頭金を入れずにローンを目一杯借りてマンションを買った場合、その後にマンションの価値が下がれば、ローン残高がマンションの時価を上回る状態が長く続くおそれがあることも考えておかなくてはなりません。

この間にもし住宅ローンの返済が困難になった時、「マンションを売って一括返済しよう」と思っても、差額の現金を用意しなければ「売りたくても売れない、返済もできない」という身動きの取れない状態になってしまいます。頭金ゼロというのは、住宅ローンの負担を重くし、リスクを高めることにほかなりません。

毎月返済額が10万円台でいいというのも、落とし穴。これは「35年返済、変動金利0.775%」という条件のもとでの返済額です。変動金利型ローンでは、この金利が約束されるのはたった半年だけですから、金利が上昇すれば利息負担が増して返済しきれなくなるおそれがあります。

小さな文字で書かれているその他の条件も、よく見ると落とし穴がいっぱいです。「管理費・修繕積立金」というのは、マンションを買った場合に毎月の返済額以外に必要なコスト。実際のところ、このチラシの例では、毎月10万円台の支払いではすまないわけです。しかも新築マンションの場合、修繕積立金は2〜3年後にアップする場合が多いのです。

また、「管理準備金・修繕積立基金」というのも見落としてはなりません。これはマンションの引き渡し時に一括で支払う必要があり、頭金ゼロと言ってもこの分の現金は準備しなくてはならないのです。