囲碁の用語に、岡目八目(傍目八目)というのがある。テレビやインターネットで対局を観戦していて、八目先まで読めるのは、プロ棋士による解説があるからだ。

筆者も公認会計士というプロとして本連載を担当している以上、上場企業に関する経営分析について、せめて三目先くらいは読みたいものだと考えている。

実は、ここまで134回もの連載を行なっていると、上場企業の連結財務諸表や報告セグメントの数値を見た瞬間に、つまり解析作業を行なう前に「この企業データからは、たぶん、こういう解析結果が導かれるだろうな」という直感が働くことがある。

今回扱うソニーについては、第115回コラムで「がんばれ、ソニー」と応援したのだが、どうにも旗色が悪い。2014年3月期は、三度も業績下方修正を行なう、という異常事態となった。2014年5月14日に発表された決算短信では、その36枚の資料に「構造改革費用」という語が35回も登場して、さすがに目眩(めまい)がした。

ここまでの状況に陥ると、「ソニーのこのデータから、あの解析結果が導かれるな」という直感が否応なく働く。例えば、ソニーの金融事業。このセグメントについては、他のセグメントと比べて安定した収益を稼いでいる、という評価が高い。

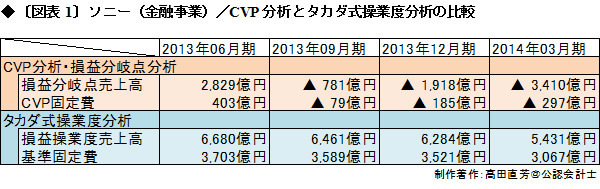

ちょっと待てよ。そううまくいくものなのだろうか、と調べた結果が、次の〔図表 1〕である。

〔図表 1〕上段(橙色で染めた箇所)は、ソニーの金融事業について、CVP分析(損益分岐点分析・限界利益分析)により解析した結果である。報告セグメントでは「勘定科目法による固変分解」を使うことができないので、「最小自乗法による固変分解」を採用し、四半期移動平均で展開した。

〔図表 1〕上段(橙色で染めた箇所)を見ると、2013年09月期以降、損益分岐点売上高とCVP固定費(←CVP分析によって求めた固定費の略称)とが、ともにマイナスになっている。ソニーの金融事業に一体、何が起きているのだろうか。一見したところでは、目眩が起きそうだ。