わが国の成長戦略の柱の1つとして、企業統治改革の検討が進んでいる。今年の2月に金融庁は「責任ある機関投資家の諸原則(日本版スチュワードシップ・コード)」を公表したが、5月末の初回の受け入れ表明の期限までには、年金積立金管理運用独立行政法人(GPIF)や大手投資顧問、大手生保など127社の機関投資家が受け入れを表明し、順調な滑り出しを見せた。

6月には政府が成長戦略の改訂版を公表したが、その中で、企業統治の強化と「コーポレートガバナンス・コード(企業統治コード)」の策定が謳われている。具体的には、東京証券取引所と金融庁を事務局とする有識者会議で検討を開始し、これをベースに東証が来年の株主総会シーズンに間に合うようにコーポレートガバナンス・コードを策定することになるだろう。

こうした一連の改革は、わが国企業の「稼ぐ力」を取り戻すために、即ち企業価値の最大化を企図して行われるものだが、企業統治改革を有効に機能させるためにはどういった問題を解決していかなければならないのだろうか。

総会の分散が必要

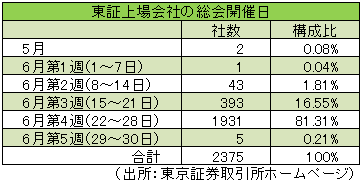

まずスチュワードシップ・コードから考えてみよう。機関投資家が株主総会に出席して的確な意見を述べるためには、議案を検討する時間がある程度は必要になる。ところが2014年3月期決算会社の定時株主総会の開催日を見ると次の通り6月下旬の1週間に大半が集中していることが分かる。

これでは、招集通知が2週間前に発送されたとしても、各社の議案の分析・検討に十分時間が割けるとはとうてい思われない。では外国ではどうなっているのだろうか。