相続税をめぐり、税務署から指摘されがちなのが「名義預金」だ。親が子供にお金を残す際によくつかわれる手法であるが、ちゃんと証拠を残さないと課税されることがある。ダイヤモンドQ編集部が、正しい手法を紹介しよう。

典型的な相続税対策の一つが、生前贈与だ。一般的な「暦年課税制度」では年間110万円の基礎控除があるので、110万円やそれを少し超える額を毎年、子供などに贈与して資産を移すのである。

Dさんもこの方法を使って10年以上前から、長男と長女の名義で銀行口座をつくり、その口座に毎年110万円ずつ振り込む形で贈与を行ってきた。

ところがDさんが亡くなって、いざ相続が発生すると、税務署から贈与を否認されてしまった。長男と長女の2000万円以上の預金が、まるまる相続税の対象になると言われてしまったのである。

実はDさん、長男と長女名義の通帳と印鑑を自分が管理していた金庫にしまっていて、子供たちは勝手に使えないようになっていたのだ。「いざというとき、子供たちの助けになるように」という親心から自分で管理しておいたものだが、これがアダになった形である。

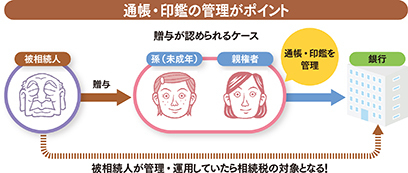

相続税をめぐって税務署から指摘されるケースが多いのが「名義預金」だ。被相続人が負担した資金で相続人名義の預金がつくられていた場合、預金を誰が管理・運用していたかどうかをしつこく聞いてくる。

相続人が管理・運用していたのであれば、被相続人からの贈与に当たる。被相続人が管理・運用していたのであれば、被相続人の資産として相続税の対象になる。

判断基準は次のような点だ。