「市場」最強の銘柄――マーケット・ポートフォリオ

効率的フロンティア上に並んでいるさまざまなポートフォリオは、いわばオリンピックにおける各国代表のようなものだ。では、さらにこの中から金メダリスト、つまり「市場最強のキング・オブ・ポートフォリオ」を選出するには、どうすればいいだろうか?

オリンピックゲームにおいて、誰とも利害関係のない公正な審判が必要となるのと同様に、ここでもジャッジを下す中立的な銘柄が必要だ。投資の世界では、リスクフリーレート(無リスク資産の金利≒国債金利)こそがうってつけの審判役となる。

リスクフリーレートとは、価格変動リスクがない、最低限保証されている利回りだ。価格変動がないのだから、さまざまな株式の動きには何の影響も受けない。言い換えると、無リスク資産をポートフォリオに入れても相関効果はゼロであり、リスクの低減には何ら寄与しないということになる。

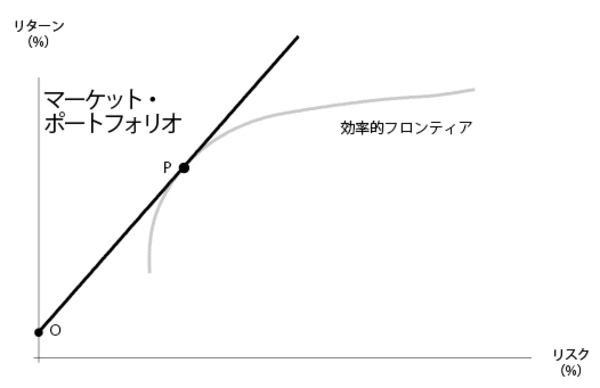

ここで、効率的フロンティアの上に並んでいる最強のポートフォリオたちと、無リスク資産Oとから構成されるポートフォリオを考えてみよう。相関効果が働かないのだから、リスク・リターンの点の集まりは曲線ではなく直線を描くことに気づくはずだ。そう、効率的フロンティア上のポートフォリオと無リスク資産Oから構成されるポートフォリオは直線状に並ぶことになる。

では、その中で最も優秀な選手は誰か?

ずばり、点Oから伸ばした線と効率的フロンティアの接点Pである。それ以外の点は線分OPよりも下方に位置するので、リターンの面で劣っている。

点Pに位置する「ポートフォリオの王者」のことをマーコウィッツは、マーケット・ポートフォリオ(MP: Market Portfolio)と名づけた。株式市場のマーケット・ポートフォリオは、市場に存在する株式をその時価総額の比率で案分して組み込んだものだ。これこそが、最も低リスクで最も高リターンな株式投資法だということになる。マーケット・ポートフォリオの発見こそが、マーコウィッツの理論がたどり着いた1つの最終結論なのだ。