では、証明してみよう。ここではオプション価格を算出するためにある仕掛けを利用する。それは株の空売りだ。次のような取引をイメージしていただければいいだろう。

(1)株式Sを他人から借りてきて市場で売る

↓

(2)株式Sが50円まで下がったら買い戻す

↓

(3)買い戻した株を返す

このように、空売りは下落局面でも利益を出せる手法の1つだ。「この銘柄は下がる」というときには、下落する前に高値で売ってしまい、そのあと、株価が落ちるのを待つわけである。

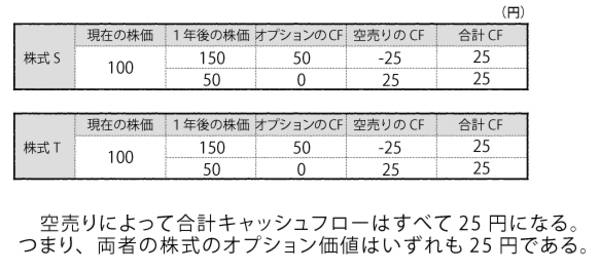

ここでは株式Sのコール・オプションを購入すると同時に、0.5株を空売りしたとしよう(ここでは説明のために単位株以下の取引も可能とする)。すると、1年後のキャッシュフローは下の表のようになる。

驚くべき結果だ。オプション購入と空売りを組み合わせると、1年後にはまったくリスクのないキャッシュフロー25円が確定するからだ。

株価が上がっても下がっても手に入るキャッシュフローは変化しない。

この状態をリスク中立と呼ぶ。あなたが株式Sの1年後の予想に自信がなくても、このように空売りをしてリスク中立にすれば、必ず25円を手にすることができる。まさにオプションは「後悔の量」を最小化できる取引なのだ。

そして、このオプションの価格は25円でなければならない。もしオプション価格が15円であれば、リスクなくして確実に10円が手に入ってしまうからだ。効率的な市場ではリスクなしで儲かる取引(=フリーランチ)は落ちていない。

株式Tに関するリスク中立取引も考えてみよう(上の表)。株式Sのケースと同じく0.5株を空売りすればいいのだ。結果として、株式Tのオプションの価値も同じく25円となる。

リスク中立によって実現される、驚くべきもう1つの帰結は、得られる利益は期待リターンとまったく関係がないということである。期待リターンの点では圧倒的に株式Tのほうに分があったはずなのに、リスク中立が実現できるオプションの世界では「株式の期待リターン」は価値に反映されないのである。