初心者から抜け出して、コンスタントに勝てるようになるにはどうしたらいいか? 人気投資ブロガーで『運、タイミング、テクニックに頼らない! 最強のファンダメンタル株式投資法』を出版したv-com2(ブイコムツー)さんが大切にしている「大きな軸」と、成功した事例、保有中の銘柄について解説します。

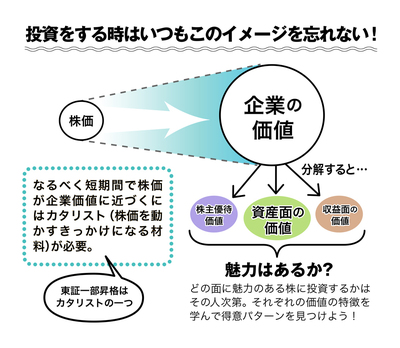

投資をするときは

いつもこのイメージを忘れない

株式投資を始めたばかりのころは、誰しも、知識と経験のない状態です。

どうすれば継続的に利益が出るのか、なかなかイメージができないため、「なんとなく儲かりそう」というあいまいな根拠で銘柄を選んでしまいがちです。

もちろん、それではなかなか利益が出ません。

たまに利益が出ても、なぜ利益が出たのかわからないと、それを再現することができません。

継続して利益が出るようにするためには、何かしら、自分の中に判断軸を作り、再現性のある投資を目指さないといけないわけです。

しかし、初心者のころほど、株式投資には何かしら明確な「正解」があって、そのテクニックを身につければ継続して儲かるようになると考えてしまいます(自分もそう考えていた時期がありました)。

たとえば、PBR1倍以下の割安銘柄を買えば儲かる、といった単純な発想です。

けれど、実際やってみればわかりますが、意外とうまくいかないものです。

そもそも、株式市場は常に変化していくものなので、小手先のテクニックを身につけた所で、いつまでもそれが通用するとは限らないのではないでしょうか?

そこで、普段からもっと大きな視点で、自分がどういう投資をしたいのかを考えることが重要だと思います。

私が長年かけて、自分の中に作り上げてきた“大きな視点”は以下のようなものです。

・「株価」と「企業価値」を比較して割安に感じる株で、

・かつ、この割安さが解消される「カタリスト(株価を動かすきっかけになる材料)」が発生する可能性が高い株

に投資するということです(下の図参照)。

「価値があるものは必ずどこかで評価される」

私が行う投資の最大の原則はこれに尽きます。

いわゆるバリュー(割安)投資の考え方です。

さらに、その価値が実際に市場で評価されるまでの時間を短くするため、東証1部昇格などの「カタリスト(株価を動かすきっかけになる材料)の発生可能性」も考えます。

また、このような大きな考えを自分の中に持っておくと、派生した投資アイディアにもつなげやすいのです。

たとえば、通常の株式投資であれば、資産面(その企業が持っている資産)と収益面(その企業の業績)だけが価値の要素です。

しかし、価値とは何かを考えているうちに、「株主優待」もまた企業の価値を構成するものの1つなのではないかというアイディアが浮かびました。

実際、優待利回りの高い企業は、その知名度の向上とともに株価が上がる傾向があるという経験は何回もありますので、投資家から見た企業の価値には、株主優待も含めてもいいのではと考えるようになりました。

また、株価が割安な企業というのは、たいていは知名度の低い中小型株に隠れています。したがって、有名な大企業に投資することはほとんどなくなります。中小型株の中でも、投資家に人気の新興株も対象外となります。

これにより、投資対象として何を捨てるのかが明確になるわけです。

自分がどういう投資をしたいのかを明確にしておくと、その範囲以外のものは最初から捨ててしまいますが、それで構いません。

あれこれ手を出すより、自分の核となるものを持つことの方が、よっぽど大事だと思います。

低PBRプラス

カタリストで選んだリスクモンスター

企業価値を考えるときは、資産面の価値、収益面の価値、株主優待面の価値という、3つの価値で考えて、魅力があるかどうかを検討します。

今回の私の本『運、タイミング、テクニックに頼らない! 最強のファンダメンタル株式投資法』の中では、資産面に魅力を感じて投資した銘柄の例として、リスクモンスター(3768)を取り上げました。

資産面で割安かどうかは、企業が保有している純資産よりも、株価が割安かどうかが判断基準になります。

指標としては、PBR1倍以下が基本ですが、PBRだけを見てもうまくいきません。

そこで、カタリスト(株価を動かすきっかけになる材料)の発生可能性を考えることが重要と書きました。

カタリストが発生する可能性を検討するには、純資産の中身(資産と負債の内容)を見て、余剰資金がどの程度あるかに注目します。

余剰資金が多いということは、M&A、増配、自社株買いなどのカタリストが起こりやすいということです。余剰資金が豊富なら、そのお金をM&Aや株主還元に振り向けられます。

また、優待株であることも1つのカタリストになりえますし、東証1部などの上位市場への昇格もそうですね。

私が投資したころのリスクモンスターは、PBRが低く、余剰資金が多く、優待株でもあり、上位市場への昇格を目指していそう、という特徴がありました。

まさに、「企業価値が実際よりも低く評価されている株に(低PBR)、余剰資金を活用したり、株主優待で人気化したり、上位市場へ昇格したりといったカタリストが起こって、市場での評価が一気に変わる」、という私なりの王道ストーリーが描けたので、投資を決めたのです。

拙著の中では、東証2部昇格をきっかけに株価が上昇してきたところまで記載しています。

その後、2017年3月15日には、大きな自社株買いを発表し(余剰資金が大きい企業の典型的なカタリスト)、いよいよ東証1部への昇格要件の一つである時価総額40億円ラインを初めて突破してきました。

このラインを安定して超えるようになれば、私が狙っている最大のカタリストである東証1部昇格が見えてくるので、リスクモンスターに投資した時に描いたストーリーはすべて実現することになります。