投資先進国の米国で、今最も注目を浴びている商品がETF(上場投資信託)です。米国ではETFが年率2ケタの成長率で伸びており、現在の純資産残高は280兆円。これは、日本のETF市場の14倍超。(1)コストを抑えた運用ができる、(2)リアルタイム取引ができる、(3)指値・成り行き注文ができる等、多くのメリットがあるETFですが、まだ日本の個人投資家にとってはなじみのある商品とはいえません。その理由は、手数料が低いため、証券会社が積極的に顧客に紹介してこなかったから。しかし、金融庁が「ETFは投資家の資産形成に有用な金融商品であり、今後十分に活用を検討していく」と公表するなど、今後、注目が集まることが予想されます。本連載では、最新刊『ETFはこの7本を買いなさい』(ダイヤモンド社)を上梓した世界No.1投信評価会社トップの朝倉智也氏が、ETFの何がおすすめなのか、その選び方・買い方、活用法等について、わかりやすく解説します。

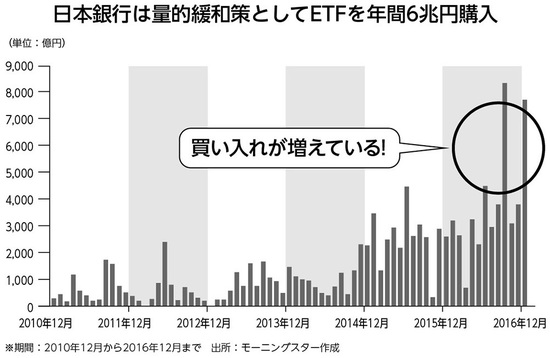

日本ではETF保有者の8割以上が金融機関

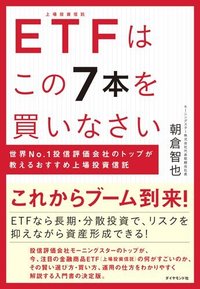

これまでの連載で、日本ではETFの認知度はまだ低いことをご説明しましたが、実は国内でもETFの純資産残高は右肩上がりに伸びています。以下のデータをご覧ください。

2011年には、国内ETFの純資産残高は2.7兆円しかありませんでした。しかし2014年には10兆円を超え、さらに2016年には20兆円を超える規模に急増しているのがわかります。

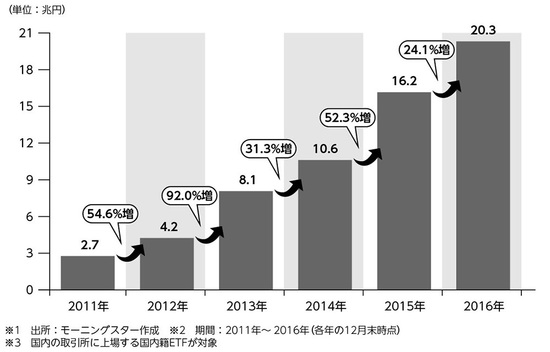

ETFの残高が急激に伸びているのは、日銀がETFの買い入れを行っていることが大きな理由です。

みなさんがご存じの通り、日銀は2010年12月から金融緩和策の一つとしてETFの買い入れをスタートしました。当初、日銀の買い入れ額は年間で約4500億円を限度としていましたが、その後、買い入れ額は拡大。2016年7月には、年間約6兆円にまで増額されました。

以下の図表は、日銀のETF買い入れ額の推移を示したグラフです。

2010年に買い入れを開始し、その規模が急速に拡大していっている様子が読み取れるでしょう。

ETF市場を拡大するという観点では、市場参加者が増えるのは悪いことではありません。 ただし、日本のETF市場が偏ったものになってしまっているのは、少々残念です。

以下は、日本のETFの主体者別保有割合を示したグラフです。実に8割以上を金融機関が保有するという状況になっており、個人の保有はたった7%に過ぎません。

個人投資家が積極的にETFを活用している米国の市場とは、ずいぶん違った状況になっていることがおわかりいただけるでしょう。

ETFは証券会社だけでなく、銀行でも買えるように?

では今後、日本のETF市場はどうなっていくのでしょうか?

私は、これからのETF市場は大きな成長が期待できると見ています。

その理由の一つは、金融庁がETFに対して前向きな対応を取っていることです。

2016年12月に行われた金融審議会市場ワーキング・グループの報告「国民の安定的な資産形成に向けた取組みと市場・取引所を巡る制度整備について」では、国民が安定的な資産形成を行うためには長期の積立・分散投資が有効であると明示しています。

そのうえで、具体的な運用対象として「ETFは少額でも分散投資が可能であるほか、透明性が高いといったメリットもあると考えられる」「一般的には、同種の投資信託に比してETFの方がコストが低いとされている」といったようにETFに言及し、その商品性を高く評価しているのです。

この報告では、ETFについて「国民の安定的な資産形成に向けて本来有用な投資商品と考えられる」とまとめています。

こうした金融庁による後押しがある中、ETFを購入できるルートを広げようという議論もあります。

現在、ETFを売買できるのは証券会社だけですが、銀行でも買えるようにしてはどうかという声も上がっています。

国内ETF市場の“伸び代”は大きい

現状では、まだまだ個人投資家からの認知度は低いとはいえ、そもそもETFは個人投資家にとってメリットの大きい商品です。

金融庁の前向きな対応により、金融機関がこれまでよりもETFの販売に力を入れるようになることも考えられます。

こうした状況を考え合わせると、国内ETF市場の今後の“伸び代”は非常に大きいのではないかと思います。

ETFの伸びを後押しする ロボ・アドバイザー

ETF市場の伸びを予感させる動きは、ほかにもあります。その一つが「ロボ・アドバイザー」の台頭です。

近年、「ファイナンス」と「テクノロジー」を掛け合わせた「フィンテック」という言葉をよく耳にするようになりました。これはモバイル端末を使った決済や資産運用、人工知能(AI)やビッグデータの解析といった最新技術を駆使した金融サービスなどを指す言葉です。

このフィンテックを活用した新たなサービスとして、近年、注目度が高まっているのがロボ・アドバイザーです。これはその名前のとおり、ロボットが資産運用のアドバイスを行うサービスです。

これまでは、個人個人の状況に応じた資産運用のアドバイスを受けようと思えば、金融機関に行って販売員に話を聞いたり資産運用の専門家に会ったりというように対面で相談するのが当たり前でした。

しかし、フィンテックの進化によってこうした状況は大きく変わりつつあります。

スマートフォンやタブレットなどのモバイル端末やパソコンを使い、インターネットを通じてロボ・アドバイザーサービスにアクセスすれば、自分の年齢や保有資産の状況、リスク許容度、今後のライフプランといった項目について質問に答えていくだけで最適な資産配分や具体的な金融商品を選んでもらえるようになってきているのです。

さらにロボ・アドバイザーは、投資を始めるときだけではなく、投資期間中も運用をサポートしてくれるものが少なくありません。

たとえば、時間の経過に伴ってポートフォリオのバランスが崩れてきた場合、そのバランスを調整する「リバランス」を自動的に行ってくれるサービスもあります。

あるいは運用期間中、「このままでは目標金額に到達するのが難しい」という状況になったら、投資額を増やしたり、リスク・リターンを引き上げたり、あるいは目標を引き下げたりといった対応について提案してくれるロボ・アドバイザーもあります。

商品選びや運用期間中のポートフォリオのメンテナンスが面倒だという人にとって、優れたロボ・アドバイザーは至れり尽くせりのサービスを提供してくれます。

特に、「仕事に邁進していて資産運用のことまでじっくり考える時間がない」という現役世代の間では、今後、ロボ・アドバイザーのニーズの高まりが見込めそうです。

コストが非常に高いファンドラップ

また、ロボ・アドバイザーは、サービス内容に対してコストが安くすむのもポイントです。

「資産配分から商品選び、リバランスまですべてお任せにできる」というサービスはこれまでにもありました。

その一つが、証券会社や銀行が近年になって特に力を入れている「ファンドラップ」です。みなさんも、テレビCMなどで目にしたことがあるのではないでしょうか。

ファンドラップは、300万円以上、500万円以上といったまとまった金額を持つ人を対象としたサービスで、特に定年退職して退職金の運用を考えるリタイア世代がターゲットとなっています。

読者のみなさんやそのご家族の中には、銀行や証券会社の販売員から「退職金をファンドラップで運用しませんか?」と提案を受けた経験がある方もいらっしゃるかもしれません。

これまで資産運用の経験がなく、まとまった退職金を手にして「せっかくだから運用したほうがいいのかな」と考えている人にとっては、ファンドラップは便利なサービスだと感じられるかもしれません。

しかし、ファンドラップには、コストが非常に高いという問題があります。各社のファンドラップはさまざまなコストがかかりますが、平均では年間におよそ3.5%程度の管理コストが必要なのです。

この点、ロボ・アドバイザーなら、「お任せ」の運用でも人手を介さないのでコストを低く抑えることが可能です。つまり、ファンドラップのような「お任せ」の運用を、低コストで提供することもできるわけです。

ロボ・アドバイザーはサービス内容や投資対象とする商品などにより様々な種類がありますが、ポートフォリオを構築するのにETFを活用したものが少なくありません。できるだけコストを抑えて資産運用サービスを提供しようとすれば、ロボ・アドバイザーの中身をETFで運用するのは非常に合理的ですから、これは当然の流れです。

フィンテックで先行するアメリカでは、ロボ・アドバイザーによる運用残高の急増が見込まれています。

2015年にA・T・カーニー社が発表した予測によれば、2020年にはロボ・アドバイザーの運用残高が242兆円にまで拡大するとされているのです。

これらの資金の運用先としてETFが活用されることで、ETF市場拡大の流れはさらに加速するでしょう。

モーニングスター株式会社代表取締役社長

1966年生まれ。1989年慶應義塾大学文学部卒。

銀行、証券会社にて資産運用助言業務に従事した後、95年米国イリノイ大学経営学修士号取得(MBA)。同年、ソフトバンク株式会社財務部にて資金調達・資金運用全般、子会社の設立および上場準備を担当。

98年モーニングスター株式会社設立に参画し、2004年より現職。

第三者投信評価機関の代表として、常に中立的・客観的な投資情報の提供を行い、個人投資家の的確な資産形成に努めるとともに、各上場企業には、戦略的IR(Investor Relations:インベスター・リレーションズ)のサポートも行っている。他にSBIグループ各社の重要な役員を兼任する。

著書に『〈新版〉投資信託選びでいちばん知りたいこと』『一生モノのファイナンス入門』(ダイヤモンド社)、『マイナス金利にも負けない究極の分散投資術』(朝日新聞出版)、『「iDeCo」で自分年金をつくる』(祥伝社)などがある。

※連載は、今回で終了します。