ついに、米国の大手格付け会社であるS&P(スタンダード&プアーズ)が、フランス国債から最高格付けの「AAA」をはく奪しました。

今回は、これで欧州債務危機がさらに広がっていくことになるかについて考えたいと思います。ポイントは、意外なほど安定している「欧州信用リスク」と、「ユーロ売りバブル」の限界です(「注目されるフランスショックの『Xデー』。影響は軽微だと考えるその理由とは?」も参照)。

「11月までのユーロ安」と

「12月からのユーロ安」は別モノ

S&Pと言えば、昨年8月初めに米国債の最高格付けをはく奪した際にも注目されました。

その格下げ後の動向を振り返ると、米国債は売られることなく、むしろ、財政緊縮強化に伴う景気悪化懸念が高まったために、利回りは低下(価格は上昇)しました。

この米国債の例に限らず、最高格付けをはく奪された国債の直後の動向を見ると、債券価格の下落(利回りは上昇)は限定的というのが、これまでは一般的だったのです。

その意味では、これをきっかけに、フランス国債の利回りが急騰(価格は暴落)する可能性は低いと見ていますが、果たしてどうでしょうか?

実際のところ、欧州の信用リスクは、12月に入ったあたりから比較的安定しています。

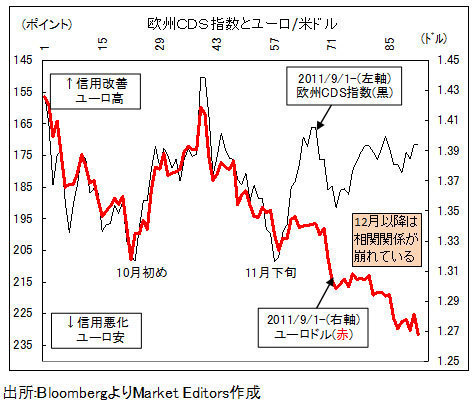

「資料1」は、欧州の信用リスクを示す「欧州CDS(クレジット・デフォルト・スワップ)指数」とユーロ/米ドルを重ねたものですが、昨年10月初め、11月下旬と、欧州の信用リスクは2度ほど急速に悪化する場面が見られました。しかし、昨年12月以降は安定しています。

「資料1」のように、欧州の信用リスクは、昨年11月まではユーロ/米ドルと高い相関関係にありました。ところが、12月以降はそれが大きく崩れていることを、このグラフは示しています。

その意味では、「11月までのユーロ安」と「12月からのユーロ安」は、違う理屈である可能性が考えられるのです。

(記事の続きを読む)