インデックス投資とは、簡単言えば、日経225やTOPIX、MSCIなどの指数に連動するインデックスファンドをひたすらバイ&ホールドする投資法。アクティブ投資と比較すると今ひとつ地味な印象があるが、最近、アベノミクスやトランプノミクスの勢いに乗って着実に運用実績を伸ばすインデックス投資家が増えている。彼らは、どんな銘柄をどのように売買しているのだろうか。そこで「吊られた男の投資ブログ」で知られるインデックス投資家の“吊られた男”さんに話を聞いてきた。

※本記事は、2015年7月に公開した記事をもとに2017年4月末に再取材を行い、資産推移やポートフォリオなどを再取材時の最新情報に更新しています。そのため、投資信託の信託報酬や証券会社に関する情報などは、すべて2017年4月末時点のものになります。

【その他のインデックス投資家の実例記事はこちら!】

■資産運用のキモは積立+株価暴落時のスポット買い!リーマン・ショック後の大量買いで資産を増やしたインデックス投資家・虫とり小僧さんの手法を公開!

■インデックスファンドとETFの二刀流で利益アップ!運用成績+40%超のインデックス投資家・kenz氏の資産配分とポートフォリオ、おすすめ銘柄を紹介!

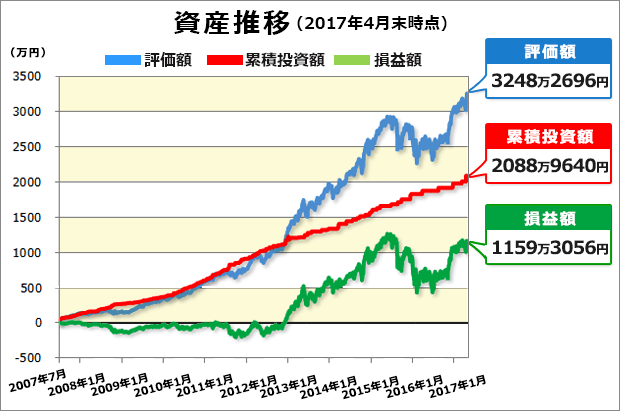

10年間のインデックス投資で、

運用益1159万円、損益率+55.5%

吊られた男さんは、会社員として働くかたわらインデックス投資を続ける個人投資家。2007年にまったくの未経験から投資をはじめ、2017年4月末現在、利益1159万円、損益率+55.5%という堂々たる成績を誇っている。

「投資を始めたきっかけは結婚ですね。将来のことを考えてきちんと資産を築きたいと思ったのですが、銀行預金だとちょっと物足りなくて。そこで、あまりリスクを取らない形で投資運用をしようと考えました。つまり、資産をドンドン増やしていこうという発想ではなく、あくまでも長期的に少しずつ資産形成していこうという考えです」

そうして選んだのが、日本株と先進国株、新興国株のインデックスファンドをそれぞれ少しずつ積み立てていく方法。しかし当時の吊られた男さんは、それがインデックス投資と呼ばれるやり方だとはまったく知らなかったと言う。

「投資を始めるにあたって考えたのは、世界中の株や債券に幅広く投資をしたい、ということ。世界経済は長期的に発展していくだろうと漠然と信じていたので、だったらそこにお金を投げておけばいいや、という単純な感覚でした。あとは、なるべく手数料を安くしたかった。その結果たどり着いたのが、インデックスファンドを使った世界分散投資です」

ズブの素人が、自分でインデックス投資の手法にたどり着いたというのだから、おどろくべき話だ。

インデックス投資には

アクティブ投資のような面倒くささが一切ない

吊られた男さんはアクティブ投資も検討し、ある程度は勉強したが、自分の性に合わなかったと言う。

「上がりそうな株を見つけて投資するのも、面白そうだとは思います。私はもともとギャンブル好きで、昔は競馬や麻雀もけっこうやってたんですよ。でもその反面、面倒くさがりで、ずっと1つのことをやり続けなきゃいけないというのが苦手で。競馬や麻雀ならやりたいときだけやれますが、自分の資金をアクティブ投資で動かすには、ニュースや相場をずっと見ていないといけないじゃないですか。そういう義務感が出ると、嫌になってくるんです」

その点、インデックス投資はそうした面倒な作業はほとんどない、と言う。

「買う投資信託さえ選べば、あとは基本的に放置でOK。勉強も、基礎さえ出来れば他にやることはありません。まさに、私のようななまけ者向きの投資法です(笑)」

では、いよいよ、吊られた男さんがどのインデックスファンドを選び、どれだけ買っているのか、具体的に解説していこう。

インデックス投資の運用結果は

アセットアロケーションで決まる!

インデックス投資で一番重要となるのは、「複数の資産をどのようなバランスで保有するか」というアセットアロケーション(資産配分)だ。このバランスによって、運用実績のほとんどが決まると言っても過言ではないだろう。

吊られた男さんのアセットアロケーションは、下の図のとおり。日本株式と先進国株式、新興国株式で運用するインデックスファンドを、それぞれ3:4:3の割合で積み立てている。

「この割合に明確な理由はありません。最初はこの3つを1:1:1くらいで買おうと思ったのですが、日本株の割合が先進国株と一緒というのは、ちょっと多すぎると感じて。だったら合わせてちょうど10になることもあり、3:4:3に決めました。そんな適当に決めた数字ですが、過去のデータなどから期待リターンとリスクを計算してみると、他の様々なパターンのアセットアロケーションと比較してもそこそこ悪くない結果でしたので、まあこれでいいかな、と。インデックス投資なんて、適当でいいんですよ(笑)」

3:4:3というのはアセットアロケーション全体の目標値なので、例えば新興国株が値下がりによって割合が減ったら次回は新興国株を多めに買うなど、バランスが崩れたら購入額を増減して調整している。とはいえ、最近は世界中の株式の連動性が高いので、大きくバランスが崩れることは少ないようだ。

気になるのは、債券が含まれないことと現金資産の割合が少ないこと。債券は以前に買ったものを30万円分ほど保有しているだけで、現時点では新たに購入する気はないと言う。

「債券は期待リターンが低くリスクも小さいため、株と債券の配分を変えることで、リターンとリスクのバランスを取ることができます。ただ、債券の代わりに現金資産でも同じことができるので、現在は債券を買っていません。つまりリスクを減らしたい場合は全資産における現金の割合を増やし、リスクを取ってでも期待リターンを高くしたい場合は株(で運用する投資信託)への投資の割合を増やすわけです」

例えば、資産1000万円のうち500万円を株で運用するか、700万円を株で運用するかで、自分の資産状況やライフスタイルに合ったリスクに調整できるということだ。吊られた男さんは、現金を給料約3ヶ月分と必要最低限しか持っていないが、それだけリスクを取っているということだろうか?

「すいません、これはあくまでも私個人の資産で、これ以外に共働きの妻の資産があるんです。妻はまったく投資に興味がなく資産をすべて銀行預金などで持っているので、現金の部分はそちらに任せています。ただ、私の資産はブログでも公開しているのに対して、私は妻の資産を一切知らないんですよ。実は妻の資産がほとんどなかったとしたら、我が家のアセットアロケーションは大変なことになってしまいますね(笑)」

ポートフォリオに入れる投資信託は

コストの安さを最優先で選ぶ

吊られた男さんが、現在買っているのは次の3つの投資信託。日本株は「TOPIX」、先進国株は「MSCIコクサイ」、新興国株は「MSCIエマージング」という株価指数に連動するインデックスファンドだ。

| ■吊られた男さんが購入している銘柄ー(銘柄名をクリックすると詳細ページへ) | ||||||

| 【日本株式】<購入・換金手数料なし> ニッセイTOPIXインデックスファンド | ||||||

| コスト |

販売手数料:なし 信託報酬:年率0.18%(税込0.1944%) 信託財産留保額:なし |

|||||

| 販売会社 | SBI証券、楽天証券、松井証券、カブドットコム証券、マネックス証券、岡三オンライン証券、東海東京証券、GMOクリック証券、フィデリティ証券 | |||||

| 【先進国株式】<購入・換金手数料なし> ニッセイ外国株式インデックスファンド | ||||||

| コスト |

販売手数料:なし 信託報酬:年率0.20%(税込0.216%) 信託財産留保額:なし |

|||||

| 販売会社 | SBI証券、楽天証券、松井証券、カブドットコム証券、マネックス証券、岡三オンライン証券、東海東京証券、GMOクリック証券、フィデリティ証券、など | |||||

| 【新興国株式】たわらノーロード 新興国株式 | ||||||

| コスト |

販売手数料:なし 信託報酬:年率0.495%(税込0.5346%) 信託財産留保額:年率0.3% |

|||||

| 販売会社 | SBI証券、楽天証券、松井証券、カブドットコム証券、マネックス証券、SMBC日興証券、など | |||||

| ※データは2017年4月30日時点 | ||||||

「この3つを選んだのは、それぞれのカテゴリーで信託報酬などのコストが一番安かったからです。日本株のインデックスファンドは、TOPIX連動のほかに日経225連動もあるのですが、TOPIX連動のほうが好きなんです。TOPIXのほうが幅広い銘柄に投資していますし、日経225は昔銘柄入れ替えのときに価格が恣意的に動いた事件などがあったので。それでも、以前はコストの安さを重視して『ニッセイ日経225インデックスファンド』を買っていたのですが、その後、コストの安い『ニッセイTOPIXインデックスファンド』が登場したので、そちらに乗り換えました」

また、新興国株式も、以前取材した2015年6月のときは「野村インデックスファンド・新興国株式」を買っていたが、今はより信託報酬の安い「たわらノーロード 新興国株式」に乗り換えた。

・ニッセイ日経225インデックスファンド

・野村インデックスファンド・新興国株式

「乗り換えと言っても、すでに保有している投資信託をすべて買い換えたわけではなく、新たに積立購入する分を新しい投資信託に変えただけです。いくらノーロードで買い換えコストがかからないといっても、売却するとその時点で利益が確定し、税金がとられてしまいますから」

このように吊られた男さんは、信託報酬の安い投資信託が出るたびに積立商品を乗り換えて来たが、「今後はそこまで細かく乗り換えないかも」と考えている。

「インデックスファンドのコスト競争により、すでに信託報酬は限界近くまで下がっているため、これ以上安くなったとしてもわずかの差です。下がっても0.01%とかでしょう。だったら、乗り換えや資産管理の手間を考えて、同じ投資信託を買い続けてもいいんじゃないかと思います」

【関連記事】

■eMAXISスリム登場で信託報酬引き下げ競争が終了!? 既存のインデックス型投信を保有している人は、「超低コスト」の投資信託に今すぐ乗り換えよう!

長期的に見ると、投資信託ではなくインデックス連動のETFを買ったほうがコストが安くなる可能性もあるが、それでも吊られた男さんは投資信託を選択している。

「SBI証券を利用しているのですが、ここは「投信マイレージサービス」と言って、投資信託を保有しているとポイントがもらえるんです。私の買っているニッセイの『購入・換金手数料なしシリーズ』や『たわらノーロードシリーズ』はポイント付与率が低いのですが、それでもポイント付与率は1年で総資産残高の0.05%分。しかも、クレジットカードの『SBIレギュラーカード』を持っているので、ポイントの現金交換レートが1.2倍になり、1年で0.06%分のポイントが付きます。例えば『ニッセイTOPIXインデックスファンド』の信託報酬は、税込みで年0.19440%ですが、0.06%のポイントを引くと実質で0.1344%になり、ETFのコストとそれほど変わらなくなります。しかも投資信託は買付手数料もかからないし、株数単位で売買するETFと違って金額単位で買えます。総合的に考えると、現状はETFより投資信託のほうがお得ですね」

・SBI証券 公式サイト

・SBIレギュラーカード 関連記事

【関連記事】

■投資信託を保有するだけでポイントが貯まるネット証券とは?

将来的なインドの発展に期待して、

インド株式インデックス連動のETFも不定期に購入

吊られた男さんは、前出の3つのインデックスファンドのほか、不定期で「上場インデックスファンドCNX Nifty先物(1549)」と「NEXT FUNDSインド株式指数上場投信(1678)」という2つのインド株式インデックス連動のETFも購入している。

・上場インデックスファンドCNX Nifty先物(1549)

・NEXT FUNDSインド株式指数上場投信(1678)

「個人的にインドにはすごい将来性があると思っているのに新興国株インデックスの中のインド株比率が低いのが気に入らなくて、その調整のためにちょっとだけ買っています。今、新興国株の中では中国の比率が約25%となっているのに対し、インドは10%未満。さすがにこれは差がありすぎなので、インドの比率を中国と同じくらいまで引き上げたいと思って。本来ならインデックス投資に自分の相場観を入れてはいけないのですが、まあこれくらいはいいかなと(笑)」

SBI証券は、住信SBIネット銀行と

連動させることで使い勝手がアップ!

証券会社は、前述のようにSBI証券を利用している。

「SBI証券を使っているのは、先ほど説明したポイント付与のほかに、住信SBIネット銀行をメインバンクにしているのも理由です。『ハイブリッド預金』という両方の口座を連動させるサービスを利用しているので、仮に将来ポイント付与のサービスがなくなってもSBI証券を使い続けると思います」

【関連記事】

■住信SBIネット銀行ならメインバンクはそのままでコンビニATM手数料&振込手数料が無料にできる!SBI証券利用者は金利がアップして、さらに得する!

SBI証券以外の証券会社を利用するとしたら、将来もっとコストの安いインデックスファンドが出て、それをSBI証券で扱っていない場合だ。ただ、その心配はあまりしていないそうだ。

「SBI証券はその辺がうまくって、他の証券会社が手数料を下げたら自分たちも下げ、他がETFの取り扱いを始めたら自分たちも始める、と大体追従するんですよ。だから、よそが革新的なインデックスファンドを扱いはじめたら、きっとそれにも追従してくれると信じています(笑)」

購入のタイミングはお金に余裕があったとき

厳密なルールをつくるのはNG

積み立てる商品とその割合が決まったら、あとは「どのタイミングでどれだけ買うか」だ。積立方法としては「ドルコスト平均法」が有名だが、吊られた男さんの買い方はかなり適当だ。

「買うタイミングと金額は、まったく決まっていません。一応、『1年に200万円以上、月に20万円買いたい!』という目安はありますが、そこまで強くはこだわっていません。実際、2017年の1〜4月に買ったのは、ボーナスが出たときに1回、80万円を積み立てただけです」

吊られた男さんが投資信託を買うのは、あくまでも余裕資金が出たとき。振り込まれた給与から生活費が引かれた後、ある程度お金が残っていたら投資する、というやり方だ。

「給与って、残業代やボーナスで増減するじゃないですか。また、生活費も月によって違います。だから、必ず決まった金額を投資に回して残ったお金で生活する、というのは、少なくとも私にとっては無理があるんです」

アセットアロケーションの割合といい、積み立てのタイミングといい、もっと厳密にルールを決めて運用している投資家さんには怒られてしまいそうな“ゆるさ”だが、「この適当さこそが投資が長続きさせる秘訣」だと吊られた男さんは言う。

「最初にルールを厳密に決めても、守れなくなったり、実情に合わせてルールをコロコロと変えるのは嫌なんです。だから私は、あくまでも守れる範囲でルールを決め、その代わりそれは絶対に守ります」

一方、売るタイミングについては、現在まったく考えていないとか。

「死ぬまで資産運用を続けようと思ってます。ここは投資家の中でも考え方が別れるところで、老後資金から計算し、定年までに資産を作って死ぬまでに使い切るように考える人もいます。私はそれとは違い、死ぬまで資産が増え続けてもいいと思っています。ただし無理はしませんし、目標金額もありません。貯まった資産に応じて、生活水準を変えればいいと思っています」

NYダウが市場最高値を更新した今こそ、

インデックス投資を始める絶好のチャンス

ここまで吊られた男さんの投資法を具体的に教えてもらったが、ここで再び運用成績を振り返ってみよう。実は、これまでの吊られた男さんの運用成績は、決して順風満帆だったわけではない。

下のグラフは、投資開始以来の損益率の推移だ。よく見ると、10年間のうち当初5年半はほとんどの期間でマイナスになっている。インデックス投資は世界市場とそのまま連動するように運用しているため、サブプライムローン問題やリーマン・ショックで世界的に景気が悪くなると、自動的に運用成績も悪化してしまうのだ。

「リーマン・ショックの頃に退場したインデックス投資家は多いですね。長年コツコツと積み立てた資産が一気に半分になってしまったことに耐えられず、『インデックス投資は、やっぱりダメだ!』と考えた人が少なくないのです。そこで止めずに持ち続けたら、今頃は資産がかなり増えていたんですけどね……」

吊られた男さんの資産がここまで増えたのは、長い低迷期で元本割れを起こしても、いつか株価が上昇することを信じて投資信託を買い続けたおかげだ。株価が下がっている時期は、見方を変えると安く買えるチャンスなのだ。

ということは、トランプノミクスの影響でNYダウが2万ドルを突破し、史上最高値を更新した今の相場環境は、インデックス投資を始めるタイミングとしてはどうなのだろう? 今から株価が大きく上昇する可能性よりも、大きく下落するリスクのほうが心配なのではないだろうか?

そんな疑問に対して吊られた男さんは、「今こそがインデックス投資を始める絶好のチャンス」と断言する。しかしそれは、「今後も世界の株式市場は上がり続ける!」という脳天気な予想から来るわけではない。むしろ「これから経済が下落する可能性があるからこそ、インデックス投資の始めどきだ」と言う。

「3年や5年で投資を止めるなら、相場が上がるタイミングで始めないとダメ。しかし、インデックス投資は20年30年の長期運用なので、その間に大きく下げる場面が必ず出てきます。そんな暴落相場は、早いうちに経験したほうがいいんです。例えば、コツコツと10年かけて1000万円積み立てたときにドン!と暴落が来て300万円になってしまうと、さすがに辛い。それよりも100万円貯まった時点で30万円に下がったほうがよっぽど楽です。そういう意味で、大きく下げる余地のある今の相場はインデックス投資の始めどきなんですよ」

実際、上の損益率のグラフと最初に出した損益額のグラフを比較すると、2009年に損益率が約-50%まで落ちたときも、投資額が少なかったおかげで損失額はそれほど大きくなかった。むしろ、「インデックス投資を始めてすぐに、安値で買えるチャンスが来た!」と考えることができただろう。

「私がインデックスファンドを買い始めたことにくらべ、今はインデックスファンドの数が増え、信託報酬も大きく下がりました。インデックス投資をするには、非常に良い環境が整って来たと言えます。その意味でも、インデックス投資を始めるには良い時期ではないでしょうか」

インデックス投資に特別な才能は必要なし

誰でも同じ結果を出せるのがメリット

最後に、これからインデックス投資を始めようと考えている人に対して、3つのアドバイスをもらった。

1つ目は、インデックス投資が自分に合っているのか考えること。

「もし、自分のお金を何倍にも増やしたいと夢見ているなら、他の投資法のほうがいいでしょう。インデックス投資は、老後の生活費など、平均して年数%のリターンでいいから長期的にを貯めたい人向けの投資です」

2つ目は、「インデックス投資は安全確実な投資だ」と考えている人もいるが、それは間違いだということ。

「インデックス投資は、長期的に見れば儲かる“可能性が高い”のは確かです。しかし短期的に上がり下がりはあるし、長期的にも必ず上がる保証はありません。20年30年と長く続ければ儲かる可能性はどんどん上がりますが、それでも100%ではない。あくまでもリスクのある投資だと理解しておきましょう」

3つ目は、自分の耐えられるリスク許容度を把握して、投資金額を決めること。

「アセットアロケーションのところでも少し話しましたが、儲けたときのことではなく損したときのときのことを考えて投資額を決めましょう。リーマン・ショックを考えると、自分の投資資金が6割下がっても大丈夫、というのがひとつの目安。世界中に分散しても、やられるときはそれくらいやられます」

例えば、「自分は300万円の損失までしか耐えられない」と思ったら、総資産が1000万円あっても投資金額は500万円に抑えておくべき、ということだ。

「また、実際に経験していない損失を想像するのは難しいです。先ほど、早めに暴落を経験したほうがいい、と言ったのにはそういう意味もあります。なので、300万円の損失まで大丈夫と思う人は、実際は『200万円や250万円までしか耐えられないかも』と考えて投資したほうがいいでしょうね」

吊られた男さんの運用成績を見て、「アベノミクスやトランプノミクスが来たから上がったのであって、単に運が良かっただけ」と意地悪な見方をする人もいるかもしれない。しかし、リーマン・ショックで他のインデックス投資家が次々と退場する中、資産が半分になってもくじけることなくインデックスファンドを買い続けたからこそ、今の資産につながっているのも確かだ。

「成功した個人投資家の話を聞くと、『この人は銘柄を選ぶ目があったから成功したけど、どうせ自分には無理』と考えてしまいがちです。でも、インデックス投資には特殊な才能は要りません。誰でも再現が可能、というのがインデックス投資のすごいところ。同じタイミングで始めれば、誰でも同じ結果が出せるんです」

吊られた男さん

(『吊られた男の投資ブログ』:http://www.tsurao.com/)

大手外資系製薬会社でシステム系エンジニアとして働くかたわら、10年前よりインデックス投資を開始。『吊られた男の投資ブログ』は、運用銘柄から資産状況まで赤裸々に公開されており、インデックス投資家の間で広く読まれている。ちなみにHNは、タロットカードの「The Hanged Man」から。

【吊られた男さんの連載記事はこちら!】

■「アクティブファンドはインデックスに勝てない」という資産運用業界にとって不都合な事実。個人投資家はインデックスファンドのみでOK!

【その他のインデックス投資家の実例記事はこちら!】

■資産運用のキモは積立+株価暴落時のスポット買い!リーマン・ショック後の大量買いで資産を増やしたインデックス投資家・虫とり小僧さんの手法を公開!

■インデックスファンドとETFの二刀流で利益アップ!運用成績+40%超のインデックス投資家・kenz氏の資産配分とポートフォリオ、おすすめ銘柄を紹介!

【最新のインデックスファンド情報はこちら!(2017年4月末時点)】

■eMAXISスリム登場で信託報酬引き下げ競争が終了!? 既存のインデックス型投信を保有している人は、「超低コスト」の投資信託に今すぐ乗り換えよう!

| ※証券や銀行の口座開設、クレジットカードの入会などを申し込む際には必ず各社のサイトをご確認ください。なお、当サイトはアフィリエイト広告を採用しており、掲載各社のサービスに申し込むとアフィリエイトプログラムによる収益を得る場合があります。 |

| 【2024年4月3日時点】 【証券会社おすすめ比較】 手数料、取引ツールetc.で総合比較! おすすめネット証券はココだ! |

||||||

| 株式売買手数料(税込) | 投資信託 | 外国株 | ||||

| 1約定ごと | 1日定額 | |||||

| 10万円 | 20万円 | 50万円 | 50万円 | |||

| ◆楽天証券 ⇒詳細情報ページへ | ||||||

| すべて0円 | 2557本 | ○ 米国、中国 、アセアン |

||||

| 【楽天証券のおすすめポイント】 2023年10月2日約定分から、国内株式の現物取引と信用取引の売買手数料が完全無料(0円)にすることを発表! 株の売買コストについては、同じく売買手数料無料を打ち出したSBI証券と並んで業界最安レベルとなった。また、投信積立の際、楽天カードを使うと0.5〜1%分、楽天カードでチャージした楽天キャッシュを使うと0.5%分の楽天ポイントが付与されるうえ、投資信託の残高が一定の金額を超えるごとにポイントが貯まるので、長期的に積立投資を考えている人にはおすすめだろう。貯まった楽天ポイントは、国内現物株式や投資信託の購入にも利用できる。また、取引から情報収集、入出金までできるトレードツールの元祖「マーケットスピード」が有名で、数多くのデイトレーダーも利用。ツール内では日経テレコン(楽天証券版)を利用することができるのも便利。さらに、投資信託数が2500本以上と多く、米国や中国、アセアンなどの海外株式、海外ETF、金の積立投資もできるので、長期的な分散投資がしやすいのも便利だ。「2024年オリコン顧客満足度ランキング ネット証券」では総合1位を受賞。 |

||||||

| 【関連記事】 ◆【楽天証券の特徴とおすすめポイントを解説!】売買手数料が安く、初心者にもおすすめの証券会社! 取引や投資信託の保有で「楽天ポイント」を貯めよう ◆「日経テレコン」「会社四季報」が閲覧できる証券会社を解説! 利用料0円ながら、紙媒体では読めない独自記事や先行情報を掲載し、記事の検索機能も充実 |

||||||

| 【楽天カードを活用すれば、投資しながら楽天ポイントもゲット!】 | ||||||

| ◆SBI証券 ⇒詳細情報ページへ | ||||||

| すべて0円 ※取引報告書などを「電子交付」に設定している場合 |

2579本 | ○ 米国、中国、 韓国、ロシア 、アセアン |

||||

| 【SBI証券のおすすめポイント】 ネット証券最大手のひとつ。2023年9月30日発注分から、国内株式の売買手数料の完全無料化を実施! 取引報告書などを電子交付するだけで、現物取引、信用取引に加え、単元未満株の売買手数料まで0円になるので、売買コストに関しては圧倒的にお得な証券会社と言える。投資信託の数が業界トップクラスなうえ100円以上1円単位で買えるので、投資初心者でも気軽に始められる。さらに、IPOの取扱い数は大手証券会社を抜いてトップ。PTS取引も利用可能で、一般的な取引所より有利な価格で株取引できる場合もある。海外株式は米国株、中国株のほか、アセアン株も取り扱うなど、とにかく商品の種類が豊富だ。米国株の売買手数料が最低0米ドルから取引可能になのも魅力。低コストで幅広い金融商品に投資したい人には、必須の証券会社と言えるだろう。「2023年オリコン顧客満足度ランキング ネット証券」において14度目の総合 1位を受賞した。また口座開設サポートデスクが土日も営業しているのも、初心者には嬉しいポイントだ。 |

||||||

| 【SBI証券の関連記事】 ◆【SBI証券の特徴とおすすめポイントを解説!】株式投資の売買手数料の安さは業界トップクラス! IPOや米国株、夜間取引など、商品・サービスも充実 ◆「株初心者」におすすめの証券会社を株主優待名人・桐谷広人さんに聞いてみた! 桐谷さんがおすすめする証券会社は「松井証券」と「SBI証券」! |

||||||

| ◆松井証券 ⇒詳細情報ページへ | ||||||

| 0円 (1日定額) |

0円 (1日定額) |

0円 (1日定額) |

0円/日 | 1874本 | ○ 米国 |

|

| 【松井証券のおすすめポイント】 1日定額制プランしかないものの1日の約定金額の合計が50万円以下であれば売買手数料が無料という手数料体系は非常に魅力的。また、25歳以下なら現物・信用ともに国内株の売買手数料が完全無料! 資金が少なく、複数の銘柄に分散投資する初心者の個人投資家にはおすすめだ。その使い勝手は、チャート形状で銘柄を検索できる「チャートフォリオ」を愛用している株主優待名人・桐谷さんも「初心者に特におすすめ」と太鼓判を押す。また、デイトレード限定で手数料が無料、金利・貸株料が0%になる「一日信用取引」や手数料が激安になる「一日先物取引」など、専業デイトレーダーにとって利便性の高いサービスも充実している。なお「2023年 オリコン顧客満足度調査」ネット証券初心者部門にて第1位を受賞している。 ※ 株式売買手数料に1約定ごとのプランがないので、1日定額制プランを掲載。 |

||||||

| 【関連記事】 ◆【松井証券のおすすめポイントは?】1日50万円以下の株取引は手数料0円(無料)! その他の無料サービスと個性派投資情報も紹介 ◆「株初心者」におすすめの証券会社を株主優待名人・桐谷広人さんに聞いてみた! 桐谷さんがおすすめする証券会社は「松井証券」と「SBI証券」! |

||||||

| 1約定ごと(税込) | 1日定額(税込) | 投資信託 ※1 |

外国株 | |||

| 10万円 | 20万円 | 50万円 | 50万円 | |||

| ◆マネックス証券 ⇒詳細情報ページへ | ||||||

| 99円 | 115円 | 275円 | 550円/日 | 1761本 | ○ 米国、中国 |

|

| 【マネックス証券のおすすめポイント】 日本株の取引や銘柄分析に役立つツールが揃っているのがメリット。中でも、多彩な注文方法や板発注が可能な「マネックストレーダー」や、重要な業績を過去10期以上に渡ってグラフ表示できる「マネックス銘柄スカウター」はぜひ利用したい。「ワン株」という株を1株から売買できるサービスもあるので、株初心者はそこから始めてみるのもいいだろう。また、外国株の銘柄数の多さも魅力で、約5000銘柄の米国株や2600銘柄以上の中国株を売買できる。米国株は最低手数料が0ドル、中国株は手数料が業界最低レベルとコスト面でもおすすめ。また、投資信託の保有金額に対し、最大0.08%分(年率)のマネックスポイントが付与されるのもお得だ。なお、2023年10月にNTTドコモと業務提携を発表しており、今後はdポイントやdカード決済、d払いアプリとの連携、ドコモショップを利用したサービスなどが予想される。 |

||||||

| 【関連記事】 ◆マネックス証券は「マネックスカード」での積立投資で1.1%分のポイントが貯まってお得! クレジットカードを利用して、投資信託を積立投資する方法を解説! ◆【マネックス証券の特徴とおすすめポイントを解説】「単元未満株」の売買手数料の安さ&取扱銘柄の多さに加え、「米国株・中国株」の充実度も業界最強レベル! ◆マネックス証券のNISA口座は手数料が一番お得! 国内株は無料、外国株も買付は実質無料。外国株やIPOの銘柄数も多いので、投資初心者にはおすすめ! |

||||||

| 【人気の「米国株」の銘柄数がトップクラス!】 | ||||||

| ◆auカブコム証券(旧:カブドットコム証券) ⇒詳細情報ページへ | ||||||

| 0円 (1日定額) |

0円 (1日定額) |

0円 (1日定額) |

0円/日 | 1798本 | ○ 米国 |

|

| 【auカブコム証券のおすすめポイント】 MUFGグループとKDDIグループが出資するネット証券で、SB証券や楽天証券などと並んで5大ネット証券のひとつ。日本株は、1日定額制なら1日100万円の取引まで売買手数料が無料(0円)!「逆指値」や「トレーリングストップ」などの自動売買機能が充実していることも特徴のひとつ。あらかじめ設定しておけば自動的に購入や利益確定、損切りができるので、日中に値動きを見られないサラリーマン投資家には便利だ。板発注機能装備の本格派のトレードツール「kabuステーション」も人気が高い。その日盛り上がりそうな銘柄を予測する「リアルタイム株価予測」など、デイトレードでも活用できる便利な機能を備えている。投資信託だけではなく「プチ株(単元未満株)」の積立も可能。月500円から株を積み立てられるので、資金の少ない株初心者にはおすすめだ。「HDI格付けベンチマーク」2023年の「問合せ窓口」「Webサポート」の両部門において、最高評価の三つ星を獲得した。 |

||||||

| 【関連記事】 ◆auカブコム証券の新アプリで「スマホ投資」が進化! 株初心者でもサクサク使える「シンプルな操作性」と、投資に必要な「充実の情報量」を両立できた秘密とは? ◆「auカブコム証券+au PAY カード」で積立投資すると最大5%のPontaポイントがたまる! NISAも対象なので、これから投資を始める人にもおすすめ! ◆【auカブコム証券の特徴とおすすめポイントを解説】NISA口座なら日本株と米国株の売買手数料が無料で、クレカ積立の還元率は「1%」とネット証券トップクラス |

||||||

| ◆GMOクリック証券 ⇒詳細情報ページへ | ||||||

| 0円 (1日定額) |

0円 (1日定額) |

0円 (1日定額) |

0円/日 | 131本 | ○ (CFD) |

|

| 【GMOクリック証券のおすすめポイント】 1日100万円まで取引は売買手数料無料! 1約定ごとプランの売買手数料も最安レベルで、コストにうるさい株主優待名人・桐谷広人さんも利用しているとか。また、27歳以下なら現物株が売買手数料が無料で取引できるのもメリット。信用取引の売買手数料と買方金利・貸株料も最安値レベルで、一般信用売りも可能だ! 近年は、各種ツールや投資情報の充実度もアップしており、売買代金では5大ネット証券に食い込むほど急成長している。商品の品揃えは、株式、FXのほか、外国債券やCFDまである充実ぶり。CFDでは、各国の株価指数のほか、原油や金などの商品、外国株など多彩な取引が可能。この1社でほぼすべての投資対象をカバーできると言っても過言ではないだろう。頻繁に売買しない初心者やサラリーマン投資家はもちろん、信用取引やCFDなどのレバレッジ取引も活用する専業デイトレーダーまで、幅広い投資家におすすめ! |

||||||

| 【関連記事】 ◆GMOクリック証券が“業界最安値水準”の売買手数料を維持できる2つの理由とは? 機能充実の新アプリのリリースで、スマホでもPCに負けない投資環境を実現! ◆「株主優待のタダ取り(クロス取引)」で得するなら、GMOクリック証券がおすすめ! 一般信用の「売建」を使って、ノーリスクで優待をゲットする方法を解説! ◆GMOクリック証券を「無料」で利用する裏ワザとは? グループ会社の株主優待を効率よく利用することで、1年間に「最大375回分」の売買手数料が0円に! ◆億トレーダーが初心者におすすめの証券会社を紹介! NISA口座の売買手数料無料のSBI証券と、株主優待で売買手数料が無料になるGMOクリック証券がおすすめ |

||||||

| 1約定ごと(税込) | 1日定額(税込) | 投資信託 ※1 |

外国株 | |||

| 10万円 | 20万円 | 50万円 | 50万円 | |||

| ◆SBIネオトレード証券(旧:ライブスター証券) ⇒詳細情報ページへ | ||||||

| 0円 (1日定額) |

0円 (1日定額) |

0円 (1日定額) |

0円/日 | 28本 | ○ (米国株CFD) |

|

| 【SBIネオトレード証券のおすすめポイント】 以前はライブスター証券だったが、2021年1月から現在の名称に。売買手数料を見ると、1日定額プランなら1日100万円まで無料。1日100万円超の価格帯でも大手ネット証券より割安だ。そのうえ信用取引の売買手数料が完全無料と、すべての手数料プランにおいてトップレベルの安さを誇る。そのお得さは株主優待名人・桐谷さんのお墨付き。2023年10月に新取引ツール「NEOTRADER」が登場。PC版は板情報を利用した高速発注や特殊注文、多彩な気配情報、チャート表示などオールインワンの高機能ツールに仕上がっている。また「NEOTRADER」のスマホアプリ版もリリースされた。低コストで日本株(現物・信用)やCFDをアクティブにトレードしたい人におすすめ。また、売買頻度の少ない初心者や中長期の投資家にとっても、新NISA対応や低コストな個性派投資信託の取り扱いがあり、おすすめの証券会社と言える。「2023年オリコン顧客満足度ランキング ネット証券」では「取引手数料」において9年連続で1位を獲得! |

||||||

| 【関連記事】 ◆【ネット証券おすすめ比較】株の売買手数料を比較したらあのネット証券会社が安かった! ◆株主優待名人の桐谷さんお墨付きのネット証券は? 手数料、使い勝手で口座を使い分けるのが桐谷流! |

||||||

| 【SBIグループに入ってIPO取扱数も急増!】 | ||||||

| ※手数料などの情報は定期的に見直しを行っていますが、更新の関係で最新の情報と異なる場合があります。最新情報は各証券会社の公式サイトをご確認ください。売買手数料は、1回の注文が複数の約定に分かれた場合、同一日であれば約定代金を合算し、1回の注文として計算します。投資信託の取扱数は、各証券会社の投資信託の検索機能をもとに計測しており、実際の購入可能本数と異なる場合が場合があります。 | ||||||

【SBI証券×ザイ・オンライン】タイアップ企画

新規口座開設+条件クリアした人全員に

現金2000円プレゼント!⇒関連記事はこちら

| お得な限定キャンペーン! | もれなく2500円プレゼント | 株の売買手数料がお得! |

|---|---|---|

|

SBI証券 新規口座開設+条件クリアで もれなく2000円プレゼント! |

岡三オンライン証券 1日定額プランで 手数料を大幅値下げ! |

松井証券 1日50万円までの取引 なら売買手数料0円! |

| ネット証券最大手で、ザイ・オンラインでも人気NO.1⇒関連記事 | 2017年の秋からIPO取扱数がトップクラスに!⇒関連記事 | 優待名人・桐谷さんも「便利でよく使う」とおすすめ⇒ 関連記事 |