マンションなど住まいの「買い替え」は、どんな流れになっているのでしょうか。銀行から住宅ローンを借りる場合、「売り先行」か、「買い先行」で、悩む人は多いでしょう。ただし、フラット35の融資基準変更により、現在はダブルローンが組みやすくなっているので、買い替え時は「買い先行」がおすすめです。住宅ローンアドバイザーの淡河範明さんに、買い替え、住み替えのポイントをお聞きしました。

住宅ローンを返済中でも

マンションを購入して買い替えられる!

読者 子どもが巣立ったので、郊外のマンションから都心のマンションへ買い替え(住み替え)を検討しています。住宅ローンを返済中ですが、新たにもう一つ住宅ローンを組めますか? それとも、今のマンションを売却するなどして、完済してからでないと組めませんか?

淡河 子どもの独立などライフステージの変化や、建物の老朽化をきっかけに、買い替えを考える人は珍しくありません。老後の暮らしを考え、手狭でも、都心や駅、スーパー、病院などが多くて便利なマンションに移り住むのは選択肢のひとつです。といっても、新たな住まいの購入には資金が必要です。その際、どうやって住宅ローンを借りればいいのでしょうか。

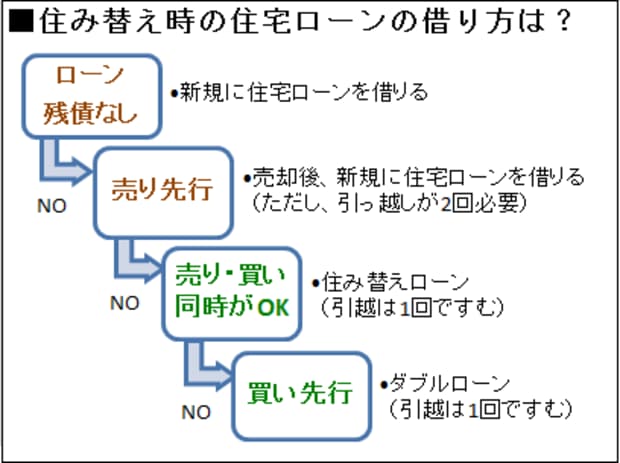

さまざまなケースがありますが、以下の買い替え・住み替えフローチャートを参考にすると分かりやすいでしょう。

買い替え・住み替え時の住宅ローンの借り方のフローチャート

買い替え・住み替え時の住宅ローンの借り方のフローチャート第一の分岐点となるのは、現在の住まいの「住宅ローンを完済」しているかどうかです。完済していれば、一般的な住宅ローンを改めて組むことになります。もちろん、「売り先行」で、現在の住まいを先に売却して、残債を一括返済した場合も同じです。

しかし現実には、売却代金が住宅ローンの残債を下回ってしまうことも少なくありません。不足分を自己資金で完済できれば問題ありませんが、残債があると抵当権を抹消できないため、売買自体が成立しないでしょう。「売り先行」にしたくてもできない人はたくさんいます。

このように住宅ローンを完済できない際の解決策が、「買い替えローン(住み替えローン)」や「ダブルローン」の利用です。どちらも住宅ローンの一種で、一般の住宅ローンと金利も基本的に同じです。では、両者にどんな違いがあるのか、順に見ていきましょう。

住宅ローンを完済できない際に使える、

「買い替えローン(住み替えローン)」

「買い替えローン(住み替えローン)」は、現在の住まいの売却代金で、借入中の住宅ローンを完済できない場合、「新居の購入代金+残債分」をまとめて融資してくれるという商品です。そのため、現在の住まいの売却と新居の購入の決済日を同日にしなければなりません。

もちろん、残債分を上乗せできるとはいえ、無制限に借りられるわけではありません。各銀行で決めた「返済負担率(年収に占める年間返済額の割合)」や「残債の上限」以内に収まっていることが条件となります。

買い替えローンのネックは前記した「売買の同日決済」です。仮に買いたい物件が先に見つかって、手付金を収めたとしても、正式契約までにもらえる猶予はせいぜい1カ月程度でしょう。この間に売却相手を見つけなければ破談になってしまうため、売却価格を大幅に下げることになりがちなのです。

買い替えローンの利用の流れは以下のとおりですが、前記の理由から新居の売買契約を結ぶ際には、(3)の「買い替え特約」を必ず付けてもらうようにしてください。万一、現在の家の売却が指定した期間内や価格で成立しなかった場合に、違約金なしで解約することができます。特約を付けてもらえないなら、契約を見送ったほうがいいでしょう。大手銀行などは、だいたい「買い替えローン」を用意していますが、以上のようにやや使い勝手が悪いのがネックです。

(1)不動産会社に現在の住まいを査定してもらう

(2)査定価格をもとに、買い替えローンを利用する銀行に相談する

(3)新居の売買契約を「買い替え特約」付きで結ぶ

(4)現在の住まいの売却と同時に買い替えローンの融資を実行してもらい、古い住宅ローンの残債と新居の購入代金を決済する

「ダブルローン」であれば、

同時に2つの住宅ローンを借りられる

一方の「ダブルローン」は、現在の住まいの住宅ローンと新居の住宅ローンを並行して組むものです。借入先の銀行・金融機関は同一でも、他行でも構いません。現在の住まいを売却するまでの間、毎月2つの住宅ローンを返済していくことになります。

買い替えローンと違って、売却の決済日と購入の決済日を同日にする必要がないため、売却をあわてずに進められます。とはいえ、売却が長引けば、前記のとおり返済がダブルのため、家計を圧迫します。

そのため審査では、2つの住宅ローンの毎月返済額の合計が、前出の返済負担率の基準内に収まっていることが条件になります。たとえば、毎月返済額が現在は12万円、新居が8万円とすると、「毎月合計20万円の返済が可能か」を審査されることになります。このようにダブルローンを組むには、高年収でなければなりません。

また、現在の住まい(マンション、戸建てなど)の売却が完了するまで、新居については住宅ローン控除を受けられません。住宅ローン控除は、転勤などでやむなく家を離れるケースを除いて、本人の居住が条件です。そのため、1世帯1本が原則になっています(売却後は条件を満たせば、新居で住宅ローン控除を受けられます)。

なお、民間の銀行でダブルローンを認めている銀行は、住信SBIネット銀行、三井住友信託銀行などごく一部です。さらに、借り入れにあたって、「銀行の子会社の不動産会社で売却をするのであれば認める」など条件が付いていることも多いので注意しましょう。

似たものに「セカンドハウスローン」という商品がありますが、こちらは一般の住宅ローンよりも金利が高く、買い替えを前提としたダブルローンとは別物です。

ここまでお話しした買い替えローンとダブルローンのメリット、デメリットを比較すると以下のようになります。

| ■「買い替えローン」と「ダブルローン」のメリット・デメリット | ||

| 買い替えローン | ダブルローン | |

|---|---|---|

| 特徴 | ・新居の購入代金に現在の住宅ローンの残債分を上乗せした額を融資 | ・現在の住まいの売却が完了するまでの間、現在の住宅ローンと並行して、新居の購入代金を融資 |

| メリット | ・売却代金で、現在の住宅ローンを完済できなくても、新居を購入できる ・住宅ローン控除を受けられる |

・売却と購入のタイミングを合わせる必要がないため、売り急ぐ必要がない |

| デメリット | ・売却と購入の決済日を同日にしなければならないため、売却価格を下げて、売り急ぐことになりがち | ・対応している銀行が少ない ・借入額が膨らむため、高年収でないと審査に通らない ・売却額でローンを完済できないときは、残債を手元の資金で返済しなければならない ・毎月返済額が2本分になるため、売却が長引くと家計を圧迫 ・売却完了まで、新居では住宅ローン控除を受けられない |

史上最強のダブルローンとなった「フラット35」

売却予定なら、残債を0円と見なしてくれる

上記の表を見てお分かりのとおり、ダブルローンは「対応している銀行が少ない」「借入額が膨らむため、審査に通りにくい」「一時的にせよ毎月返済額が倍増する」といったことから、買い替えローンをすすめる声が多くなっています。

しかし、「毎月返済額が倍増する」といった問題は、現在の住まいの売却が済めば消滅します。もちろん、早くダブルローンの状態から抜け出すに越したことはありませんが、買い替えローンのほうが売却を急がされ、価格を下げて損する可能性もあります。

となると、ダブルローンの最大の問題は「借りにくい」点です。ところが近年、ダブルローンでも借りやすい夢のような商品が登場しています。「フラット35」です。フラット35の審査基準が変わり、現在の住まいを売却するもしくは賃貸に出す予定であれば、住宅ローンの残債はないものとして審査してもらえるのです(ただし、すでにフラット35で借りている人は対象外)。

たとえば、残債が2000万円あったとしても残債0円として、返済負担率などを算出して審査します。売却や賃貸に出すことを依頼している証明として、不動産仲介会社との媒介契約書は必要です。あくまで意思を示せばいいので、実際に買主や賃借人が決まっていなくても問題ありません(売買契約書や賃貸契約書は不要)。具体的なフローは以下のようになります。

(1)現在の住まいで普通に暮らしながら新居を探す

(2)購入物件が決まったら、現在の住まいの売却(賃貸)を不動産仲介会社に依頼して媒介契約を結ぶ

(3)フラット35に申し込む際に、媒介契約書を提出する

たったこれだけのことで、一般の住宅ローンをはじめて借りるときと同じ審査基準で、ダブルローンが借りられてしまうのです。フラット35は固定金利のため、民間銀行の変動金利等と比べれば少し高くなりますが、金利が上昇傾向にある現在、安心も手に入れられると考えれば、悪い選択ではありません。

唯一、気にかけておきたいのは、通常のダブルローンと同じく、売却額で現在の住宅ローンを完済できないときは、手元の資金で返済しなければならない点です。査定価格よりも200万~300万円安く売ることになっても、完済できるかどうか、自己資金も含めて確認しておきましょう。資金計画に不安がある場合は、ファイナンシャルプランナーなどのプロに相談するのもいいでしょう。

買い替え住宅ローンの相談ができる銀行

買い替えをするならフラット35が便利ということが分かったが、一方でフラット35は全期間固定金利のため、金利が高めです。変動金利など低い金利で借りたい場合は、「買い替えローン(住み替えローン)」を用意している民間の銀行を探す必要があります。

現在、以下の銀行が「買い替えローン(住み替えローン)」に対応しています。主な銀行の商品と特徴を紹介しましょう。

| ■買い替えローン(住み替えローン)を用意している主な銀行 | ||

| 銀行名 | 商品名 | 特徴 |

|---|---|---|

| アルヒ | ARUHI住み替え実現ローン | ・2021年5月から取り扱っている新商品。現住宅が売却されるまで融資期間中の支払いは不要のため、新居の住宅ローン実行後の返済負担を軽減できる |

| 三井住友銀行 | WEB申込専用住み替えローン | ・申し込み、相談は電話で対応してくれる ・自然災害の多い日本で、火災保険や地震保険でまかないきれない万一の時に備えた「自然災害時返済一部免除特約付住宅ローン」などもある |

| みずほ銀行 | みずほ買い替えローン | ・ライフイベント(産休・育休時の収入減少や、子どもの進学による教育費支出増加等)により変化する家計収支に応じて、返済額を増減できるユニークなサービスがある |

| りそな銀行 | りそな住みかえローン |

・現在の住まい(マンション、戸建て)を売却してもローン残額を返しきれない等の状況をカバーし、新しい住居への買い替えをサポートする ・「新規住宅の担保評価額+最高1,000万円(自宅売却代金で返済しきれない借り入れ中の住宅ローン残額)」まで借り入れできる |

| 関西みらい銀行 | 住みかえローン | ・買い替えだけでなく、建て替え資金としても利用可能な住宅ローンがある |

| 千葉銀行 | 住み替えコース |

・近くの店舗または、専用のローンプラザで対応 ・買い替えに伴う増改築資金や改修・補修資金の他、住宅取得に伴う諸費用などまで含めて借り入れができる |

| 横浜銀行 | 住宅ローン(お住み替え) |

・住宅(マンション、戸建て)の買い替え時に、現在の家に住宅ローン残存額がある場合、その住宅ローン残存分も合わせて利⽤可能 ・新たな住宅の新築・購⼊資金+最⼤2,000万円まで利⽤できる |

| ろうきん | 借換・買替ローン(不動産担保型) | ・2つの金利(全期間固定金利型と変動金利型)を組み合わせた金利ミックスを利用して将来の金利変動リスクを抑えることが可能 |

今や、おすすめは「買い先行」!

話は少しそれますが、不動産会社に買い替え、住み替えの相談をすると、「売り先行で動いてください。売却が決まったら、急いで買い物件を探しましょう」とアドバイスを受ける人が多いと思います。

たしかに売却で残債を完済できるなら、選択肢のひとつではあります。しかし、「ここだ!」という新居に、すぐに出会えるとは限りません。引き渡し日までに新居が決まらなければ、仮住まいへの転居を余儀なくされます。それにともない、敷金や礼金、引っ越し、家賃などの費用がかかってきますし、郵便物の転送の届け出など、手間もいろいろ発生します。

さらに、買い替えローンの利用となると、「売買同時」が条件のため、さらにハードルは上がります。前述のように、売却価格を下げるなど、どこかで妥協しないと、なかなか実現することではありません。しかも、売買を同時にするために売却価格を100万円下げたりするのはよくあることで、値下げによる損失はかなり大きいというのが実情です。

やはり買う人からすれば、「買い替えたい物件が見つかったから、現在の住まいを売りに出す」というのが、自然な心の動きです。その点からも、買い替え時に利用できるローン選びは、現在の住まいで暮らしながら、納得のいくまで新居探しを行えるダブルローンが使える「フラット35」、一択と言っていいかもしれません。

【関連記事はこちら】>>家の住み替えは「売り先行」がオススメ!「買い先行」で「買い替え特約」を付けたくても、認めてくれるのは「売れ残り」ばかりなので注意!

税金を安くする方法も忘れずに!

自宅を売却した際の「税金を安くする方法」も知っておきましょう。現在住んでいる家を売却して損した場合と、利益が出た場合に分けて説明します。

■売却して損した場合(残債が残った場合)

買い替えをしたけれど、「前の家が高く売却できなかった」というケースでは、「特定のマイホームの譲渡損失の損益通算及び繰越控除の特例」という特例を使えば、税金を安くすることができます。

住宅ローンのある自宅を売却したが、住宅ローンの残高を下回る価格でしか売却できず、損失(譲渡損失)が生じたときは、その譲渡損失をその年の給与所得や事業所得など他の所得から控除(損益通算)することができます。つまり、税金を安くすることができるのです。

さらにその年に損益通算を行っても控除しきれなかった譲渡損失は、翌年以後3年内に繰り越して控除(繰越控除)できるので、損失が大きかった場合でもある程度は損失を補填可能です。一定の要件があるので国税庁のサイトで確認しましょう。

なお、買い替え先の住宅については、住宅ローン減税の対象となるので、忘れずに確定申告をして減税措置を受けましょう。

※出所:国税庁「住宅ローンが残っているマイホームを売却して譲渡損失が生じたとき(特定のマイホームの譲渡損失の損益通算及び繰越控除の特例)」

■売却して利益が出た場合

住んでいた自宅を売却して利益が出た場合は、選択肢が2つあります。「売却益を非課税等にする」、または「新しい自宅で住宅ローン減税を受ける」のどちらかを選択します。

「売却益を非課税等にする」のは、多額の売却益が出てしまった場合です。都内のマンションですと、1000万円以上の利益が出るケースが多く、こちらを選択した方がおとくになる人が多いでしょう。

「居住用財産の3000万円控除」の制度を使えば、売却益(譲渡所得)が最高3000万円まで控除できます。前に住んでいた家や敷地であっても、住まなくなった日から3年目を経過する年の12月31日までに売ることが要件となっていますので、多くの人が対象となります。非常におとくな制度なので、利益が多額の場合は使いたいところです。譲渡所得が3000万円を超えた場合でも、5年超住んでいれば軽減税率が適用されます。

また、「居住用財産の買い替え特例」という制度もあり、買い替えた住宅を将来、売却するときまで課税を繰り延べられます。ただし、上記の「居住用財産の3000万円控除」が大変有利な制度なので、「居住用財産の買い替え特例」を使う人は少ないです。

なお「居住用財産の3000万円控除」は、住宅ローン減税と併用はできないので、どちらかを選択しましょう。

一方、「新しい自宅で住宅ローン減税を受ける」のは、売却益が少ない場合です。住宅ローン減税は、最大500万円のメリットがありますので、「売却益を非課税等にする」と比較して、メリットが大きい方を選びましょう。

■住宅ローン控除を忘れずに

買い替えたマンションなどの住まいは、あらたに住宅ローン控除の対象となります。2022年以降であれば、0.7%控除が最大13年間続くという大きな減税ですので、確定申告を忘れないようにしましょう。

| 132銀行を比較◆住宅ローン実質金利ランキング[新規借入] |

| 132銀行を比較◆住宅ローン実質金利ランキング[借り換え] |

|

|

| 【金利動向】おすすめ記事 | 【基礎】から知りたい人の記事 |

| 【今月の金利】 【来月の金利】 【2023年の金利動向】 【変動金利】上昇時期は? 【変動金利】何%上昇する? |

【基礎の8カ条】 【審査】の基礎 【借り換え】の基礎 【フラット35】の基礎 【住宅ローン控除】の基礎 |

新規借入2024年4月最新 主要銀行版

住宅ローン変動金利ランキング

※借入金額3000万円、借入期間35年で試算

- 実質金利(手数料込)

- 0.298%

- 総返済額 3156万円

- 表面金利

- 年0.169%

- 手数料(税込)

- 借入額×2.2%

- 保証料

- 0円

- 毎月返済額

- 73,566円

①「がん・4疾病50%+全疾病+月次返済保障」が無料!

②住宅ローン金利優遇割ならダントツの低金利

③三菱UFJ銀行とKDDIが立ち上げたネット銀行。ネット申し込みで、全国に対応

- 実質金利(手数料込)

- 0.419%

- 総返済額 3221万円

- 表面金利

- 年0.290%

- 手数料(税込)

- 借入額×2.2%

- 保証料

- 0円

- 毎月返済額

- 75,123円

手数料5.5万円〜と安く、自己資金が少ない人におすすめ

- 実質金利(手数料込)

- 0.428%

- 総返済額 3226万円

- 表面金利

- 年0.298%

- 手数料(税込)

- 借入額×2.2%

- 保証料

- 0円

- 毎月返済額

- 75,227円

①3大疾病50%保障+全疾病保障が無料

②先進医療特約も無料で付帯

③無料団信でも、急性心筋梗塞・脳卒中の手術をすれば、ローン残高の50%を保障するなど手厚い対応

-

住宅ローン利用者口コミ調査の詳細を見る

-

今回作成した「住宅ローン利用者口コミ調査」の調査概要は以下のとおり。

【調査概要】

調査日:2023年12月

調査対象:大手金融機関の住宅ローン利用者(5年以内に住宅ローンを新規借り入れ、借り換えした人)

有効回答数:822人

調査:大手アンケート調査会社に依頼

評価対象:有効回答数47以上を対象とするアンケートの設問は以下の7問。回答は5段階評価とした。なお、評価点数の平均点は小数点第2位以降を四捨五入。

【アンケートの設問】

Q1.金利の満足度は?

Q2.諸費用・手数料等は妥当でしたか?

Q3.団体信用生命保険には満足しましたか?

Q4.手続き・サポートには満足しましたか?

Q5.審査について、満足していますか?

Q6.借り入れ後の対応に満足しましたか?

Q7.他の人にも現在の銀行を勧めたいと思いますか?

【回答の配点】

・各設問は5段階で回答してもらい、Q1なら以下のように配点。平均値を求めた。

満足している(5点)

どちらかといえば満足している(4点)

どちらともいえない(3点)

どちらかといえば不満である(2点)

不満である(1点)

・総合評価については、各項目の平均値を全て合算。読者が重視する「Q1金利の満足度」については点数を3倍、「Q3団信の満足度」の点数を2倍として、点数の合計を50点満点とし、10で割ることで5点満点の数値を求めた。

|

132銀行の住宅ローンを比較 >>返済額シミュレーションで、全銀行の金利を一気に比較・調査

|

- 年収に対して安心して買える物件価格は?

-

- ・年収200万円で妻が妊娠中の家族の上限は1600万円!?

- ・年収250万円の単身者の上限は1800万円!?

- ・年収300万円の4人家族の上限は1800万円!?

- ・年収350万円の2人家族の上限は2100万円!?

- ・年収400万円の単身者の上限は2500万円!?

- ・年収450万円の4人家族の上限は2000万円!?

- ・年収500万円の4人家族の上限は3000万円!?

- ・年収600万円の3人家族の上限は3500万円!?

- ・年収600万円の40代独身の上限は3000万円!?

- ・年収700万円の共働き夫婦の上限は5000万円!?

- ・年収800万円の3人家族の上限は4500万円!?

- ・年収1000万円の30代4人家族の上限は5000万円!?

- ・年収1000万円の40代4人家族の上限は3500万円!?

- ・年収1000万円の50代夫婦の上限は3000万円!?

※サイト内の金利はすべて年率で表示

関連記事

関連記事

プロの評判・口コミ

淡河範明さん

auじぶん銀行の魅力は、業界トップクラスの変動金利です。変動金利が大好きな人なら、最上位にすすめたいですね。最大2億円まで借りられるのも大きなポイントです。

審査に関しては、めちゃくちゃ早いです。申し込んでから基本的には1ヶ月以内に融資実行ができるので、急いでいる場合にはありがたい。「今月中に融資して欲しい」とアピールすれば、審査がスムーズに運びやすいです。

団信では「がん・4疾病50%保障団信」が無料で付いているので、通常の団信より手厚いと言えます。通常、保障を厚くするのであれば、金利を上乗せする必要がありますが、無料でつくのは魅力です。