コロナ禍のリモートワークなど生活スタイルの変化により注目されたのが、資産形成に対する関心が高まったこと。特に、20~30代の若い人たちの間で、つみたてNISAの口座開設が急増した。そんな状況の中、つみたてNISA本の決定版ともいえる『最新版 つみたてNISAはこの9本から選びなさい』(中野晴啓著、ダイヤモンド社)が3月16日に発売。本連載では、つみたてNISAを利用して長期投資や資産形成をしてみたいという人に向けて、失敗しないつみたてNISAの賢い選び方・買い方について、同書から抜粋して公開する。「つみたてNISAってなに?」という投資ビギナーの人でも大丈夫。基本的なところからわかりやすくお伝えしていくので、ぜひ、お付き合いください。

Photo: Adobe Stock

Photo: Adobe Stock

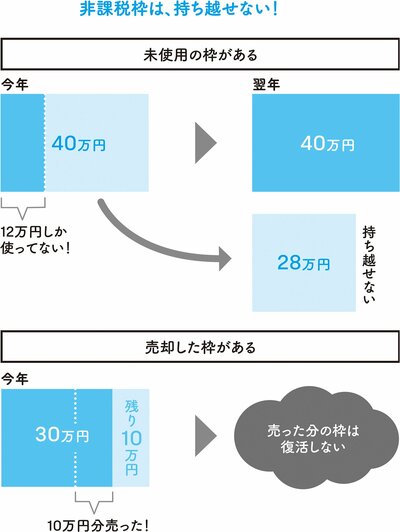

非課税枠は、持ち越せない

魅力的な非課税メリットがあるつみたてNISAですが、注意点もあります。

まず1点目は、非課税枠が余ったとしても、それを翌年に持ち越すことはできません。これは一般NISAも同様です。

たとえば、月々の積立金額が1万円で、1年間で12万円を積み立てたとしましょう。つみたてNISAの非課税枠は年間40万円ですから、まだ28万円分の枠が余っています。

でも、28万円分が余ったからといって、翌年の非課税枠を40万円と前の年の28万円を足して68万円にすることは認められません。前年にどんなに枠が残っていても最高で年間40万円までです(下図上段)。

非課税枠を余らせるのは非常にもったいない話なので、枠を余らせないように毎月の積み立てとボーナス月などを増額するなどして上限まで積み立てるようにしましょう。もちろん、それより少なくてもかまいませんし、途中での金額変更もできます。

積み立ての最低金額は金融機関によって違いますが、100円からOKというところもあります。もちろん100円ではたいして貯められませんので、少なくとも5000円以上は積み立てたいものです。

また2点目として、非課税枠は消化されるだけで、復活はしないことにも留意しておく必要があります。たとえば、2021年の口座で毎月3万円ずつ積み立て、10カ月が経過したとします。2021年口座は、すでに30万円分が消化され、残りの枠は10万円です。

ところがある時、どうしても現金が必要になり、つみたてNISAの2021年口座から10万円を解約したとします。この場合、確かに30万円分を消化していたのに、10万円を解約したのだから、消化分は20万円で、20万円の枠が余っていると考える人もいると思うのですが、これは一般NISAもつみたてNISAも同じで、一度使った枠が復活することはありません(上図下段)。