日銀の経済・物価見通し:

実質GDPを引き下げ、コアCPIは据え置き

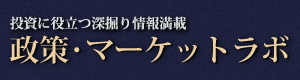

先月30日に発表された日銀の「展望レポート」では、2013、14年度の実質GDP見通し(政策委員の大勢見通しの中央値)が、それぞれ+2.2%(前回1月22日時点+2.7%)、+1.1%(同+1.4%)に引き下げられた。一方、コアCPI(生鮮食品を除く総合CPI)は据え置かれた(図表1参照)。

需給ギャップ(実際の実質GDPと潜在GDPの乖離)がコアCPIに2四半期ほど先行することを踏まえると、実質GDP見通しを下方修正する一方でコアCPI見通しを据え置くには説明が必要だ。これについて日銀は、①雇用誘発効果の大きい国内需要が堅調に推移するもとで労働需給が引き締まっている、②中長期的な予想物価上昇率の高まりが実際の賃金・物価形成に影響を与え始めている、という説明をした。

注:1.当社予測は実質GDPが5月15日、コアCPIが4月25日時点。

注:1.当社予測は実質GDPが5月15日、コアCPIが4月25日時点。2.コンセンサスは日本経済研究センター『ESPフォーキャスト調査(5月調査)』による。同調査の調査期間は4月28日~5月7日。

出所:日本銀行、日本経済研究センター『ESPフォーキャスト調査(5月調査)』よりバークレイズ証券作成

内需主導の景気回復が示唆すること:

フィリップス曲線のスティープ化

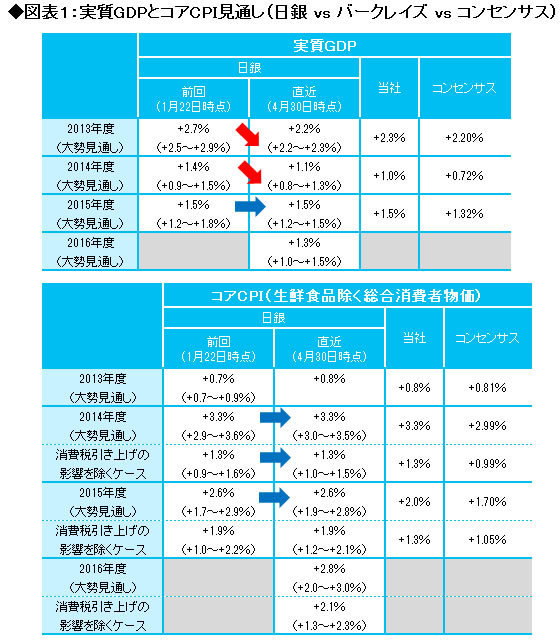

このうち、①ついては産業連関表が参考になる。先月、経済産業省は2012年簡易延長産業連関表を発表した。それによると、直近2012年の粗付加価値誘発係数(各需要1単位によって誘発される粗付加価値額の大きさ)は、政府消費支出0.927、民間消費支出0.872、公共投資0.858、輸出0.829、民間資本形成(民間設備・住宅投資)0.775となっている(図表2参照)。

確かに、輸出より内需(ただし民間資本形成は除く)、とりわけ公的需要の粗付加価値誘発係数が高い。したがって、同じ景気回復でも内需主導であるほど、国内労働需給が逼迫しやすく、結果的に賃金が上がりやすい可能性はある。

つまり①は、フィリップス曲線(需給ギャップを横軸、CPI変化率を縦軸に置いたときに右上がりとなる関係)のスティープ化に当たる。

注:各需要項目1単位で誘発される粗付加価値

注:各需要項目1単位で誘発される粗付加価値出所:経済産業省『簡易延長産業連関表』などよりバークレイズ証券作成

拡大画像表示