複雑怪奇な投資信託がいま、人気を博している。その背景には、高い手数料を狙う証券会社の思惑が透けて見える。

「ハイリスクな上、仕組みが複雑な投信が増え過ぎている」──。そんな批判を受け、首相の諮問機関である金融審議会は今年に入って、投信の規制を強化する方向で議論を重ねてきた。

ところが、こうした流れとは裏腹に、新年度入りして個人投資家の間で人気を集めているのが、「カバードコール戦略」と銘打たれた、仕組みが極めて複雑な投信なのだ。今年4月、野村アセットマネジメントから「野村グローバルREIT(リート)プレミアム」というカバードコール戦略の投信が登場すると、いきなり1000億円を集めて話題をさらった。

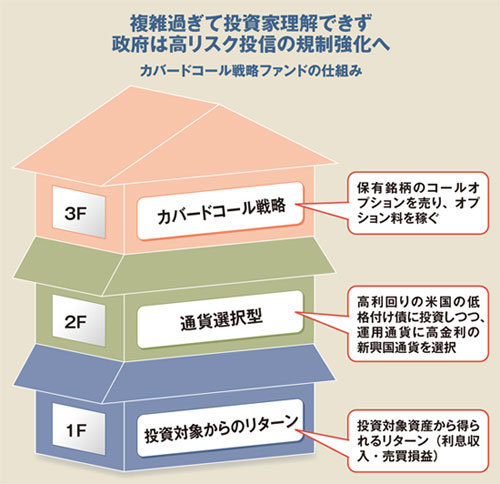

この投信は“3階建て”の設計になっているのが特徴で、大手運用会社のファンドマネジャーをして、「商品のわかりにくさでは、行き着くところまで来た」と言わしめた代物だ。

世界中のリート(不動産投資信託)に投資するのが1階部分。2階では、ここ最近ブームを巻き起こしてきた「通貨選択型投信」の仕組みを取り入れている。例えば信用力の低い米国などの「ジャンク債」に投資しつつ、運用通貨として高金利の新興国通貨を選択するからくりだ。

これは分配金こそ高いが、債券、為替、新興国のリスクが複雑に絡み合って値動きが見えづらい。リスクが高いとして金融審議会でも問題視されていた。

にもかかわらず、さらに3階に増築されたのが、より理解するのが難しいカバードコール戦略だ。保有する銘柄にかかるコールオプション(ある価格で買う権利)を売りつなぐことで、オプション料をさらに分配金に上乗せする仕組みだ。

このオプション戦略自体は怪しいものではなく、現状では高利回りの実現に一役買っている。

しかし、投信評価会社の朝倉智也代表取締役COOは「カバードコール戦略の仕組みを理解している投資家はほとんどいないのが実情であり、逆に理解していたら、パフォーマンスがわかりにくく、手数料を搾取されるため、購入しないはず」と警鐘を鳴らす。

実際、このタイプの投信は「商品性が複雑でコストがかかる」(運用会社)との理屈から、一般的に販売手数料が4%程度と高い。

販売する大手証券の中堅社員は「商品を複雑にすることで、高い手数料を稼ごうとする意図が見え見え」と自嘲する。

金融知識の乏しい高齢者が、こうした複雑な仕組みの投信に飛びついては、痛い目に遭ってきた。

業界としてしっかりと対応できなければ、投信が資産運用の主力商品としての立場から転げ落ちる日もそう遠くはない。

(「週刊ダイヤモンド」編集部 山口圭介)