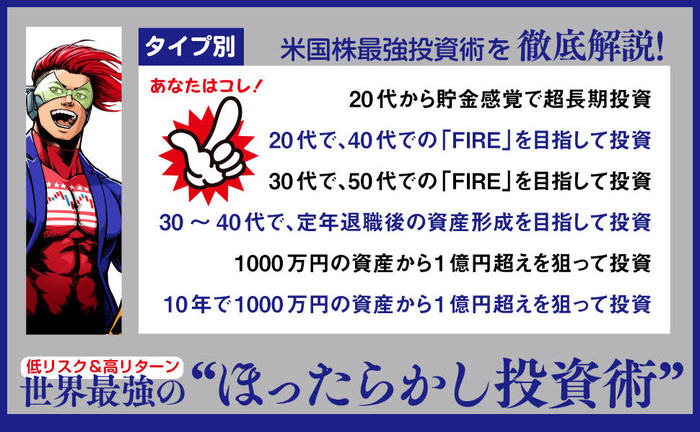

大手金融機関に勤めていた著者は、40歳で早期リタイアを考え始めた。その10年後に資産1億円を達成、FIRE(経済的自立と早期リタイア)を果たした。著書『【エル式】 米国株投資で1億円』では、年代別の投資指南から最強の投資先10銘柄に至るまで、“初心者以上マニア未満”の個人投資家に再現可能な投資法を徹底指南している。

Photo: Adobe Stock

Photo: Adobe Stock

会社関連以外の人間関係を構築

【前回】からの続き

他の問題をすんなりクリアできたとしても、お金問題がクリアできない限り、早期リタイアは絵に描いた餅です。生活コストなどの支出面で将来を心配しすぎたり、反対に資産運用を軸とした収入面を楽観視しすぎたりすると、早期リタイアを現実的に考えるうえで障害となります。

そこで大切なのは、世間一般の平均ではなく、家族を含めた自分自身の極めて個人的な現状・経験を踏まえること。これまでの生活の延長線上で現実的なシミュレーションをすることです。

「2020年に53歳でのセミリタイア」を想定して、私は次のようなシミュレーションをしました。そのために活用したのがネットの「逃げ切り計算機」です(その名前でネット検索すれば容易にヒットします)。

○ リタイア開始年齢:53歳

○ 退職金:2000万円

○ 保有金融資産:1億円をセミリタイア開始時に保有していると仮定

○ 運用利回り:年利3~5%でシミュレーション(別表)

○ 年金受給開始年齢:65歳

○ 受給年金の月額:夫婦合算で20万円(厳しめの設定)

○ 年金支給開始までの年間支出額:非公開(現役時代よりも支出を引き締める前提)

○ 年金支給開始後の年間支出額:年間300万~500万円でシミュレーション(別表)

○ 年間インフレ率:0%(簡略化のため)

この結果を踏まえると、年間400万円の支出なら、たとえ運用利回りが年利3%でも男性の平均寿命(約80歳)を大きく上回ることができそうでした。

過去はあくまで過去にすぎないのですが、これまでの実績(トラックレコード)を踏まえると、私の投資実績が年率5%を超えるのはそう難しくはないと考えています。であれば、年間500万円の支出でも、天寿はまっとうできそうです。

このほかに、親の介護といった特別出費は覚悟しないといけませんが、お金の問題をクリアしたこともあり、私は2019年1月に前倒しで早期退職したのです。