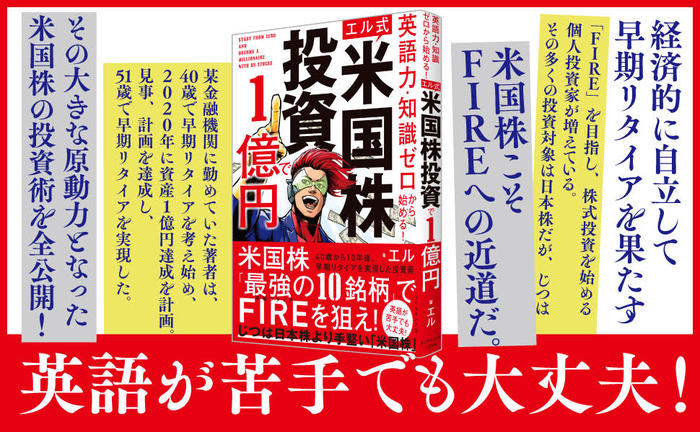

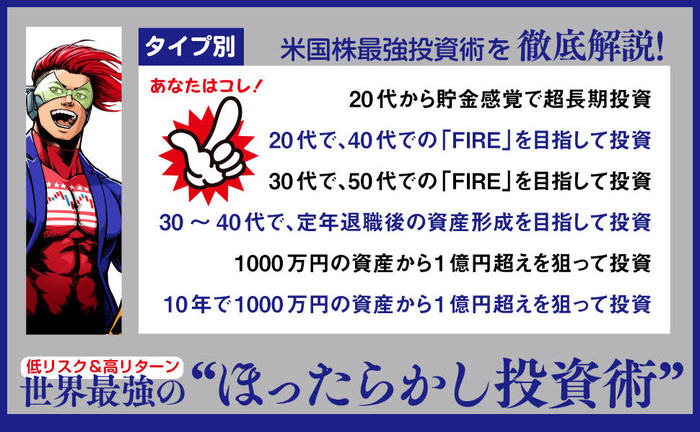

某大手金融機関に勤めていた著者は、40歳で早期リタイアを考え始め、2019年に資産1億円を達成。51歳で早期リタイアを実現した。初の著書『【エル式】 米国株投資で1億円』では、FIRE(経済的自立と早期退職)の原動力となった米国株投資術を全公開。基礎の基礎から、年代・目的別の投資指南、最強の投資先10銘柄に至るまで、“初心者以上マニア未満”の全個人投資家に即役立つ米国株投資を徹底指南する。

Photo: Adobe Stock

Photo: Adobe Stock

エル流指標に「ROE」「自己資本比率」

が入っていないワケ

米国株投資で重視される指標の1つに「ROE」(Return On Equity=自己資本利益率)があります。

米国株への投資経験者のなかには、「なぜROEが米国株選びのポイントに入ってないの?」と疑問に持つ人もいるでしょう。

その疑問に答えたいと思います。

ROEは、次のように計算します。

「自己資本」とは、おもに株主から出資された資金です。

日本では、貸借対照表にある「純資産の部」のうち、「株主資本」と「その他の包括利益累計額(評価・換算差額等)」を合計した金額です。

「株主資本=資本金+利益剰余金など」です。

自己資本に対比する言葉に「他人資本」があります。

他人資本とは、銀行などから借り入れた返済義務があるお金のことです。

自己資本+他人資本は「総資本」といいます。

ROEとは、要するに「投じた自己資本に対して、どれだけの利益を上げられたのか」を示しており、株主重視の経営をしているかどうかを判断する指標になっていますから、機関投資家はROEを注視しています。

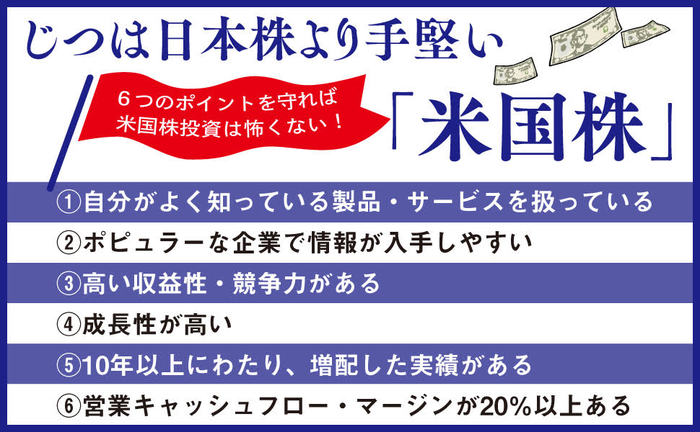

私も投資する際はROEをチェックしていますが、あえて前述した6つのポイントにROEを入れていません。「ROEは30%以上でないとダメだ」といった画一的な見方をしないほうがいいと考えているからです。

投資家を呼び込むために、ROEを高めようと思ったら、できるだけ少ない自己資本で利益を上げることが求められます。

その点、自己資本を蓄えず、限界まで他人資本(借入金)を増やして利益を上げればROEは高くなるのです。

自己資本は返済義務のないお金ですが、他人資本は返済義務があります。

しかも、そこには支払利息も加わります。

ROEを高めるために、他人資本を導入すればするほど、コロナ禍のように、なんらかの原因でつまずいたとき、借金が返せなくなり、最悪の場合には倒産の憂き目を見ることにもなりかねません。

一方、ROEと関連する指数に「自己資本比率」があります。

これは自己資本を総資本で割ったもので、単位は%。次の式で算出します。

金融機関のようにお金を貸す側の立場に立つと、自己資本比率が高いほうが安心です。

自己資本比率が低く、他からもたくさん借金をしている企業にお金を貸してしまうと、回収できないリスクも考えられるからです。

企業にとっては、自己資本比率が高くなるほど、高い利益率を上げないとROEは高まりません。

自己資本比率が高くなるほど、上がりにくくなる指標がROEだからです。

個人投資家は企業にお金を貸すわけではありません。倒産されたら困りますが、個人投資家から見ると、企業が自己資本比率を高めることに走るのは決して正しくないのです。過度に自己資本比率を高めすぎると、ROEを押し下げてしまいます。

資本調達にかかるコストを、「資本コスト」と呼びます。

資本コストが高い会社は、株価が上がりにくい傾向があります。

「資本コストを適正化しないと、株価は上がらない」というのは、私も過去に受けたアナリスト試験によく出る類いの問題です。

他人資本(借入金)には利子の支払いが求められますが、株主からお金を預かる自己資本では配当金を払う以外に、株価を上げるためのさまざまな施策が求められます。

両者を天秤にかけると、教科書的には自己資本に頼るほうが資本コストは高くつきます。

こう考えると、ROEと自己資本比率は、企業を相反する視点から評価する指標といえるでしょう。

個人投資家は、ROEや自己資本比率といった数値に踊らされることなく、「借金しても、それ以上に儲けられる」といった成長性を秘めた企業を評価するべきです。

こうしたことから、エル流の米国株投資の指標にはROEや自己資本比率を入れていないのです。