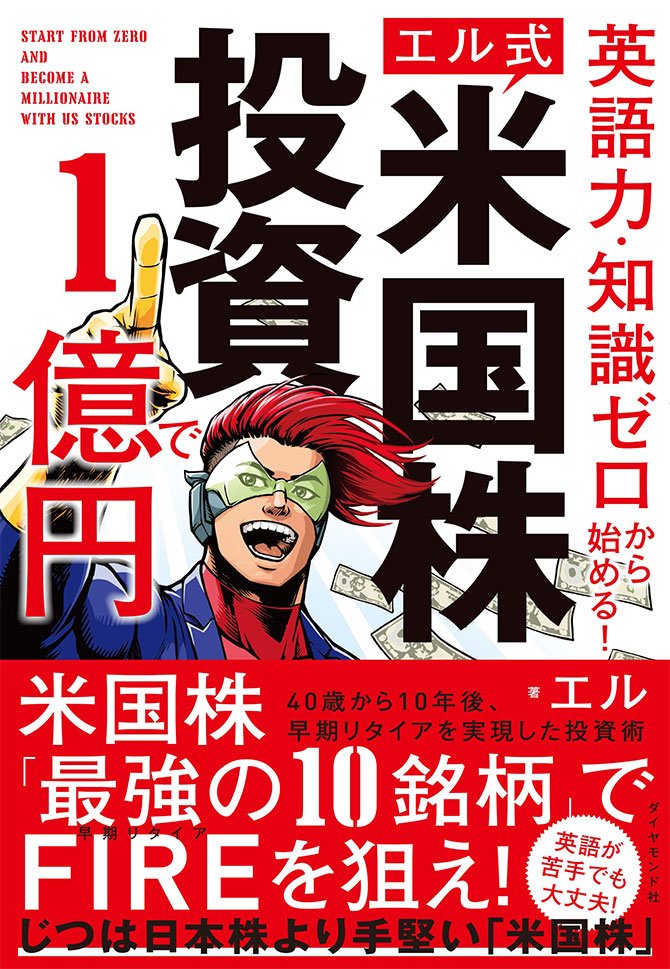

某大手金融機関に勤めていた著者は、40歳で早期リタイアを考え始めた。その10年後、資産1億円を達成。FIRE(経済的自立と早期リタイア)を実現した。著書『【エル式】 米国株投資で1億円』では、FIREの原動力となった米国株投資を全公開。年代別の投資指南や最強の投資先10銘柄に至るまで、“初心者以上マニア未満”の個人投資家に即役立つ投資法を徹底指南する。

Photo: Adobe Stock

Photo: Adobe Stock

米国ETF(上場投資信託)で

FIREを目指す方法

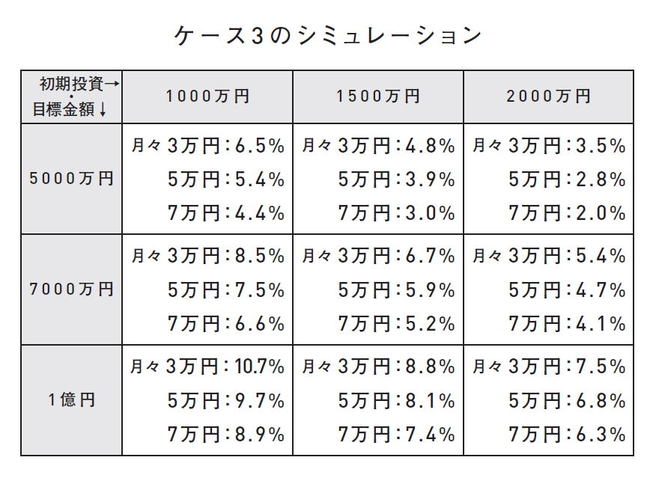

●初期投資:1000万円、1500万円、2000万円

●毎月投資額:3万円、5万円、7万円

●期間と目標金額:20年間で5000万円、7000万円、1億円

3番目のシミュレーションは、30代が20年後、50代での「FIRE」を射程に入れて投資するケースです。

初期投資額は最低1000万円から、1500万円、2000万円と3パターン。

30代の平均貯蓄額は530万円ですから、その2~3倍の貯蓄があることが前提条件となります。

目標を決めて堅実に貯金を続けていれば、多くのサラリーマンにとって決して実現できない金額ではないと思います。

毎月3万円、5万円、7万円を投資し続けたら、目標金額に届くためにはどんな年平均利回りが求められるでしょうか。

結果は上記の通りです。

初期投資1000万円で目標5000万円、もしくは初期投資1500万円か2000万円で目標7000万円を狙うなら、平均利回りは年利5~6%台でOK。

初期投資1000万円でも毎月7万円投資できたら、年利6%台で7000万円をクリアできます。

初期投資2000万円なら、毎月5~7万円の投資で、平均利回りが年率6%台で20年後には1億円に到達して「FIRE」できます。

いずれもケース1のプランA(VOOに100%投資)かB(VDC、VHT、QQQに分散投資)でよいでしょう。

年平均利回り7%台半ばなら、初期投資1000万円なら毎月5万円の投資で7000万円、初期投資が1500万円なら毎月7万円の投資で1億円、初期投資2000万円なら毎月3万円の投資で1億円が貯められます。

これにはケース2と同じように、VOOとQQQを8~9:1~2で組み合わせる投資が適しています。

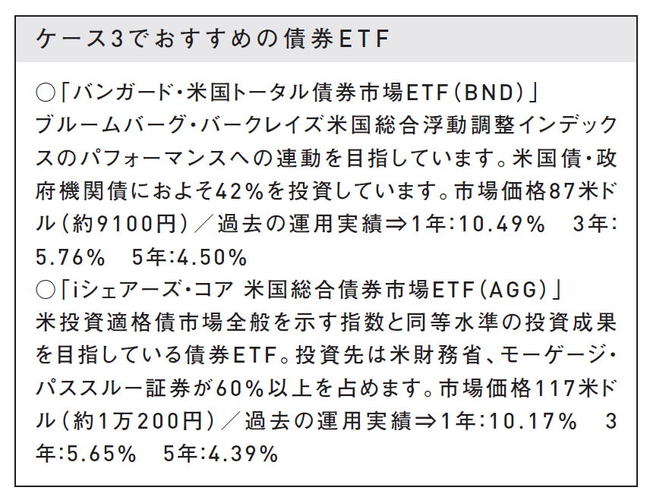

手持ちの資金が潤沢であり、なおかつ大きな資産形成を欲張らないなら、米国株ETF以外の選択肢も出てきます。

初期投資1500万円か2000万円で5000万円を狙うケースのように、平均利回りが年利2~4%台で済む場合です。

新たな選択肢となるのは「債券ETF」です。これまで紹介したETFは米国株に投資しますが、債券ETFは債券に投資します。

債券とは、国・地方自治体・企業が、資金を集める目的で投資家に発行する有価証券です。発行母体が破綻しない限り、満期になればお金が戻ってきますし、利子も得られます。

一般的に債券は株式よりも安全性の高い投資とされますが、投資の世界ではリスクとリターンは表裏一体です。

株式は債券よりリスクが高い半面、得られるリターンも高くなります。

債券は株式よりもリスクが低い半面、得られるリターンも低くなります。

米国株ETFに債券ETFを加えると、予想される平均利回りは下がりますが、安全性は高まります。

資産があり、無理をせずに「FIRE」を目指したいなら、「米国株ETF+債券ETF」という投資スタイルもアリです。

ケース1のプランAかプランB、ケース2の組み合わせに、債券ETFを30~40%入れると、運用利回りが年利2~4%台に近づけるでしょう。