「資本コスト」「コーポレートガバナンス改革」「ROIC」といった言葉を新聞で見ない日は少ない。伊藤レポートやコーポレートガバナンス・コード発表以来、企業には「資本コスト」を強く意識した経営が求められている。では、具体的に何をすればいいのか。どの経営指標を採用し、どのように設定のロジックを公表すれば、株主や従業員が納得してくれるのだろうか?

そこで役立つのが『企業価値向上のための経営指標大全』だ。「ニトリ驚異の『ROA15%』の源泉は『仕入原価』にあり」「M&Aを繰り返すリクルートがEBITDAを採用すると都合がいいのはなぜか?」といった生きたケーススタディを用いながら、無数の経営指標の根幹をなす主要指標10を網羅的に解説している。すでに役員向け研修教材として続々採用が決まっている。

そんな『経営指標大全』から、その一部を特別に公開する。

Kana Design Image - stock.adobe.com

Kana Design Image - stock.adobe.com

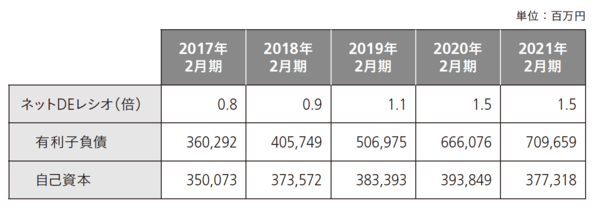

イオンモールはB/Sのみから算出される

経営指標しか採用していなかった

図表1 イオンモールの連結DEレシオ(日本記述)

図表1 イオンモールの連結DEレシオ(日本記述)

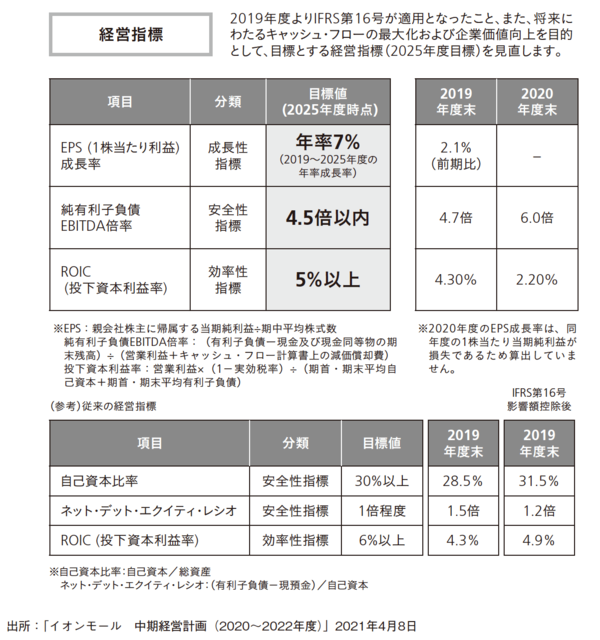

新型コロナ感染症の影響もあり、イオンモールは「中期経営計画(2020~2022年度)」について、2021年4月8日に見直しを行った。そこでイオンモールは1枚のスライドを使って目標とする経営指標について図表2のように開示した(*1)。2019年度よりIFRS第16号が適用になったこと、および将来キャッシュフローの最大化と企業価値向上を目的として経営指標を見直したと記述している。

図表2 イオンモールが目標とする経営指標

図表2 イオンモールが目標とする経営指標

イオンモールがこれまで重視した経営指標は、①自己資本比率30%以上、②ネット・デット・エクイティ・レシオ1倍程度、③ROIC6%以上であった。自己資本比率とDEレシオは貸借対照表(B/S)のみから算出される財務健全性を評価する指標であり、根本的に稼ぎに見合った有利子負債なのか、稼ぎに見合った財務体質なのかの表明には至っていない。

ROICは投下資本に対する収益性であり、イオンモールのような巨額の不動産を所有して事業を行う企業にとっては意義ある経営指標であるが、直接的に成長を語る指標ではない。財務健全性や投資収益率の維持、向上への意思は伺えるが、フリー・キャッシュフロー(FCF)の最大化や企業価値向上にまでは結びつきにくい3つの経営指標である。

IFRS第16号とは、IFRS採用企業では、リースの種類にかかわらずすべてのリースを資産計上し、これに付随してリース負債を計上することを求めるものである。イオンモール自身は日本基準を採用しているが、IFRSを採用するイオンモールの在外連結子会社では、IFRS第16号の適用が義務化された。

イオンモールは2020年2月期よりIFRS第16号を適用した結果、資産サイドに使用権資産が1237億円(投資その他の資産からの科目変更も含む)、負債サイドにリース債務が1158億円増加した。イオンモールの店舗の多くにおいて、不動産そのものはオペレーティングリースによる調達が多いことを示している。

イオンモールはリース負債もすべて有利子負債にカウントしており、同年度の自己資本比率は28.5%(IFRS第16号の影響を除外すると31.5%)、ネットDEレシオは1.5倍(同1.2倍)へと、数値は悪化している。

そもそも国内は日本基準を用いるためオペレーティングリースは資産計上しないのに、在外子会社はオンバランスとなる結果、自己資本比率やDEレシオが悪化するというのも妙な話である。統一した尺度で全社を評価しつつ、収益力や成長力に基づく経営指標を前面に押し出す指標の選択が求められる。