ノーベル賞を受賞したウィリアム・シャープのCAPM理論は一体何が新しかったのだろうか?ファイナンス理論の入門書『あれか、これか――「本当の値打ち」を見抜くファイナンス理論入門』のなかから紹介していこう。

なぜあの人はハイリスクを恐れないのか?

前回、僕たちは次のような問いを立てた。

だとすると、僕たちにはもうわざわざ個別銘柄を取引する理由はないということになるのだろうか?

そして、「すでにマーケット・ポートフォリオに投資している人にとっては、やはり個別銘柄には意味がある」という答えを得た。

それ単独で見ている限り、個別株式の魅力やリスクは十分に判断できない。ハイリスク銘柄にわざわざ手を出そうとする人も少ないだろう。

しかし、もしもあなたがすでにマーケット・ポートフォリオを持っているのであれば、事情は違ってくる。

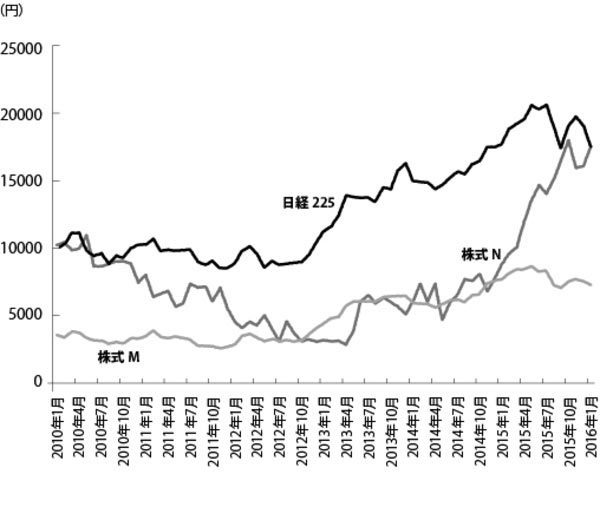

このとき、株式Mと株式Nのどちらが魅力的なのかと聞かれれば、あなたはやはり株式Nを選ぶべきだ。

たとえ株式Nのリスクがどれほど高いにしても、マーケット・ポートフォリオ(この場合は日経225)にとっては全体のリスクを緩和させる特効薬になるからだ。すでにマーケット・ポートフォリオに投資している人にとっては、株式Nのハイリスクはさほど恐ろしいものではない。

いくつかの個別銘柄しか保有していない人間と、すべての株式にバランスよく投資している人間とでは、あえてハイリスク株を持つ意味が、まったく違うのである。

当時、注目のベンチャー企業だったライブドアの将来性に賭けて、全財産をライブドア株に突っ込んでいた人がいるかもしれない。その年にライブドアは上場廃止になったが、当時に同社の株式を持つこと自体には、やはりそれなりのリスクがあったはずなので、株主としてはかなり高いリターンを要求していたはずである。そうでなければ割に合わないからだ。

一方、ベンチャー企業だけでなく、重厚長大な産業の株式も含めて、バランスよく投資していた人からすれば、ライブドア株はポートフォリオ全体のごく一部だったはずだ。

重厚長大産業銘柄はライブドア事件の影響を受けなかっただろうから、ライブドア1社が上場廃止になろうと、ほとんど痛手を被らなかっただろう。そういう人にとっては、ライブドア株を保有するリスクは、やはり大したことはなかったのである。