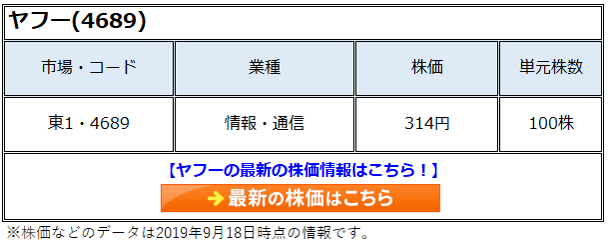

ヤフーはすでに成熟企業!?

ヤフー株式会社といえば、かつて20年前は、成長株として評価されていました。ですが、今は、金融株かあるいは投資会社としての評価となっています。

例えば、配当利回りが3%近くあります。ヤフーは、大人になった成熟した企業だと私は考えております。

昔、検索エンジンを頑張って独自で開発していた時期がありました。そのころは、世界をリードする会社でした。しかし、検索の世界ではグーグルに敗北してしまいました。詳しくは書きませんが、検索のやり方が時流に合わなくなってしまったのです。単語同士を紐づけていく人力的なやり方が味があって強みだったのですが、単語登録数の飛躍的な増加によりそれが仇となったのです。

グーグルといえば、python、グーグルといえば、AI、機械学習。検索の世界はグーグルのものになりました。ヤフーが白旗をあげたのは2010年ですが、その後、グーグルからの値上げなどが業績面では痛く、この10年間、ヤフーは利益を伸ばすことができませんでした(グーグルが値上げを要請すればシェア独占ですから誰も反抗できないのです)。

昔のヤフーは独自エンジンを持つオンリーワンの企業でした。今のヤフーは、グーグルにエンジンを利用させてもらっているその他大勢になったのです。

その後、ヤフーは、ネット広告を主体としつつ、ヤフーオークションなどが成長していきました。アスクルなど、買収も繰り返しました。クレジットカード事業も手がけています。ヤフーは、この10年、資産規模を膨らませて利益を維持してきました。

これがヤフーの10年間です。

2010年3月 2020年3月

営業利益 1400億円程度 今も同じ

流動負債 1000億円程度 12倍の1兆2000億円

固定負債 4億円 800倍の3300億円

有利子負債 100億円 20倍の2150億円

たった10年で大きな変化ですね。負債を使って利益を維持している状態ですので、

ヤフーは10年で、金融会社・投資会社への道を歩んでいるのです。

そして、今回のZOZOの買収です。マジョリティ50%を目指しますが、これによる収益インパクトはそれほどありません。ZOZOの利益水準がヤフーの利益と比べて小さいからです。

それでも、ヤフーの株主からみれば、現金を5000億円単に保有するよりも、ZOZOを購入して、年間の純利益150億円の50%を上乗せしてくれる方がよいのです。ですから買収は正しいのです。4000億円の現金では、なんら利益を生まないのですから。

ヤフーの純利益800億円程度と比べると、ZOZOの利益225億円(2020/3会社穂予想)の40-50%は100億円ですので、買収による増益インパクトは10数%程度です。4000億円で225億円の利益を買ったということです。この225億円の利益を今後どう伸ばしていくかがZOZOの新社長にとっての経営手腕ということになります。

創業者の引退は、ZOZOにとってよいことなのかはわかりません。ただ個性あふれる創業者の求心力がなくなるのはマイナスです。

一方で、ヤフーの経営者もアスクルとのドンパチを見ていると、心配になります。どちらの経営も不安です。

モールは古くなってしまったのか?

ZOZOもモールです。モールは個々の店舗を全力で大事にしてきたでしょうか。個々の店舗の中には、安売り対象になってしまい、ブランド価値が毀損すると、モールに抗議。モール運営には不満を持っています。ですから、モールから離脱し、自社ECサイトを立ち上げるようになりました。

時代はこの流れです。自社ECサイトの方が、自社ブランドを守れるからです。こうした時代の変化は不可逆です。

検索エンジンも時代遅れになりつつあります。人生で必要なものの多くは、大企業グループがポイント還元戦略で取り込みつつあり、シェアが固定化していくからです。長期的にはリスティング広告の効力は失せていくのではないかと個人的には思います。費用対効果がよいとされて、今は伸びていますが、検索ワード(単語)に法外な値段がつく現状から、よりこまめな節約手法が広まっていくでしょう。結局は、景気連動なビジネス。成熟した市場なのです。

また、今個人からの発信が増えて情報がとても多い。情報洪水の中で、検索して何かを探すと言うよりも、探すことは諦める時代になりつつあります。それは、例えば、YouTubeです。好きな番組を登録すればそれでよい。多くの中から検索するよりも登録したものを見るだけの人が多数派になってきました。

時代は次。特徴ある多様なホンモノの商品の時代です。ホンモノほど、モールや検索エンジンを使いません。SNSの時代では、ホンモノであれば自社のECサイトと口コミで十分だからです。

ZOZOとの資本提携はヤフーにとって得なのか?

ヤフーはTOBでZOZOの50%ちょっと越えを目指します。TOBが発表されたのに、TOB価格までZOZOの株価が上昇しませんでしたが、それはTOB価格が高過ぎるからです。それはZOZOが旬を過ぎた会社であり、すでに市場から高い評価を得ているからです。それは、純利益が225億円(2020/3会社予想)で時価総額が8000億円ですから、評価としては十分な評価になっていることからわかると思います。

ヤフーの戦略ですが、主催するPayPayモールにZOZOを持ってくるというのです。ヤフーの好きな言葉は、「爆増」ですが、PayPayモールを爆増させる計画です。ZOZOとヤフーの利用者層が全く違い、逆にシナジーがあるとのことなのです。

ヤフーは楽天にECモールで負けて、その後、「爆速」経営により、出店手数料を無料にするなど、「負け組の戦略」をとり、業界秩序を壊してまで取扱高を伸ばしました。その後、楽天が、通信業界に殴り込みをかけるなど、わだかまりが残っています。このような価格破壊は何も生みません。

新市場をクリエイトしようとしない「爆速」の考え方に投資家の多くは同意できなかったのです。私も20年前にはヤフーを保有することもありましたが、近年、ヤフーは成長株投資家の投資対象として選ばれ難いものになってしまいました。それが冒頭の配当利回り3%と言う成熟ぶりです。ヤフーは「爆速」とか内部の社内評価では成長企業かもしれません。でも、外部の市場の評価は成熟企業なのです。

さて、今回の4000億円を使って、ECを強化する戦略は買収戦略です。安値戦略ではないのでマシです。買収を起爆剤にして、PayPayモールの認知度が上がってくればよい投資になるでしょう。

ヤフーは爆速よりもホンモノを生み出してほしい

みなさま、事業には爆速がそれほど重要なのでしょうか。私は、人生と投資には爆速は全く不要であると思います。

投資はスピードではなく、熟慮が大切なのです。「衣料の材料費がこんなに安いんだよ~」とtwitterで顧客を小バカにしたZOZOの創業者の思慮深いとは言えない発言、爆速や爆増といった熟慮とは言えない用語を公の場で多用するヤフーの経営者を私は一流の経営者とは認めたくはありません。ソフトバンクグループの説明会資料に誠実さを感じません。

爆速。爆増。爆発。言うのは自由です。が、結局は、そんな言葉は現場では嘘っぱちなんです。何故ならば、すでに彼らは、ソフトバンクの子(=ヤフー)であり、孫(=ZOZO)であるからです。自由に経営ができる企業ではないのです。ダブル親子丼上場ですから。どこどこの「子会社」っていうんですよ。つまり、親会社の引退人員の出向先です。私が思うに、両社の将来は官僚的な金融投資会社志向になるでしょう。爆速で利益を増やす最も単純な方法が、株への投資だからです。事業会社が事業会社へ投資をすれば事業上の相乗効果があります。ですから、純投資よりも有利です。どんどん投資をしていくようになるでしょう。

ただし、一言だけ。投資事業は最も限界利益率の低い事業です。そしてリスクが最も高い事業でもあるということ。だから事業会社は事業を営み、投資は基本的にはしないのです。100で買ったものの価値が大きく変わり、50になるかもしれない。これが投資の本質です。事業であれば20のコストで作って100で売れるのに、何が悲しくて事業会社が100で買って50になるかもしれない投資をするのでしょうか。

基本的には、子会社は親のお荷物の引き受け側です。資金は配当として巻き上げて、お金は親が使うのです。子会社社員には出世はありません。体だけで頭がない。それが子会社です。

また、一般論として、本当に価値のあるものは市場には売りに出ていないのです。

ホンモノは自分で作るしかないのです。

私の保守的な予想をZOZOの澤田新社長にはぜひ、打ち破って欲しいと思います。

会社の価値は規模ではありません。私はホンモノをつくる事業をこれからも応援していくつもりです。

DFR投資助言者 山本潤

この連載は、10年で10倍を目指す個人のための資産運用メルマガ『山本潤の超成長株投資の真髄』で配信された内容の一部を抜粋・編集の上お送りしています。メルマガに登録すると、週2回のメルマガの他、無料期間終了後には会員専用ページで今回ピックアップした具体的な長期投資向けの高配当銘柄や資産10倍を目指すポートフォリオの提案や売買アドバイス、成長株投資の分析法などもご覧いただけます。