住宅ローンの借り換えに挑戦するフリーランスのルポライター鈴木謙治氏(仮名)が、4社目にアプローチしたのは、たまたま見つけた、フラット35を専門に取り扱うモーゲージバンクだ。2005年の設立で、まだ歴史も浅いが、金利は業界最低水準であり、手数料もトップクラスの安さだった。審査、対応がどうなっているのか、レポートしよう。借り換えの結末やいかに!?

【第1回】「三菱UFJ銀行」は「年収200万円」の壁

【第2回】「楽天銀行」は配偶者限定で連帯債務が可能

【第3回】「アルヒ」の「フラット35」は比較的手数料が高め

【第4回】馴染みがないモーゲージバンクを検討…。最終的にライターが選んだ銀行は?

半官半民のフラット35を借りるなら、

手数料が安い銀行を選ぶのが鉄則!

いよいよ今回で住宅ローンの借り換えを検討する4社目となる。借り換えを検討し始めたのは2016年夏だったが、仕事が忙しかったため、夏も終わりに近づいていた。

これまで接触した銀行では、自社商品について、私の年収がネックとなり審査基準をクリアするのが難しい銀行が多かった。一方で、住宅ローン返済期間が15年以上あり、フラット35なら借り換えの審査をクリアできそうなので、フラット35での借り換えが現実的な選択肢だと判断した。ただし、妻を「連帯債務人」にする必要はあるだろう。通常は、連帯債務に変更すると、妻への贈与税が発生する可能性があるが、すでに借入残高は1100万円と少なく、返済期間は15年あるので、私の現在の年収で十分に支払える。そのため、贈与税は払わないですみそうだ。

【関連記事はこちら!】

⇒「住宅ローンの審査基準を17銀行で徹底比較」

また、フラット35の金利については、多くの金融機関が最低金利で横並び状態になっている。であれば、なるべく手数料が安いところで手続きをするのが一番いいはずだ。

そこで見つけたのが、「優良住宅ローン」だ。最低金利を実現しており、手数料も最も安い部類に入るモーゲージバンクだ。

あまり聞いたことがないと思われるだろうが、無理はない。フラット35の販売に特化しており、東京・新宿の本社以外に仙台、名古屋、神戸、広島、福岡支にしか支店がない。私自身も知らなかった。

契約するには、電話して資料を取り寄せるか、ウェブから申請書類をダウンロードする。借り換え相談は対面では実施しておらず、専用電話での対応となる。

不安もある。2016年は情報漏洩により、1カ月弱ほど新規顧客の受付を停止していた。新しい会社だけに情報管理体制に不備があったのだろう。また、社名を聞いたことがなく、馴染みがない会社ということで躊躇する人もいるだろう。

ただし、フラット35は、半官半民の住宅ローン。商品自体はどの銀行・金融機関であってもほぼ同じ商品だ。契約の窓口は各銀行・金融機関だが、その後、住宅ローン自体は住宅金融支援機構に譲渡され、証券化されて、機関投資家に販売される。管理するのは住宅金融支援機構なので、万が一支払いが滞っても、悪質な取り立てで困るという可能性も低いので、必要以上に不安がることはないだろう。

ここで現在の住宅ローンの状況と、借り換え方針を確認しておこう。私は自営業者で収入に波があるので、審査が比較的緩く、全期間固定金利を希望している。

| ■著者の「現在の住宅ローン」と「借り換え方針」 | ||

| 現在の住宅ローン | 借り換え方針 | |

| 商品 | フラット35 | なるべく固定金利 |

| 金利 | 3.3% | 低金利 |

| 残り返済期間 | 15年強 | 15年 |

| 住宅ローン残高 | 1100万円強 | 1100万円 |

自社のシミュレーション機能はないので、

住宅金融支援機構のサイトで試算

まずは優良住宅ローンのサイトにアクセスしてみた。

借り換えのシミュレーションは、自社では保有しておらず、住宅金融支援機構へのリンクを張っているのだけなので、住宅金融支援機構のサイトをで借り換えメリットを試算することになる。基本的な機能は持っているので、問題はない。

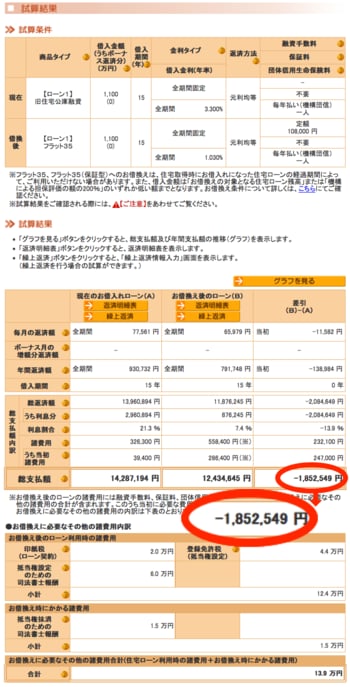

そこで、借入額1100万円、借入期間15年、金利1.03%(15年固定)で、住宅金融支援機構のサイトでシミュレーションしてみたのが下記の画像だ。

住宅金融支援機構のサイトで、優良住宅ローンの借り換えをシミュレーション(同サイトから引用、2016年12月に試算しなおしたもの)

住宅金融支援機構のサイトで、優良住宅ローンの借り換えをシミュレーション(同サイトから引用、2016年12月に試算しなおしたもの)拡大画像表示

結果として、総返済額が約208万円も軽減され、平均的な諸費用万円を差し引いても、185万円のメリットがある可能性があると分かった。

金利については、借入期間が15年なので1.03%であり、業界最低水準だ。

手数料については、借り換えの場合、融資額×0.66%で、もし対象となる住宅が性能評価物件であれば、融資額×0.55%になるので、こちらも業界最低水準だ。ただし、最低手数料額が10.8万円になっているので、借入額が1100万円だと、10.8万円は負担しないといけない。とはいえ、非常に安い手数料だ。

前回まで、民間の銀行の自社シミュレーションを見てきたが、フラット35を借りている人の大半が付帯させている「団体信用生命保険料(団新保険料)」を含んでいるものはなかった。しかし、さすがにフラット35を専門に取り扱っている住宅金融支援機構のサイトのシミュレーションでは、団信保険料もきちんと計算されるので、このシミュレーションは信頼できる。

諸費用については、印紙税2万円、登録免許税4.4万円、司法書士報酬7.5万円に設定されていた。この金額自体は、平均的なものだろう。

以上のことから、借り換えメリット額185万円は、信頼できる数字であり、他の銀行で借り換えた場合と比較することが可能だと分かった。以下は、優良住宅ローンの「本当」の借り換えメリット額だ。

| 優良住宅ローン(フラット35)の「本当」の借り換えメリット (住宅金融支援機構のサイトで試算) |

|||

| 現在のローン(A) | 借り換え後のローン(B) | 差額(B)-(A) | |

| 金利 | 3.3% (全期間固定) |

1.03% (全期間固定) |

|

| 毎月返済額 | 7.8万円 | 6.6万円 | ▲1.2万円 |

| 総返済額(C) | 1396万円 | 1188万円 | ▲208万円 |

| 諸費用(D) | 33万円 (団信) |

56万円 (団信+諸費用) |

23万円 |

| 総支払額(C)+(D) | 1429万円 | 1243万円 | ▲185万円 |

| ※現在のローン、借り換え後のローンともに、借入残高1100万円、借入期間15年として計算。金利水準は20116年12月とした | |||

<結論>

フラット35を取り扱う3金融機関を比較

金利は一緒なので、諸費用の安さが重要

これで、フラット35での借り換えについて、第2回の楽天銀行、第3回のアルヒ、今回の優良住宅ローンの3社のメリット額が揃ったことになる。3社を比較したのが下表だ。

| フラット35に借り換えるなら、 どこがいい? | |||

| 商品名 | 楽天銀行 (フラット35) |

アルヒ (フラット35) |

優良住宅ローン (フラット35) |

| 借り換えによる 返済額の増減(A) |

▲208万円 | ▲208万円 | ▲208万円 |

| 借り換えによる 諸費用の増減(B) |

25万円 | 38万円 | 23万円 |

| メリット額(A)+(B) (借り換えによる増減) |

▲183万円 | ▲170万円 | ▲185万円 (有利) |

| ※借り換えシミュレーションの前提は、前述の表を参照。 | |||

この3社のフラット35は、金利が1.03%で横並びだ。そのため、諸費用がいかに少ないかが、借り換えメリット額に直結する。

諸費用の中で多くを占めるのが「手数料」だ。手数料を比較すると、アルヒは「融資額×2.16%」、楽天銀行は「融資額×0.756%」、優良住宅ローンは「融資額×0.66%」であり、優良住宅ローンが一番低く見える。ただし、楽天銀行と優良住宅ローンは最低手数料を設定しており、借り換え額が1100万円の私はどちらも10.8万円となり、同額だ(2016年当時は消費税が8%だった。現在の消費税は10%)。

結局、楽天銀行と優良住宅ローンで2万円の差がついたのは、司法書士報酬だった。司法書士報酬は、楽天銀行が10万円、優良住宅ローンが8万円だった。ただし、優良住宅ローンの司法書士報酬は、住宅金融支援機構のシミュレーションに記載されていた、一般的な価格に過ぎない。むしろ、比較的安めとも思える価格で、実際にこの価格で登記を依頼できるかは分からない。

【関連記事はこちら!】

⇒「住宅ローン借り換えの諸費用は30万~280万円」

そこで優良住宅ローンに電話をしてみて、具体的な手数料を訊ねた。優良住宅ローンに電話をすると、すぐに担当者が対応してくれた。

優良住宅ローン担当者 「諸費用は合計で24万円程度です。抵当権抹消と登記等の手続きで、司法書士報酬および登録免許税が合計約11万円、印紙税が2万円、保証料は不要です」

「司法書士報酬および登録免許税」が約11万円ということは、登録免許税が4万円なので、司法書士報酬は7万円ということになる。住宅金融支援機構のシミュレーションは7.5万円だったから、メリット額は+0.5万円の185.5万円ということになる。

結果として、楽天銀行よりも、優良住宅ローンの諸費用が2.5万円だけ安く、借り換えメリットが一番大きいと分かった。これが決め手で、優良住宅ローンのフラット35に申し込むことに決めた。妻を連帯債務者とすることで、年収の少なさはカバーできるだろう。

なお、優良住宅ローンの問題点は書面でしか事前審査に申し込むことができないことだ。

一方の楽天銀行であれば、2.5万円ほどメリット額は少ないが、ウェブから事前審査に申し込むことができるほか、インターネットソフトのスカイプを使った相談を実施しており、朝9時から、夜10時まで対応しているので、便利だ。

| ■楽天銀行の「フラット35」の概要 | |

| 金利 | ⇒楽天銀行の詳細ページを見る |

| 無料団信の保障範囲 | なし |

| オプション保険[保険料] | 死亡・高度障害(融資残高×年0.358%) |

| 事務手数料(税込) | 借入額×0.972%、最低16.2万円(借り換え) 借入額×1.080%、最低10.8万円(新規借入) |

| 保証料(税込) | 0円 |

| 【ポイント】住宅金融支援機構の住宅ローン「フラット35」も取り扱っており、金利は業界最低水準で、事務手数料も借入額×0.972%(借り換え)と低め。団信は任意加入。事前審査は8~11日、本審査は7~14日とやや長い。 | |

【関連記事はこちら!】

⇒「楽天銀行の住宅ローンの金利・手数料は?」

他の候補としては、楽天銀行の「10年固定」も残っていた。借り換えメリット額は205万円だ。ただし、11年目以降は変動金利になること、さらに必ずしも最優遇金利が適用されるとは限らず、万が一落ちた時には、他の銀行に申し込まなければならないので手続きも煩わしい。それなのに、メリットが20万円しか高くないのでは割りが合わないという気がして、楽天銀行の10年固定は断念した。もし、手続きが面倒くさくないという人であれば、複数銀行に同時に審査を申し込むのもありだろう。

司法書士は自分で選べないが、

諸費用を融資してもらうことは可能

なお、諸費用をさらに節約できるとすれば、司法書士の報酬くらいだろう。自分で知っている司法書士に依頼すれば何かと融通がききそうだ。

著者 「例えば、抵当権など登記の手続きを私の知人の司法書士にお願いするのは出来ますか?」

優良住宅ローン担当者 「申し訳ありませんが、当社指定の司法書士事務所となっております。もしよければ、諸費用分もローンに上乗せしても申し込んでいただくことも出来ますので、是非ご一考ください」

担当者によれば、ローン申込時に借り換え費用の1100万円に諸費用分を加えた融資が可能だという。諸費用がなくても借り換えできるのはありがたいことだ。以下が、フラット35への借り換え時に借入に含めることができる諸費用だ。

(1)印紙代

(2)借り換えの融資手数料

(3)登録免許税(抵当権の設定・抹消)

(4)司法書士報酬(抵当権の設定・抹消)

(5)団体信用生命保険料(初年度分のみ)

(6)物件検査手数料(適合証明検査費用)

【関連記事はこちら!】

⇒「住宅ローンで借りられる諸費用を15銀行で徹底比較!」

優良住宅ローン担当者 「ただし、諸費用代金を含めたローンが下りても、諸費用の一部は融資実行までに支払っていただくことになります。例えばローン契約の際には印紙が必要ですので、事前に購入していただきますし、司法書士の支払いも融資実行までに支払っていただくことになります」

とはいえ、融資が実行されれば手元にはお金が戻ってくるので、問題はない。諸費用を借りられるのは助かる。

自営業で法人を設立している場合、

直近2期分の決算書が必要

ここからは、実際の借り換えの実務に入る。

いざ借り換えを申込むとなると、意外に手間がかかることがわかった。例えば、優良住宅ローンの場合は官公庁や勤務先から入手しなければならない「住民課税証明書」は直近の2年分必要で、物件関係書類の「売買契約書」「重要事項説明書」などのコピーが必要だ。その上、現在借入中のローン返済状況がわかる1年分の通帳記載と表紙をコピーしておくなど、サイズも異なる書類を一通り揃えるだけでも時間がかかる。

このほか私の場合は、自営業で法人を設立しているため直近2期分の決算書も用意しなければならなかった。こうした必要書類をいかに短期間に揃えるかことも借り換えには大切なポイントになる。

役所に出向いて必要書類をすべて整えて郵送するまで3日、それから10日ほどして、「審査が通った」という通知をもらった。従来もフラット35で借りていたので、審査に落ちるという可能性は低かったが、ちょっと嬉しかった。

次に、担当者と実際に会って、住宅ローン契約(金銭消費貸借契約)を結んだ。融資実行日について相談する。スムーズな借り換えをするには、融資実行日と一括返済日を合わせ、口座に入金と同時に返済で引き落とされるようにしておくことが大切だ。そのために一括返済の手続きは前もって済ませておくといいだろう。

私の場合は、金銭消費貸借契約を結んでから1週間後に融資実行が可能になった。つまり、借り換え申込みをしてから融資実行まで、およそ3週間かかった。

融資実行当日、何かするのかと思ったら、優良住宅ローンの場合は、本人は何もしない。優良住宅ローンが指定する司法書士が、一括返済する銀行に出向き、抵当権抹消書類を受け取り、新たな抵当権を設定して登記してくれるからだ。後日、新たな抵当権がついた登記簿を送られてきた。これで、借り換えは完了した。

住宅ローン契約を結ぶときに担当者とは実際に対面するが、それ以外は電話等でのやり取りで、融資実行日にも連絡があるわけではない。

融資実行後に送られて来るのは、金銭消費貸借契約証書、金銭消費貸借契約に関する説明書、融資手数料領収書、償還予定表のほか、団体信用生命保険による債務弁済充当契約申込書、団体信用生命保険申込書兼告知書、団信初年度分特約料領収書になる。あとはコツコツと返済していくだけだ。

<まとめ>

自営業者は会社員よりも審査が厳しい!

銀行のシミュレーションは鵜呑みにしないこと

こうして私はようやく住宅ローンを借り換えることができた。2016年夏に各金融機関で相談を重ね、比較検討してきた。検討から契約までは、数カ月かかった計算だ。私の場合は自営業で、審査基準に満たない状況があり、借り換えそのものすら困難と思われた。ただ、妻を連帯債務者にすることで、借り換えられたことは幸運だった。

借り換えメリットを比較するときには、金利のみで比べず、諸費用を含めたメリットを計算すべきだ。とはいえ、各銀行のシミュレーションは仕様が違う。試算する時期が違えば金利水準も異なる。正確にメリット額を比べたい場合は、自分で諸条件を統一して、住宅金融支援機構のサイトのシミュレーションで試算するのがいいということを確認して、この借り換え実践レポートを締めくくりたい。

【※関連記事はこちら!】

⇒元銀行員が住宅ローン選び・申し込みをサポート! 「平均480万円お得」というサービスの実力を検証!

| ■「優良住宅ローン」に相談して分かった特徴 |

| (1)フラット35は基本的にどこで借りても一緒であり、金利もほぼ横並びなので、手数料が安い銀行で借りるのが鉄則(アルヒのスーパーフラットを除く) (2)優良住宅ローンは、借り換え手数料が融資額×0.66%と非常に安い(最低手数料は10.8万円) (3)諸費用は、サイトに書いておらず、シミュレーション機能もないため、直接問い合わせる必要がある (4)抵当権・登記等の手続きは指定の司法書士事務所にしか頼めない (5)諸費用分も上乗せして借りられる (6)金銭消費貸借契約会(ローン契約)は対面。全国の支店で実施している。各支店以外でも別途会場を用意して金消費契約会を開催することもある |

| 【関連記事はこちら!】 ⇒「優良住宅ローンの住宅ローンの金利・手数料は?」 |

| ■4行で借り換え相談して、分かったこと |

| (1)民間の銀行は、個人事業主や自営業者にハードルが高いことが多い (2)フラット35は、前年の年収があり、返済比率さえ満たせば、借りられる可能性が高い (3)各銀行のシミュレーションは仕様が違う。借入期間が1年単位と大雑把にしか入れられない銀行や、フラット35の団信保険料を算入できない銀行もあるので注意 (4)借り換えシユレーションをするなら、基本的な機能を全て備えている「住宅金融支援機構」のシミュレーションで試算するのがいい。また比較するなら、最新の金利で試算し直すべき |

【第1回】「三菱UFJ銀行」は「年収200万円」の壁

【第2回】「楽天銀行」は配偶者限定で連帯債務が可能

【第3回】「アルヒ」の「フラット35」は比較的手数料が高め

【第4回】馴染みがないモーゲージバンクを検討…。最終的にライターが選んだ銀行は?

| 132銀行を比較◆住宅ローン金利ランキング[借り換え] (⇒ 新規借入はこちら) |

|

|

| 【金利動向】おすすめ記事 | 【基礎】から知りたい人の記事 |

| 【今月の金利】 【来月の金利】 【2023年の金利動向】 【変動金利】上昇時期は? 【変動金利】何%上昇する? |

【借り換え】の基礎 【基礎の8カ条】 【審査】の基礎 【フラット35】の基礎 【住宅ローン控除】の基礎 |

| おすすめ記事はこちら 【借り換え】多くの人は「高い変動金利」で損している! 【借り換え】メリット額が分かる返済額シミュレーション 【金利】132銀行の住宅ローン金利推移をプロが比較(毎月更新) 【金利】変動金利が上がる時期を予測! 【読み物】年収700万円台世帯は破綻必至!? 【諸費用】手数料・引越し代も借りられる銀行は?(17銀行比較) 【審査】「審査基準」を17銀行で比較(年収、勤続年数) |

借り換え2024年4月最新 主要銀行版

住宅ローン変動金利ランキング

※借入金額2500万円、借入期間30年で試算

- 実質金利(手数料込)

- 0.298%

- 総返済額 2611万円

- 表面金利

- 年0.148%

- 手数料(税込)

- 借入額×2.2%

- 保証料

- 0円

- 毎月返済額

- 71,001円

①「がん・4疾病50%+全疾病+月次返済保障」が無料!

②住宅ローン金利優遇割ならダントツの低金利

③三菱UFJ銀行とKDDIが立ち上げたネット銀行。ネット申し込みで、全国に対応

- 実質金利(手数料込)

- 0.441%

- 総返済額 2666万円

- 表面金利

- 年0.290%

- 手数料(税込)

- 借入額×2.2%

- 保証料

- 0円

- 毎月返済額

- 72,517円

手数料5.5万円〜と安く、自己資金が少ない人におすすめ

- 実質金利(手数料込)

- 0.471%

- 総返済額 2677万円

- 表面金利

- 年0.320%

- 手数料(税込)

- 借入額×2.2%

- 保証料

- 0円

- 毎月返済額

- 72,840円

①3大疾病50%保障+全疾病保障が無料

②先進医療特約も無料で付帯

③無料団信でも、急性心筋梗塞・脳卒中の手術をすれば、ローン残高の50%を保障するなど手厚い対応

-

住宅ローン利用者口コミ調査の詳細を見る

-

今回作成した「住宅ローン利用者口コミ調査」の調査概要は以下のとおり。

【調査概要】

調査日:2023年12月

調査対象:大手金融機関の住宅ローン利用者(5年以内に住宅ローンを新規借り入れ、借り換えした人)

有効回答数:822人

調査:大手アンケート調査会社に依頼

評価対象:有効回答数47以上を対象とするアンケートの設問は以下の7問。回答は5段階評価とした。なお、評価点数の平均点は小数点第2位以降を四捨五入。

【アンケートの設問】

Q1.金利の満足度は?

Q2.諸費用・手数料等は妥当でしたか?

Q3.団体信用生命保険には満足しましたか?

Q4.手続き・サポートには満足しましたか?

Q5.審査について、満足していますか?

Q6.借り入れ後の対応に満足しましたか?

Q7.他の人にも現在の銀行を勧めたいと思いますか?

【回答の配点】

・各設問は5段階で回答してもらい、Q1なら以下のように配点。平均値を求めた。

満足している(5点)

どちらかといえば満足している(4点)

どちらともいえない(3点)

どちらかといえば不満である(2点)

不満である(1点)

・総合評価については、各項目の平均値を全て合算。読者が重視する「Q1金利の満足度」については点数を3倍、「Q3団信の満足度」の点数を2倍として、点数の合計を50点満点とし、10で割ることで5点満点の数値を求めた。

|

132銀行の住宅ローンを比較 >>返済額シミュレーションで、全銀行の金利を一気に比較・調査

|

- 年収に対して安心して買える物件価格は?

-

- ・年収200万円で妻が妊娠中の家族の上限は1600万円!?

- ・年収250万円の単身者の上限は1800万円!?

- ・年収300万円の4人家族の上限は1800万円!?

- ・年収350万円の2人家族の上限は2100万円!?

- ・年収400万円の単身者の上限は2500万円!?

- ・年収450万円の4人家族の上限は2000万円!?

- ・年収500万円の4人家族の上限は3000万円!?

- ・年収600万円の3人家族の上限は3500万円!?

- ・年収600万円の40代独身の上限は3000万円!?

- ・年収700万円の共働き夫婦の上限は5000万円!?

- ・年収800万円の3人家族の上限は4500万円!?

- ・年収1000万円の30代4人家族の上限は5000万円!?

- ・年収1000万円の40代4人家族の上限は3500万円!?

- ・年収1000万円の50代夫婦の上限は3000万円!?

※サイト内の金利はすべて年率で表示

関連記事

関連記事

プロの評判・口コミ

淡河範明さん

auじぶん銀行の魅力は、業界トップクラスの変動金利です。変動金利が大好きな人なら、最上位にすすめたいですね。最大2億円まで借りられるのも大きなポイントです。

審査に関しては、めちゃくちゃ早いです。申し込んでから基本的には1ヶ月以内に融資実行ができるので、急いでいる場合にはありがたい。「今月中に融資して欲しい」とアピールすれば、審査がスムーズに運びやすいです。

団信では「がん・4疾病50%保障団信」が無料で付いているので、通常の団信より手厚いと言えます。通常、保障を厚くするのであれば、金利を上乗せする必要がありますが、無料でつくのは魅力です。