通常、投資で得た運用益には約20%の税金がかかりますが、それがずっとゼロになるのが「新NISA」です。2024年から制度が大幅に改良されて注目を集めています。

ただ、投資は「必ず儲かる」というものではなく、損することもあります。何も考えずに投資を始めても痛い目にあったり、今後訪れる下落相場で焦って売ったりと、お金を増やすために投資を始めたのに減らしてばかりという事態になりかねません。

そこで今回は、新NISAで投資デビューする人に知ってほしい「投資の3原則」をご紹介します。

【※関連記事はこちら!】

⇒2024年に始まる「新しいNISA」を解説! 非課税保有期間は無期限、投資限度額は年360万円に拡大など、「つみたてNISA」「一般NISA」との違いや活用法を解説

そもそも、なぜ「投資」が必要なのか?

預貯金だけでは“インフレ”に対応できないから!

「投資をすれば必ず儲かる」ならば、誰もが投資をするでしょう。でも必ず儲かるということはありません。損することもあります。「値動きによりお金を失う可能性があるから」投資を始められないという人もいるでしょう。

ただ、覚えておいていただきたいのは「投資をせずに預貯金をしているだけでも、お金は減る」ということです。

今はデフレではなく、インフレの時代です。2023年のインフレ率(消費者物価指数(生鮮食品除く))は前年比3.1%。今後も同水準で上昇し続ける可能性は低いとは思いますが、年1〜2%のインフレが継続する可能性は極めて高いと考えられます。というのも、「物価上昇→賃金上昇」のサイクルになるまで、日銀は金融緩和を止めないと意見表明しているからです。

預貯金はインフレリスクに弱い資産です。2024年4月1日時点の定期預金の金利は最も高い水準で0.35〜0.4%となっています。金利よりもインフレ率のほうが高いので、お金の価値はどんどん目減りしていきます。

【※関連記事はこちら!】

⇒定期預金の金利が高い銀行ランキング[2024年4月]貯金をするなら、メガバンクの15倍以上も高金利なSBI新生銀行など、お得な銀行を選ぶのがおすすめ!

一方、投資をすれば、お金が減る可能性もありますが、増える可能性もあります。できるだけお金を減らすリスクを抑えながら、インフレに負けずにお金を増やせたら……。それには、投資の3原則と言われる「長期投資」「積立投資」「分散投資」の実践がおすすめです。「長期投資」「積立投資」「分散投資」の3原則をすべて実践することで、お金が減るリスクを抑えながら、堅実に増やすことを目指せます。

【※関連記事はこちら!】

⇒【新NISA】主な証券会社の新NISA口座の特徴を詳しく解説! SBI証券、楽天証券、マネックス証券などの新NISA口座の取扱商品やポイント還元率などを比較!

では、ここからは「長期投資」「積立投資」「分散投資」の3原則とは何か、一つずつ解説していきましょう。

「世界人口の増大→今後も世界経済拡大」なら

早いタイミングで“一括投資”するのが正解

実のところ投資をするならば、時間をかけて積立投資するよりも、とにかく早く一括投資(一度にまとめて投資)したほうがいいと言えます。なぜならば、市場は経済成長に合わせて値上がりするものだからです。

日本の人口は減少しているものの、世界的に見れば人口は増加しています。2023年の世界人口は80億人を突破(国連人口基金「世界人口白書2023」)、2058年には100億人になると推計されています。人口が増えれば、消費が増え、その消費を支えるために生産も増え、経済は拡大していくでしょう。IMF「世界経済見通し」でも、世界全体の経済成長率はおおむね年3〜4%になると推計しています。

20年、30年、40年先……といった将来を考えると、世界全体で見れば、今よりも経済が大きく拡大し、株価も大きく上昇している可能性が高いでしょう。

投資に「絶対」はありませんが、20年、30年、40年先、現在の株価よりも上がっている可能性が非常に高いのであれば、今すぐに投資を始めるのが正解なのです。ウォール・ストリート・ジャーナルなどにも寄稿する全米屈指のデータサイエンティストが書いて日米でベストセラーとなっている『JUST KEEP BUYING 自動的に富が増え続ける「お金」と「時間」の法則』(ニック・マジューリ著)でも、できるだけ早く投資することが最適だという話が紹介されています。

ただ、お金を一度にまとめて投資する「一括投資」は精神的にはよくない投資方法です。数十年後という長いスパンで値上がりすることが見込まれる銘柄を購入したとしても、投資した当初に値下がりしたり暴落したりした場合には、「本当に将来的に値上がりするだろうか」と不安になることでしょう。

こうした不安を解消するには「積立投資」が向いています。

投資の3原則①【積立投資】

感情に左右されずに下落局面も味方にしながら資産形成できる!

「積立投資」とは、毎月1万円など、定期的に一定額ずつ継続して投資をすることです。株や投資信託などは常に価格(価額)が動いています。上がるときもあれば下がるときもありますが、積立投資ならば、そうした上がり下がりをあまり気にせず、淡々と投資ができます。

しかも、淡々と投資するだけなのに、自動的に価格(価額)が安いときには多く購入し、価格(価額)が高いときには少ししか購入しないことになるため、平均購入単価を下げる「ドル・コスト平均法」の効果も得られます。

(株)Money & You作成

(株)Money & You作成拡大画像表示

たとえば、投資信託を月1万円ずつ「積立投資」した場合の例を見てみましょう。投資信託が上の図のように値動きした場合、7000円に値下がりした月には多くの口数を購入できたので、基準価額(投資信託の値段)が1万円に戻っていないにもかかわらず、すでに1857円の利益が出ています。

一方で、最初に3万円分を「一括投資」した場合は、依然3000円の損失が出ている状態です。基準価額が1万円まで戻ってはじめてプラスマイナスゼロとなります。同じ投資信託を同じ投資資金で買っているのに「積立投資」と「一括投資」では損益分岐点が違ってきます。

タイミングを見計らって投資しようとすると、感情に邪魔されます。「感情は投資の最大の敵」とよく言われますが、感情に左右されずに、下落局面も味方にしながら資産形成できるのが積立投資の大きなメリットです。

参考までに、下落相場から積立投資を始めるとどうなるのかを過去の相場で確認しておきます。100年に1度の大暴落といわれた「リーマンショック」は2008年9月に起こりました。その2008年9月から2023年1月まで毎月1万円ずつ、米国株価指数「S&P500」と連動する投資信託に投資した場合の資産推移は次の通りです。

(株)Money & You作成

(株)Money & You作成拡大画像表示

毎月1万円ずつ投資しているので、積立元本は185万円。それに対して、資産総額は約707万円と4倍近く増えています。S&P500は一直線で右肩上がりになっているわけではなく、所々、大きく下げている時期が見受けられます。しかし、ドル・コスト平均法で、下がっているときに多く買い付けていることで、平均購入単価を下げ、結果として着実に資産を築けていることがわかります。

【※関連記事はこちら!】

⇒「つみたてNISA」を始めたばかりの人が意外と知らない「複利」や「ドル・コスト平均法」の効果を詳しく解説!お金を効率よく増やすためには「長期・積立」が大切!

積立投資は下落相場や暴落をチャンスに変えることができる投資方法なのです。

投資の3原則②【分散投資】

大きく損することや損する回数を減らしながら堅実に増やす!

「分散投資」とは、投資資金を値動きの異なる複数の資産や地域に分けて投資することです。

投資先を分けておくと、そのうちのどれかが値下がりしても自分の資産全体で見れば損失は大きくなりません。それどころか、他の資産の値上がりでその損失をカバーできる可能性もあります。

一般的に、株と債券は逆の値動きをする関係にあります。景気がいいときには企業の業績が上がるため、株価が上昇します。株価が上がっていくのであれば、債券で保有するよりも株式で運用したほうがいいと考える人が増えるので、債券を売って、株を買うという動きが出てきます。それにより、債券価格は下がり、株価はさらに上がるのです。

反対に、景気が悪くなると企業の業績が下がり、株価も下落します。株価が下がれば、売却して、株よりもリスクを低くしながらリターンが得られる債券を購入する動きが増えます。これにより、株価はさらに下がり、債券価格は上がっていきます。

そこで、株と債券のように、異なる値動きをする資産を組み合わせて保有すれば、資産全体の値動きを抑えて運用できるというわけです。

株と債券を組み合わせた分散投資を実践しているのが、日本の年金を運用している「GPIF(年金積立金管理運用独立行政法人)」です。GPIFは年金積立金(現役世代が納めた年金保険料のうち、年金の支払いに充てていない分)を運用して増やし、将来時点で不足する年金の財源にあてようとしています。

GPIFは今や、世界一の機関投資家です。国内株式・国内債券・外国株式・外国債券の4つの資産に25%ずつ分散して投資することで、お金を減らさずに増やす運用をしています。

GPIFの運用成績を見てみましょう。

引用元:GPIFのウェブサイトより

引用元:GPIFのウェブサイトより拡大画像表示

GPIFが運用を開始したのは2001年度のこと。2023年度第3四半期までの約22年間で累積収益額は132.4兆円であり、年率換算すると収益率は3.99%となっています。棒グラフを見ると、損している時期もありますが、損することを減らしながら大局的には堅実に増やせていることがわかります。

資産配分に迷ったら、GPIFと同じように、国内外の株式と債券の4資産に分散投資するのが一つの手と言えそうです。

【※関連記事はこちら!】

⇒新NISAの「4つの基本戦略」を解説!「つみたて投資枠」での積立投資におすすめの投資信託、「成長投資枠」で買えるナスダック100や連続増配株投信なども紹介!

投資の3原則③【長期投資】

「複利効果」を味方につけながら、元本割れリスクを下げる!

「長期投資」とは、長い時間をかけて投資を行うことです。

長期的には株式市場は今よりも成長していく可能性が高いので、長期投資をしていれば、その成長に合わせて、お金を増やすことができます。

また、長期投資は「複利効果」を味方につけることができます。複利効果は、運用で得た利益を元本に組み入れて再投資することで、運用金額が増え、リターンも増えていく効果のことを言います。複利効果は、アインシュタインが「人類最大の発明」と言ったとされているほど、お金を増やすためには大切な概念です。

たとえば、毎月1万円ずつ積み立てて、年3%で運用できたとします。

30年後の元利合計は単利が約522万円、複利が約584万円となり、62万円もの大きな差がつきます。

(株)Money&You作成

(株)Money&You作成拡大画像表示

上記の例では、わかりやすくするために値動きがないように見せていますが、実際は先ほどのS&P500のように、値動きは常に上下しています。実際に投資信託や株式で運用する場合には、直線に近い形にはならないことに注意してください。「年3%で運用」とは、毎年確実に年3%のリターンが得られるということではなく、「長期的な視点で見れば結果として年平均3%の収益率となった」と理解することが重要です。

とはいえ、複利効果を得るには「時間を長くかけること」が重要だと、上記のグラフで直感的にわかるかと思います。複利効果を大きくしたいなら、時間を味方につける必要があるのです。

人間が複利効果を軽んじてしまう傾向にあるのは、行動経済学の言葉で言えば「見えない数字の過小評価」によるものです。計算してみないとわからないような事柄は無視されがちです。

元本割れせずに堅実に増やしたいなら「15年以上」の長期投資を行うことが一つの目安になります。投資の名著とされる『ウォール街のランダム・ウォーカー<原著第13版>』(バートン・マルキール著)では、1950年以降のデータとして、15年以上の長期投資をした場合は元本割れしないという分析結果を紹介しています。

あくまでも過去データの検証なので、将来も絶対に元本割れしないという保証はありませんが、15年以上の長期で投資を続けていれば、仮にその間に暴落があったとしても元本割れしない可能性は高いと考えられます。

【※関連記事はこちら!】

⇒【新NISAおすすめ比較】お得なキャンペーンを実施中の証券会社から選ぶ!「新NISA」で得する、おすすめ証券会社はココ!

「長期・積立・分散」という投資の3原則で

お金を減らさずに堅実に増やそう!

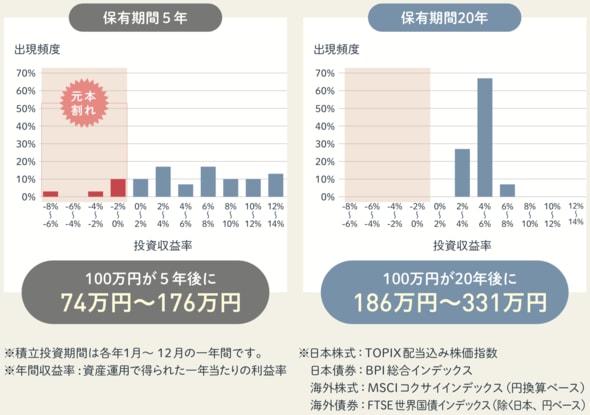

「どれくらい長く、積立・分散投資をやれば安定した運用成果が得られるのか?」という分析は、金融庁の『はじめてみよう!NISA早わかりガイドブック』にも掲載されています。

こちらでは、1989年以降、毎月同じ金額ずつ国内外の株式と債券に積立投資した場合の年間収益率が紹介されています。

■「長期・積立・分散」投資で値下がりリスクはおさえられる

引用元:金融庁「はじめてみよう!NISA早わかりガイドブック」より

引用元:金融庁「はじめてみよう!NISA早わかりガイドブック」より

上の図の左側の「保有期間5年」の場合を見ると、100万円が5年後には74万~176万円になっています。投資収益率の分布では、確かに年率10%、12%などと、大きく増やせていることもありますが、元本割れ(マイナス)の時期もあることがわかります。

次に、上の図の右側の「保有期間20年」の場合を見ると、100万円が20年後に186万円~331万円になっています。投資収益率の分布では年率2%~8%の間に収まっていることがわかります。少なくとも1989年以降のデータでは元本割れしていません。

上記の結果は、前述の『ウォール街のランダム・ウォーカー<原著第13版>』の分析と同じく、過去の実績をもとにしたものであり、将来の投資成果を保証するものではありません。しかし、「長期・積立・分散投資」をすることで、お金を減らさずに堅実にお金を増やせる可能性は高いと言えるのではないでしょうか。

今回は、新NISAで投資デビューする人に知ってほしい「投資の3原則」をご紹介しました。投資の3原則を実践しても、損する可能性はゼロにすることはできませんが、損する可能性を低くしながら増やすことは目指せます。

相場がずっと好調をキープすることはありません。いずれ下落相場、暴落が訪れます。

そんな時にこの記事を思い出していただければと思います。

【※関連記事はこちら!】

⇒新NISAの「6つのメリット・4つのデメリット」を解説!売却益・配当金などが非課税で、売却しても翌年に非課税投資枠が復活するなどメリットは多いが注意点も

⇒新NISAの投信積立で得する「クレジットカード」4枚を紹介! SBI証券&三井住友カードなど、ポイント還元率が高くなる証券会社とカードの組み合わせに注目!

(株)Money&You代表取締役/マネーコンサルタント

中央大学商学部客員講師。経済評論家。中央大学商学部客員講師。慶應義塾大学経済学部卒業後、外資系生命保険会社にて資産運用リスク管理業務に従事。2015年に創業し、現職へ。ニュースメディア「Mocha(モカ)」、YouTube「Money&YouTV」、Podcast「マネラジ。」、Voicy「1日5分でお金持ちラジオ」、書籍、講演などを通じて鮮度の高いお金の情報を日々発信している。『はじめての新NISA&iDeCo』(成美堂出版)、『定年後ずっと困らないお金の話』(大和書房)、『マンガと図解 はじめての資産運用 新NISA対応改訂版』(宝島社)など書籍90冊、累計140万部超。日本証券アナリスト協会検定会員。宅地建物取引士。ファイナンシャルプランナー(AFP)。日本アクチュアリー会研究会員。

| ※証券や銀行の口座開設、クレジットカードの入会などを申し込む際には必ず各社のサイトをご確認ください。なお、当サイトはアフィリエイト広告を採用しており、掲載各社のサービスに申し込むとアフィリエイトプログラムによる収益を得る場合があります。 |

| 【2025年12月5日時点】 2025年の「NISA口座」はどこにする? 「新NISA」の取扱商品や売買手数料を徹底比較! ※表内のデータは、情報更新時に公表されている「新NISA」の情報をまとめたものです。 |

||||

| ■SBI証券 ⇒詳細情報ページへ | ||||

| つみたて投資枠 | 成長投資枠 | クレカ積立 還元率 |

||

| 投資信託 | 株式売買手数料(税込) | 投資信託 | ||

| 国内株 | 米国株 | |||

| 281本 | 無料 | 無料 | 1480本 | 0〜 3.0% |

| 【SBI証券の新NISA口座のおすすめポイント】 ネット証券大手の一つで、新NISA口座では日本株の売買手数料無料に加えて、米国株式&海外ETFの売買手数料も無料(電話注文は除く)「つみたて投資枠」の対象となっている投資信託を多数取り扱っており、すべてノーロード(購入時手数料が無料)。投資信託の積み立ては「100円」から可能で、少額から始めたい人に対応。「毎月積立」だけでなく、「毎週積立」「毎日積立」も選べる。三井住友カードなどによるクレジットカード決済「クレカ積立」を利用すると、カードの種類や、普段のショッピングの利用額などの条件によってポイントが貯まる。「投信マイレージ」では保有額に応じたポイントも獲得できる。「成長投資枠」では米国株、中国株、韓国株、ロシア株(受付停止中)、ベトナム株、インドネシア株、シンガポール株、タイ株、マレーシア株など海外株も豊富。単元未満株(1株から日本株が買える)「S株」は東証の全銘柄が対象で、成長投資枠で投資可能。売買手数料はゼロ円だ。「S株」では積立サービス「日株積立」を開始。株数指定(1 株単位)、金額指定(1000円以上、500円単位)で積立ができるようになった。カスタマーサービスセンターは「NISA・投信土日専用デスク」があり、週末も問い合わせに対応しているのも便利。「J.D.パワー2025年NISA顧客満足度調査」<ネット証券部門>にて、総合満足度ランキング3年連続1位を受賞した。 |

||||

| 【関連記事】 ◆「株初心者」におすすめの証券会社を株主優待名人・桐谷広人さんに聞いてみた! 桐谷さんがおすすめする証券会社は「松井証券」と「SBI証券」! ◆【SBI証券のNISA「つみたて投資枠」のメリットは?】「つみたて投資枠」対象の投資信託の取扱数が281本と金融機関の中でも充実しているのがSBI証券の魅力! ◆【SBI証券の特徴とおすすめポイントを解説!】株式投資の売買手数料の安さは業界トップクラス! IPOや米国株、夜間取引など、商品・サービスも充実 |

||||

| ▼NISAにおすすめのSBI証券!ZAi限定で現金2000円をプレゼント!▼ | ||||

| ■三菱UFJ eスマート証券(旧:auカブコム証券) ⇒詳細情報ページへ | ||||

| つみたて投資枠 | 成長投資枠 | クレカ積立 還元率 |

||

| 投資信託 | 株式売買手数料(税込) | 投資信託 | ||

| 国内株 | 米国株 | |||

| 265本 | 無料 | 無料 | 1194本 | 0.5〜 2.0% |

| 【三菱UFJ eスマート証券(旧:auカブコム証券)の新NISA口座のおすすめポイント】 新NISAでは、日本株や米国株の売買手数料が無料!「つみたて投資枠」の投資信託の種類も多く、「100円」から購入が可能なので投資初心者や資金に余裕のない人でも始めやすい。「au Payカード」で投資信託を積み立てるとPontaポイントがたまるほか、投資信託の保有額に応じてもPontaポイントがたまる(「au ID」の登録が必要)。また、KDDIが提供する料金プラン「auマネ活プラン+」に加入し、NISA口座と「au PAY ゴールドカード」の保有と利用でクレカ積立のPontaポイント還元率が最大3%にアップする(12カ月限定。以降は2%)。また、三菱UFJカードでのクレカ積立も始まった。還元率は三菱UFJカードなら0.5%、ゴールドプレステージやプラチナ・アメリカン・エキスプレス・カードなら1.0%還元となる。500円から個別株が買える「プチ株」、プチ株や投資信託を毎月積立投資できる「プレミアム積立」も便利。通常「プチ株」の購入には手数料が発生するが、「プレミアム積立(プチ株)」の場合、買付手数料が無料。なお、NISA口座(成長投資枠)ならスポット取引でも売買手数料が無料となっており、コスト面でもお得だ。新NISA口座の開設者は特定口座での現物株式の取引手数料が最大5%割引になる「NISA割」がある(ただし「プチ株」「プレミアム積立」の場合は通常の手数料が必要)。 |

||||

| 【関連記事】 ◆【三菱UFJ eスマート証券の特徴とおすすめポイントを解説】NISA口座なら日本株と米国株の売買手数料が無料で、クレカ積立の還元率は最大1%とネット証券トップクラス ◆「三菱UFJ eスマート証券+au PAY カード」で積立投資すると最大1%のPontaポイントがたまる! つみたてNISAも対象なので、これから投資を始める人にもおすすめ! ◆【三菱UFJ eスマート証券のNISA「つみたて投資枠」のメリットは?】「つみたて投資枠」対象の投資信託は265本と豊富で、現物株の取引手数料が最大5%割引になる特典もあり! |

||||

| ■松井証券 ⇒詳細情報ページへ | ||||

| つみたて投資枠 | 成長投資枠 | クレカ積立 還元率 |

||

| 投資信託 | 株式売買手数料(税込) | 投資信託 | ||

| 国内株 | 米国株 | |||

| 277本 | 無料 | 無料 | 1237本 | 0〜 1.0% |

|

【松井証券の新NISA口座のおすすめポイント】 |

||||

| 【関連記事】 ◆「株初心者」におすすめの証券会社を株主優待名人・桐谷広人さんに聞いてみた! 桐谷さんがおすすめする証券会社は「松井証券」と「SBI証券」! ◆【松井証券「つみたて投資枠」のメリットは?】「つみたて投資枠」対象の投資信託を277本も用意!ロボアドバイザーが投資初心者の資産設計をサポート ◆【松井証券のおすすめポイントは?】1日50万円以下の株取引は手数料0円(無料)!その他の無料サービスと個性派投資情報も紹介 |

||||

| ▼「JCBカード」を使ったクレカ積立でポイントも貯まる!▼ | ||||

| ■楽天証券 ⇒詳細情報ページへ | ||||

| つみたて投資枠 | 成長投資枠 | クレカ積立 還元率 |

||

| 投資信託 | 株式売買手数料(税込) | 投資信託 | ||

| 国内株 | 米国株 | |||

| 279本 | 無料 | 無料 | 1444本 | 0.5〜 2.0% |

|

【楽天証券の新NISA口座のおすすめポイント】 |

||||

| 【関連記事】 ◆楽天証券が投資信託の積立時の「楽天カード」決済&積立額の1%分のポイント還元を開始! ポイントの再投資も可能で、最強の「つみたてNISA」口座が誕生 ◆【楽天証券のNISA「つみたて投資枠」のメリットは?】「つみたて投資枠」対象の投資信託が279本と豊富!積立額に応じポイント還元&ポイントで投資も可能! ◆【楽天証券の特徴とおすすめポイントを解説!】売買手数料が安く、初心者にもおすすめの証券会社! 取引や投資信託の保有で「楽天ポイント」を貯めよう |

||||

| ▼楽天カード+楽天キャッシュで月15万円の投信積立までポイント還元!▼ | ||||

| ■マネックス証券 ⇒詳細情報ページへ | ||||

| つみたて投資枠 | 成長投資枠 | クレカ積立 還元率 |

||

| 投資信託 | 株式売買手数料(税込) | 投資信託 | ||

| 国内株 | 米国株 | |||

| 273本 | 無料 | 実質無料 | 1283本 | 0.73〜 3.1% |

| 【マネックス証券の新NISA口座のおすすめポイント】 新NISA口座では日本株の売買手数料が無料なのに加えて、米国株は全額キャッシュバック、中国株は無料。マネックス証券は以前から米国株と中国株の取引に力を入れている証券会社で、新NISA口座でも米国株は約5000銘柄、中国株は2600銘柄以上が購入できる。「つみたて投資枠」の対象投資信託のラインナップも豊富。最低購入金額が原則100円で、少額からつみたてNISAを始めることができる。すべての投資信託の販売手数料が無料! 投資信託を保有すると、ほとんどの投資信託で年率0.03〜0.26%の「マネックスポイント」や「dポイント」がもらえるのも嬉しい。ポイントはAmazonギフト券などに交換できる。しかも、投資信託の積立購入のときに「マネックスカード」や「dカード」で支払うと最大3.1%分のマネックスポイントやdポイントが貯まる。単元未満株取引「ワン株」では買付手数料が無料。売却手数料も新NISA口座ならキャッシュバックされるので実質無料だ。2024年3月末から「ON COMPASS」がNISA成長投資枠での利用に対応した。「ON COMPASS」は2023年4月の金融庁公表調査、3年・5年リターンで1位を獲得したおまかせ資産運用サービスだ。 |

||||

| 【関連記事】】 ◆NISAのクレジットカード積立は「dカード積立」がおすすめ! ポイント還元率は最大3.1%とトップクラスで、「dカード PLATINUM」ならお得な特典も満載! ◆【マネックス証券の「つみたて投資枠」のメリットは?】「つみたて投資枠」対象の投資信託が273本もあり、初心者も安心の資産設計アドバイスツールが使える! ◆【マネックス証券の特徴とおすすめポイントを解説】「単元未満株」の売買手数料の安さ&取扱銘柄の多さに加え、「米国株・中国株」の充実度も業界最強レベル! |

||||

| ▼NISA+dカード積立で「最大3.1%」のポイントを還元!▼ | ||||

| ■SMBC日興証券 ⇒詳細情報ページへ | ||||

| つみたて投資枠 | 成長投資枠 | クレカ積立 還元率 |

||

| 投資信託 | 株式売買手数料(税込) | 投資信託 | ||

| 国内株 | 米国株 | |||

| 157本 | 137〜2200円 (約定代金による) |

− | 427 | − |

| 【SMBC日興証券の新NISA口座のおすすめポイント】 2023年11月から投資信託情報サービス「日興の投信NISA」を開始。数多くの投資信託のなかからおすすめの21本に絞り込んでいるうえ、「なにごともバランスが大事よ」「私は世界の成長にかける」といったタイプごとに5〜6銘柄をピックアップしてくれるので、自分好みのNISA対応ファンドを選ぶ助けになる。SMBC日興証券では一部の投資信託で買付手数料が必要となるが、積立購入(投信つみたてプラン)の場合は全銘柄で買付手数料が原則無料となるので、上手に活用したい。 また、外国株式は、オンライントレードでは取引できないので注意しよう。単元未満株取引「キンカブ」は「100円以上、100円単位」の金額指定で株が買えるのがメリットで、dポイントでも株式投資ができる。「キンカブ」は売買手数料は無料で、100万円以下の買付ならばスプレッドも0%となっている(100万円超の買付時や売却時はスプレッド0.5~1.0%)。 |

||||

| 【関連記事】 ◆【SMBC日興証券のおすすめポイントは?】信用取引完全無料、NISAや積立投資にも便利な株が小分けで買える「キンカブ」がおすすめ! ◆IPOに当選して儲けたいなら「主幹事証券」を狙え! 通常の引受証券の50~100倍も割当がある主幹事と、多くの割当が期待できる主幹事のグループ会社の攻略がIPOで勝つ秘訣! |

||||

| ■岡三オンライン ⇒詳細情報ページへ | ||||

| つみたて投資枠 | 成長投資枠 | クレカ積立 還元率 |

||

| 投資信託 | 株式売買手数料(税込) | 投資信託 | ||

| 国内株 | 米国株 | |||

| 99本 | 実質無料 | − | 334本 | − |

| 【岡三オンラインの新NISA口座のおすすめポイント】 2024年1月4日以降、新NISA口座では、日本株の売買手数料が全額キャッシュバックされ、実質無料に(上限なし)。投資信託は従来から購入手数料が無料となる「ZEROファンドプログラム」を行っているため、一括購入、積立買付とも手数料が無料だ。投信積立については、1銘柄あたり毎月100円から。低コストの人気ファンドを数多く取りそろえている。ファンド選びに迷った場合は、各自のリスク許容度に合わせた銘柄と投資割合を提案する「投信ロボ」が心強い。また、投資信託の平均保有残高が1000万円以上(プラチナ)、3000万円以上(プレミアゼロ)の場合は、信用取引の手数料が優遇されたり、IPOの当選確率がアップするサービスも提供している。単元未満株の取引も可能で取扱銘柄数も多いが、売買手数料は約定代金2万円まで220円、3万円まで330円、10万円まで660円(すべて税込)などだ。 |

||||

| 【関連記事】 ◆【証券会社比較】岡三オンラインの「現物手数料」「信用取引コスト」から「取扱商品」、さらには「最新のキャンペーン情報」までまとめて紹介! ◆「IPO(新規上場)が当選しやすくなる」証券会社の選び方を伝授! 優先すべきは、当選するまで資金が不要な岡三オンライン証券、野村證券などの4社だ! |

||||

| ■GMOクリック証券 ⇒詳細情報ページへ | ||||

| つみたて投資枠 | 成長投資枠 | クレカ積立 還元率 |

||

| 投資信託 | 株式売買手数料(税込) | 投資信託 | ||

| 国内株 | 米国株 | |||

| 45本 | 無料 ※電話注文を除く |

− | 132本 | − |

| 【GMOクリック証券の新NISA口座のおすすめポイント】 日本株、投資信託の取引手数料は、NISA、非NISAにかかわらず無料となっている(※電話注文を除く)。投信は100円から積立可能、ほとんどがNISA対象で、eMAXIS Slim、ひふみ、iFreeなど低コストで人気の銘柄を厳選。積立は、毎月、毎週、毎日から選べる。投信選びには「iツール」が役立つ。資産構成や積立シミュレーションなどが可能だ。新NISA対応ではないがFXやCFDなど商品ラインアップが豊富なので、新NISAを入口にさまざまな投資に挑戦したい人におすすめ! |

||||

| 【関連記事】 ◆GMOクリック証券のおすすめポイントはココだ!コストが激安な上にツール、情報も充実して大手ネット証券に成長 ◆GMOクリック証券の株アプリ/株roid / iClick株を徹底研究!適時開示情報やアナリストレポートも過去90日分が読める! |

||||

| ■ウェルスナビ(WealthNavi) | ||||

| つみたて投資枠 | 成長投資枠 | クレカ積立 還元率 |

||

| ETF | ETF | |||

| サービス手数料: 資産残高の0.693〜0.733%(年率・税込)※1 |

− | |||

| 【ウェルスナビ(WealthNavi)の新NISA口座のおすすめポイント】 預かり資産・運用者数が国内No.1のロボアドバイザー※2で2025年10月末時点の預かり資産は1兆7000億円を突破した。国内外のETFに分散投資をするロボアドバイザー「ウェルスナビ」はNISA口座にも対応。5つの質問に答えるだけで最適なポートフォリオを提案し、毎月自動的に積立投資をしてくれるので、初心者でも簡単に効率的な運用を実行できる。2024年からの新NISAなら、つみたて投資枠と成長投資枠の両方で資産を購入することで最大で年360万円まで投資可能! 運用コストとしては、一般的な証券会社のような売買手数料ではなく、資産残高に対して決まった割合のサービス利用料を負担する形なので要注意。また、楽天証券と提携した「ウェルスナビ×R」も提供している。その場合、楽天カードや楽天キャッシュを利用し、楽天ポイントを貯めたり、楽天ポイントを利用した購入・積立が可能となる。 ※1 NISA口座に自動積立だけで入金した場合で試算した手数料。リスク許容度(ポートフォリオ)により異なる。また、各商品の値動きによりポートフォリオのバランスが崩れた場合は、手数料が表記の範囲を超えて変動する可能性がある。※2 一般社団法人日本投資顧問業協会「契約資産状況(最新版)(2025年3月末現在)『ラップ業務』『投資一任業』」を基にネット専業業者を比較 ウエルスアドバイザー社調べ(2025年6月時点) |

||||

| 【関連記事】 ◆【2024年最新版】「ロボアドバイザー」の機能や利用料、特徴を比較!証券会社のサービスから独立系業者まで紹介 |

||||

| ※手数料などの情報は定期的に見直しを行っていますが、更新の関係で最新の情報と異なる場合があります。最新情報は各証券会社の公式サイトをご確認ください。売買手数料は、1回の注文が複数の約定に分かれた場合、同一日であれば約定代金を合算し、1回の注文として計算します。投資信託の取扱数は、各証券会社の投資信託の検索機能をもとに計測しており、実際の購入可能本数と異なる場合が場合があります。※2 1約定ごとプランで約定金額240万円までの売買手数料。 | ||||

![NISAおすすめ比較[2025年]](https://dfinance.ismcdn.jp/zai/mwimgs/c/2/-/img_c24456cdbadb8980535e3a024e394c2049860.png)