| ↓今注目の「投資テーマ」の解説&銘柄はこちら!↓ | ||||||

| ●小型原子炉 | ●地方創生 | ●トランプ・トレード | ||||

| ●防災・減災 | ●生成AI | ●自動運転 | ||||

| ●サイバーセキュリティ | ●再生可能エネルギー | ●iPhone16 | ||||

| ●株主優待 | ●ゲーム | ●防災・減災 | ||||

| ●米株/大型優良株 | ●米株/燃料電池 | ●米株/大手IT株 | ||||

| ●米株/高配当株 | ●米株/天然ガス | ●米株/ディフェンシブ株 | ||||

1973年の「第一次オイルショック」のときは、

「トイレットペーパー騒動」が勃発するなかインフレが加速!

私は中学時代を岐阜県の大垣市で過ごしました。中学1年生のある日、学校から家に帰ると玄関にうず高くトイレットペーパーが積み上げられていました。「なんだい、これ! 邪魔で家に上がれないじゃないか!」と文句を言ったら、そのトイレットペーパーの向こうから母が「生活防衛よ。アンタ、今、日本中でトイレットペーパーがなくなって大変なことになってるの、知らないの?」と答えました。それは1973年の出来事で、いわゆる第一次オイルショックの真っ最中の珍事だったのです。

今、アメリカの消費者物価指数は前年同期比+7%で上がっており、過去39年で最悪の上昇率となっています。それはつまり、投資戦略を考えるうえで我々が参考にしなければいけない過去の事例は、決して前回の利上げ局面である2017年などではなく、今と同じように高インフレにアメリカが苦しんだ1970年代であるべきだということです。

「ニフティ・フィフティ」と「GAFAM」など、

1970年代と現在の株式市場は酷似した状況に!

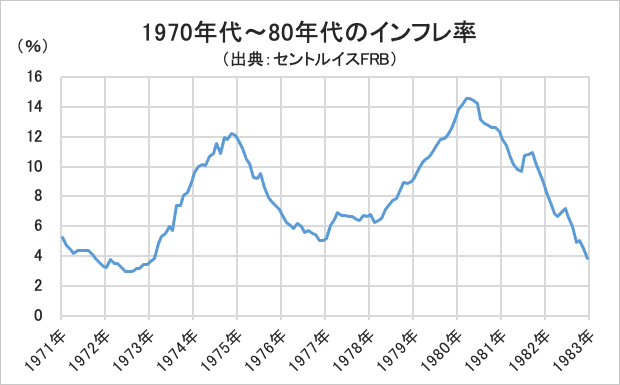

そこでまず、1970年代の物価がどのように推移したのか見てみましょう。

1970年代初頭は、インフレを気にする米国民は皆無でした。ところが、1972年にソ連(今のロシア)が、天候不順のため農作物が不作となったことから、国際市場で穀物を買い漁りました。その関係で1973年からインフレが始まり、連邦準備制度理事会(FRB)は2月から利上げを始めました。

当時、米国の株式市場は「ニフティ・フィフティ(Nifty Fifty:いかした50銘柄)」と呼ばれる、ごく一握りのグロース株がマーケット全体をぐいぐい引っ張っていく様相を呈していました。しかし、その陰で他の小型株はずるずると値を切り下げ、勝ち組と負け組がハッキリ分かれる二極化を起こしていました。

これは、ちょうど去年までの米国株の相場が、GAFAM(アルファベット[グーグル]、アップル、メタ[フェイスブック]、アマゾン、マイクロソフト)にエヌビディアとテスラを加えた7銘柄によって牽引された様子と酷似しています。

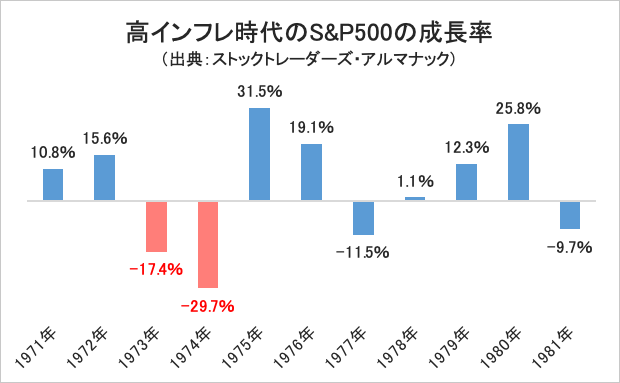

1973年に利上げが始まるとニフティ・フィフティ株は次々に暴落し、グロース株の恐ろしい弱気相場が到来しました。下のグラフの1973年と1974年がその時期に当たります。

そのため、私は「ひょっとすると2022年の相場は、1973年のような酷いことになるんじゃないか?」と心配しています。なぜなら、あの時と同様に、FRBがいよいよ3月から利上げを開始するからです。

1970年代のインフレ時に小型グロース株が大暴落したように、

2022年も「何を買っても儲からない相場」になる可能性が

FRBによる利上げから1974年までに、小型グロース株の多くは高値から-95%も暴落。また、REITのチェース・マンハッタン・モーゲージは70ドルから4ドルへと暴落しました。そして、1973年1月11日にNYダウ(ダウ工業株価平均指数)がつけた高値は、1982年になるまで更新できなかったのです。

もちろん、当時は第四次中東戦争(ヨムキプル戦争)や、それに伴う石油輸出国機構(OPEC)の石油禁輸措置といった特殊事情があるため、現在の状況と比較する場合、それらを差し引いて考える必要があると思います。

しかし、今はウクライナ情勢が緊迫しており、もし戦争となれば欧州連合(EU)がロシアの石油や天然ガスをボイコットすることが予想され、国際市況が一変するリスクもあるのです。

1973年に限って言えば、コモディティ価格の高騰で石油株や金鉱株が大相場になりました。しかし、高インフレが引き起こした不景気によって1974年に弱気相場が一層ひどくなると、石油株や金鉱株ですら値を消し、1929年の「暗黒の木曜日」以来となる最悪の“何を買っても儲からない相場”となったのです。

2022年の場合、年初からのS&P500指数の下げ幅は−7.0%、ナスダック総合指数の下げ幅は−12.0%となっています。一見すると下げ過ぎのように見えるため、「もうすぐ上昇に転じるかも」と期待する読者もいるかと思いますが、今のインフレ環境が過去39年で最悪であることを考えれば、ここは慎重に相場を見極めたほうが良いということがおわかりいただけると思います。

【今週のまとめ】

1970年代に起こった株式市場の惨状を参考に、

利上げによって起こりうる相場の大変動を乗り切ろう!

現在のインフレは、1970年代と同じような酷さです。1970年代の株式市場のパフォーマンスは悲惨で、特にグロース株は恐ろしい暴落を演じました。石油株や金鉱株といった「インフレで恩恵をこうむるセクター」だけが上ったのです。

もちろん、歴史はそっくりそのまま繰り返されるのではなく、今回のパターンは当時と異なるものになることも想定すべきです。しかし、「相場が崩落する理屈は、大筋として当時も今も余り変わらない」ということは覚えておくといいでしょう。

【※関連記事はこちら!】

⇒【証券会社おすすめ比較】外国株(米国株、中国株、ロシア株、韓国株など)の取扱銘柄数で選ぶ!おすすめ証券会社

【※今週のピックアップ記事はこちら!】

⇒【日本株】2022年に「株価10倍株」の可能性を秘めた2銘柄を紹介! 転職サイト・ビズリーチが急成長する「ビジョナル」、最高益更新&増配の「ローツェ」に注目

⇒優待名人・桐谷さんの「2022年の投資戦略」を公開! 配当+優待利回りが4%超の優待株や公募割れIPO株を狙いつつ、下手なナンピンはせずに株価上昇を待つ!

| ↓今注目の「投資テーマ」の解説&銘柄はこちら!↓ | ||||||

| ●小型原子炉 | ●地方創生 | ●トランプ・トレード | ||||

| ●防災・減災 | ●生成AI | ●自動運転 | ||||

| ●サイバーセキュリティ | ●再生可能エネルギー | ●iPhone16 | ||||

| ●株主優待 | ●ゲーム | ●防災・減災 | ||||

| ●米株/大型優良株 | ●米株/燃料電池 | ●米株/大手IT株 | ||||

| ●米株/高配当株 | ●米株/天然ガス | ●米株/ディフェンシブ株 | ||||

【※米国株を買うならこちらの記事もチェック!】

⇒米国株投資で注意が必要な「為替」と「税金」とは?「特定口座(源泉徴収あり)」か「NISA口座」で投資をして、口座内に「米ドル」を残さないのがポイント!

| ※証券や銀行の口座開設、クレジットカードの入会などを申し込む際には必ず各社のサイトをご確認ください。なお、当サイトはアフィリエイト広告を採用しており、掲載各社のサービスに申し込むとアフィリエイトプログラムによる収益を得る場合があります。 |

【2024年10月1日時点】

「米国株」取扱数が多いおすすめ証券会社 |

| ◆マネックス証券 ⇒詳細情報ページへ | |

| 米国株の取扱銘柄数 | 取扱手数料(税込) |

| 約4900銘柄 | <現物取引>約定代金の0.495%(上限22米ドル)※買付時の為替手数料が無料/<信用取引>約定代金の0.33%(上限16.5米ドル) |

| 【マネックス証券のおすすめポイント】 外国株の取扱銘柄数はトップクラス! また、米国株の買付時の為替手数料が0円(売却時は1ドルあたり25銭)となるキャンペーンが長期継続しており、実質的な取引コストを抑えることができる。さらに、外国株取引口座に初回入金した日から20日間は、米国株取引手数料(税込)が最大3万円がキャッシュバックされる。米国ETFの中で「米国ETF買い放題プログラム」対象21銘柄は、実質手数料無料(キャッシュバック)で取引が可能。米国株の積立サービス「米国株定期買付サービス(毎月買付)」は25ドルから。コツコツ投資したい人に便利なサービス。米国株は、時間外取引に加え、店頭取引サービスもあり日本時間の日中でも売買できる。また、NISA口座なら、日本株の売買手数料が無料なのに加え、外国株の購入手数料も全額キャッシュバックされて実質無料! 企業分析機能も充実しており、一定の条件をクリアすれば、銘柄分析ツール「銘柄スカウター米国株」「銘柄スカウター中国株」が無料で利用できる。 |

|

| 【関連記事】 ◆【マネックス証券の特徴とおすすめポイントを解説】「単元未満株」の売買手数料の安さ&取扱銘柄の多さに加え、「米国株・中国株」の充実度も業界最強レベル! |

|

| ◆SBI証券 ⇒詳細情報ページへ | |

| 米国株の取扱銘柄数 | 取扱手数料(税込) |

| 約5300銘柄 | <現物取引>約定代金の0.495%(上限22米ドル)/<信用取引>約定代金の0.33%(上限16.5米ドル) |

| 【SBI証券のおすすめポイント】 ネット証券最大手のひとつだけあって、米国から中国、韓国、アセアン各国まで、外国株式のラインナップの広さはダントツ! 米国株は手数料が最低0米ドルから取引可能で、一部米国ETFは手数料無料で取引できる。また、2023年12月1日から米ドルの為替レートを「0円」に引き下げたので、取引コストがその分割安になった。さらにNISA口座なら米国株式の買付手数料が無料なので、取引コストを一切かけずにトレードできる。米国株を積立購入したい人には「米国株式・ETF定期買付サービス」が便利。また、米国株の信用取引も可能。さらに、リアルタイムの米国株価、48種類の米国指数および板情報を無料で閲覧できる点もメリットだ。米国企業情報のレポート「One Pager」、銘柄検索に使える「米国株式決算スケジュールページ」や「米国テーマ・キーワード検索」、上場予定銘柄を紹介する「IPOスピードキャッチ!(米国・中国)」など情報サービスも多彩。「SBI 証券 米国株アプリ」は「米国市場ランキング」「ビジュアル決算」「銘柄ニュース」などの機能が充実している。 |

|

| 【関連記事】 ◆【SBI証券の特徴とおすすめポイントを解説!】株式投資の売買手数料の安さは業界トップクラス! IPOや米国株、夜間取引など、商品・サービスも充実 ◆「株初心者&株主優待初心者が口座開設するなら、おすすめのネット証券はどこですか?」桐谷さんのおすすめは松井、SBI、東海東京の3社! |

|

| ◆楽天証券 ⇒詳細情報ページへ | |

| 米国株の取扱銘柄数 | 取扱手数料(税込) |

| 約4750銘柄 | <現物取引>約定代金の0.495%(上限22米ドル)/<信用取引>約定代金の0.33%(上限16.5米ドル) |

| 【楽天証券おすすめポイント】 米国、中国(香港)、アセアン各国(シンガポール、タイ、マレーシア、インドネシア)と幅広い銘柄がそろっており、米国株の信用取引も利用可能! 指定の米国ETF15銘柄については買付手数料が無料で取引ができるのもお得。さらに、2023年12月からは米ドル⇔円の為替取引が完全無料! NISA口座なら米国株の売買手数料が0円(無料)なのもメリットだ。米国株の注文受付時間が土日、米国休場を含む日本時間の朝8時~翌朝6時と長いので、注文が出しやすいのもメリット。米国株式と米国株価指数のリアルタイム株価、さらに米国決算速報を無料で提供。ロイター配信の米国株個別銘柄ニュースが、すぐに日本語に自動翻訳されて配信されるのもメリット。米国株の積立投資も可能で、積立額は1回3000円からとお手軽。楽天ポイントを使っての買付もできる。銘柄探しには、財務指標やテクニカル分析などの複数条件から対象銘柄を検索できる「米国株スーパースクリーナー」が役に立つ。 |

|

| 【関連記事】 ◆【楽天証券おすすめのポイントは?】トレードツール「MARKETSPEED」がおすすめ!投資信託や米国や中国株などの海外株式も充実! ◆【楽天証券の株アプリ/iSPEEDを徹底研究!】ログインなしでも利用可能。個別銘柄情報が見やすい! |

|

| ◆DMM.com証券(DMM株) ⇒詳細情報ページへ | |

| 米国株の取扱銘柄数 | 取扱手数料(税込) |

| 約2400銘柄 | 無料 |

| 【DMM.com証券おすすめポイント】 米国株の売買手数料が完全無料なので、取引コストに関しては割安! ただし、配当金が円に両替される際の為替スプレッドが1ドルあたり1円と高いので、配当狙いで長期保有する人は注意が必要だ。他社と違う点としては、外貨建ての口座がなく、売却時の代金や配当が自動的に米ドルから円に交換されること。米ドルで持っておきたい人には向かないが、すべて円で取引されるため初心者にとってはわかりやすいシステムと言えるだろう。また、米国株式と国内株式が同じ無料取引ツールで一元管理できるのもわかりやすい。米国株の情報として、米国株式コラムページを設置。ダウ・ジョーンズ社が発行する「バロンズ拾い読み」も掲載されている。 |

|

| 【関連記事】 ◆DMM.com証券「DMM株」は、売買手数料が安い!大手ネット証券との売買コスト比較から申込み方法、お得なキャンペーン情報まで「DMM株」を徹底解説! ◆【証券会社比較】DMM.com証券(DMM株)の「現物手数料」「信用取引コスト」から「取扱商品」、さらには「最新のキャンペーン情報」までまとめて紹介! |

|

| 【米国株の売買手数料がなんと0円!】 | |

| ※ 本記事の情報は定期的に見直しを行っていますが、更新の関係で最新の情報と異なる場合があります。最新の情報は各社の公式サイトでご確認ください。 |