2013年度の税制改正で相続税が大幅に増税されることが決まった。これまでは人ごとのように思っていたのに「自分も納税しなければならなくなるのか?」と不安を感じている人も多いに違いない。確実にやってくる“相続大増税”の時代をどう乗り越えるべきか?

相続ステーション

相続ステーション寺西雅行代表

同志社大学卒。相続・財産承継に関する総合専門事務所として相続ステーションを組織。8種類の資格(税理士、行政書士、ファイナンシャル・プランナー、M&Aスペシャリスト、宅地建物取引主任者、賃貸不動産経営管理士、証券外務員、ライフコンサルタント)を有し、相続・遺言・後見・不動産など相続・財産承継の総合エキスパートとして、弁護士・会計士・税理士からの業務依頼や銀行からの相談も多い。

相続税の税制改正の大きなポイントは、(1)最高税率の引き上げ、(2)基礎控除額の大幅引き下げ、の二つである。

今回の税制改正によって、相続税の最高税率が従来の50%(資産3億円超)から55%(資産6億円超)に引き上げられる。

ただし、税率がアップするのは、2億円超(2億円以下は従来どおり)の資産を相続する人だけだ。一般的なサラリーマン家庭であれば、この影響を受ける人はさほど多くはないだろう。

一方、基礎控除額はこれまでの「5000万円+1000万円×法定相続人の数」から、改正後は「基礎控除額3000万円+600万円×法定相続人の数」となる。仮に相続人が妻と子ども2人なら、これまでは8000万円までの相続は基礎控除額以下となるので相続税はかからなかった。ところが改正後は、相続財産のうち4800万円を超えた場合は課税対象となるため、地価の高い都心などに自宅を所有する人の多くは課税対象の範囲内に入ってくる。

こうした相続大増税を前に、節税を考える際は、できるだけ不動産などの評価額を抑え、少しでも納税額を減らすことが対策の大きなポイントとなる。

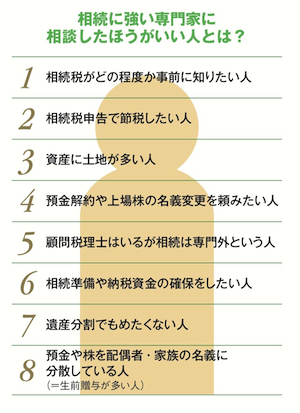

相続税の負担を減らすには、専門家に相談することが大切だ。相続税対策で実績のある税理士や会計士などの専門家は、相続をめぐって陥りやすい失敗や、“争族”問題に対処し、回避するノウハウを知り尽くしている。

例えば、夫が亡くなったときに、妻が相続税の配偶者控除を利用して遺産を相続するのは、よくある節税策のひとつだ。しかし、「税制改正後は、1次相続で配偶者が資産を多く相続すると、その配偶者が亡くなった後に発生する2次相続の納税額が大きく跳ね上がる可能性があります」と語るのは、相続・財産承継に関する総合事務所、相続ステーション代表の寺西雅行氏。

仮に1億円の遺産を妻と子ども2人が相続する場合、妻が1億6000万円まで非課税にできる配偶者控除を利用して相続すれば、税制改正後も税金はかからない。

問題は2次相続だ。亡くなった妻の遺産1億円を子ども2人が相続したときに発生する相続税は、改正前の350万円から改正後は770万円と2倍以上に跳ね上がり、420万円の納税負担が増えることになる。

しかし、これは妻が資産を持っていない場合の話だ。妻が資産を持っていると、このインパクトはさらに大きくなる。