株式投資で有効とされている投資手法やアノマリーは本当に機能しているのか?データで検証してわかった驚きの結果をまとめた書籍『ロボット運用のプロが分析してわかった 最強の株式投資法』の著者・加藤浩一さんによる連載です。

第2回目の今日は、移動平均線を使った超有名投資戦略のウソ・ホントに迫ります。

「過去○年で勝率○割!」をウリにする

投資本のカラクリ

みなさんは、本やブログなどを見て、株式投資の専門家や個人投資家が実践している投資手法をまねしたり、参考にしているかもしれません。

なるほど、中にはこれならうまくいきそうだと納得するものもあるでしょう。そうした他人の手法をまねることがいけないとは言いません。

でも、あなたはその手法を実践する前に、本当にそれでうまくいくか確かめているでしょうか?

おそらく本やブログには、その手法が優れている理由と実績が、これでもかと書かれているに違いありません。その内容が、ウソであるというつもりもありません。

しかし、たまたまうまくいった部分だけを、都合よく切り取って紹介している可能性はあります。善意の下でも、そのようなことが偶然に起きてしまうのが投資の世界です。

あるいは、実績の部分が完全に“後付け”で、「もしこの手法を用いて投資していれば、過去○年の相場で○億円儲かっていた!」とうたっているものも多く見ます。

検証自体は事実としても、それはまねのできる手法でしょうか。

そして、この先の相場でも通用すると言えるでしょうか。

実際にこんな例がありました。

その投資法はわりと有名なもので、本も何冊か出ています。複数のテクニカルチャートで買いサインが重複して出たときに買い出動するというもので、「過去○年で勝率○割!」とアピールされていました。

しかし、過去の株価データで検証してみたところ、確かに勝率○割は間違いではなかったものの、肝心の「買いサイン」は、15年間でたったの2回しか出ていなかったのです。

ウソではないにしてもこれでは…。

そこで、みなさんには、必ず自分で検証してみるクセをつけてほしいと思います。

誰もが知っていて、定石のように言われている投資戦略や常識が、実はほとんど意味のない迷信だったということもあり得るのです。

移動平均線の「常識」を検証

ゴールデンクロスで買えば儲かるのか?

さて、投資戦略を検証することの大切さを知っていただくために、「移動平均線のゴールデンクロスで買い・デッドクロスで売る」という、誰もが知っている定番の投資戦略を検証してみましょう。

およそどんな証券会社や投資情報サイトでも、株価チャートを表示させると、移動平均線が複数(多くは2本)描写されるようになっています。

理屈的には、株価が上昇トレンドに転じるところで買い、下落トレンドに転じるところで売れば儲かるはずです。

そこで、そのタイミングを見極めるポイントとして、

・短期移動平均線が長期移動平均線を上抜くところを(上昇トレンド転換のサインと判断して)、買いチャンスの「ゴールデンクロス」

・短期移動平均線が長期移動平均線を下抜くところを(下落トレンド転換のサインと判断して)、売りチャンスの「デットクロス」

としています。

結果は、コツコツ増やして

ドカン!!と減らすことに…

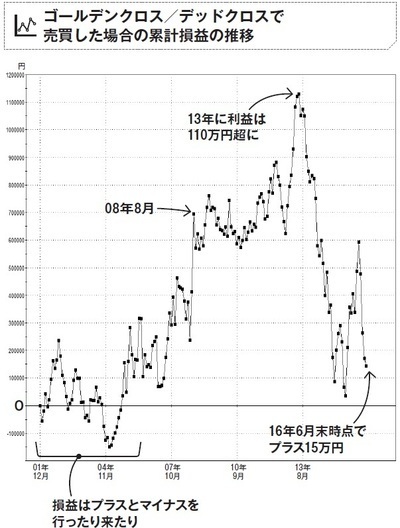

では、最もポピュラーな5日と25日の移動平均線を使い、日経225ETF(1321)を「ゴールデンクロスで買い→デッドクロスで売り」、「デッドクロスで信用売り→ゴールデンクロスで手仕舞いの買い」という戦略で、100株ずつ売買。

投資期間は、2001年12月1日から2016年6月30日までのおよそ15年間、1売買につき0.05%の売買手数料がかかったものとして検証してみましょう。

結果は下のグラフのようになりました。

縦軸は累計損益、横軸は期間です。

売買回数は15年間で186回、勝率は34.95%(65勝121敗)でした。

検証の最終日時点での損益はプラスの領域(0円の線より上)にありますから、15年間のトータルでの結果はプラスではあります。

が、それをもって「この投資戦略は有効である」と言えるでしょうか!?

もう少しグラフを詳しく見てみます。

2001年12月から投資をスタートしますが、資産はいきなりマイナスに突入。2005年半ばぐらいまで、プラスとマイナスをいったりきたりしています。

そこから20万円ほど積み上げては利益を全部溶かすトレードが、1年半ほど繰り返されます。

2008年8月にようやく戦略がハマり、一気に60万円まで増やしますが、また一進一退の期間が4年半ほども続きます。実際に投資していたら、精神的にめげて挫折している頃かもしれません。

それでもがんばって続けていると、2013年にアベノミクスの大相場がやってきて、ついに資産はプラス110万円超まで増大します。

が、喜んだのもつかの間、2013年8月頃から突然資産が減り始め、わずか1年ほどでそれまで11年あまりかけて積み上げたプラスを一気に吐き出してしまいます。

2015年半ばから復活し、再び60万円に迫りますが、2016年2月からまた急減してわずかばかりプラスになって、プラス15万円程度で検証を終えています。

いかがでしょうか?これが基本中の基本と言われる投資戦略を愚直に15年間実践した結果です。

しかも、最後の瞬間は辛うじてプラスになっていますが、次のトレードでまたマイナスになってしまっても、まったく不思議ではありません。

この投資戦略は無条件に使えるものではないということは、覚えておく必要がありそうです

今、この結果を見て「それでもこれは優れた投資手法だ」と考える人はいないでしょうが、2013年8月のプラス110万円の時点ではどうだったでしょう?

「スタート直後こそ動きが鈍かったものの、信じて継続していたら次第に結果が出て、資産倍増を達成!」などとして、本やブログで「優れた投資戦略」であると紹介されていた可能性も…。

「いやいや、過去のデータで検証して、2013年8月時点では確かに資産倍増を達成していたのだから、有効な投資手法である可能性は残っているのでは?」という方もいるかもしれません。

たしかにそのような一面はあります。これだけの検証で結論を出すのは少々乱暴です。

では、この投資手法の、未来の相場に対しての安定性というか対応力を知るには、どのような検証を行うのが良いのでしょうか。

拙著『ロボット運用のプロが分析してわかった 最強の株式投資法』では、その方法も紹介しています。興味のある方はご覧になってみてください。

さて、連載3回目の次回は、「損切り」についてです。

投資家なら耳にタコができている「損切り」の有効性。あえてその常識を検証していきたいと思います。