日経平均株価が4月に2万円の壁を超えました。日本経済に明るい兆しが見えてきて、それは日銀の異次元緩和などのアベノミクスの成果という声が多く聞かれます。その一方で、こちらの記事で批判の対象になっているように異次元金融緩和に異議を唱える債券市場関係者が多くいることも事実です。

外資系投資銀行で、債券トレーダーとして長年活躍した経験を持つ松村嘉浩氏と、フコクしんらい生命保険取締役執行役員財務部長として債券投資を行なう林宏明氏が、分析と展望を詳細に明かしてくれました。

出口を出ないうちの成果の判断は時機尚早

――松村さんにご執筆いただいた『なぜ今、私たちは未来をこれほど不安に感じるのか?』は、超長期的な視野で現代社会を分析した本ですが、異次元金融緩和への本質的かつ非常にわかりやすい批判の書にもなっています。

異次元金融緩和は成功して、アベノミクスは日本を明るい方向へ導いているのでしょうか? 実際のところお二人はどのように考えられているのでしょうか?

林宏明(以下、林) では、私からよろしいでしょうか?

松村嘉浩(以下、松村) ええ、もちろんです。

林 まず、申し上げておきたいことがあります。最近、「債券市場の投資家は“デフレ”になって金利が下がってほしい、つまり債券価格が上がってほしいから“インフレ”を目標にする異次元緩和に異を唱えている」という議論が散見されるのですが、それは大きな誤解だということです。債券投資家の多くは“長期投資”の視点で見ています。ですから、一番心地よいのは経済のファンダメンタルズの健全な改善を伴った、緩やかな金利上昇。債券関係者による異次元緩和に関する議論は、もっと本質的な問題提起だと思っています。

松村 おっしゃるとおりです。債券市場関係者の多くは異次元緩和の弊害を理解しているからこそ、異議を唱えているのです。一般の方は債券市場になじみがないのでよくわからないかもしれませんが、発行された国債をほぼすべて買って長期金利を人為的にコントロールすることが、どれほど危険なことか。

林 債券市場関係者の多くは、そのリスクを理解していますからね。

松村 デフレになって世の中が不景気のほうが、債券価格が上がって債券市場関係者は嬉しい。そんな単純な自己利益のための理由での反対ではありません。

林 日本は長年デフレが続いてきたわけですから、閉塞感を打開したいという心意気はとても理解できます。しかしながら、その方法がなぜ異次元緩和による2年で2%のインフレの達成なのかということは、あまり精緻に議論されていないように感じます。

松村 ええ、そうですね。

林 本来のアベノミクスの目標は第一の矢、第二の矢、第三の矢でバランスよく経済成長を実現していくことのはずです。ところが、本当はいちばん大事なはずの、経済効率を上げて付加価値を高め、経済成長を実現する構造にしていくための第三の矢はあまり議論されていません。多くの市場参加者は、第一の矢の異次元緩和によって期待インフレを高めることだけが先行している印象を受けているのではないかと思っています。

そして、異次元緩和のような政策はいつまでもできるものではないにもかかわらず、出口戦略も明確に議論されていません。異次元緩和をやって時間を稼いでいるうちに、構造改革を行ない、財政を再建する。これが本来のアベノミクスのコンセプトだと考えています。

松村 最近の政府筋の発言で明らかなのは、もはや、政府は日銀に2%のインフレを求めていないことでしょう。日銀はリフレ派のひとたちからも梯子を外されたといっていいかもしれません。その背景は株高を実現できたからに他ありません。実際のところ、「株価さえ上がればなんでも良かった」と言ったところでしょうか。そして、株価が上がったら、まるで目標が達成されたかのような空気になって、林さんがおっしゃるような肝心な議論はもはや忘れてしまっている……。

しかし、株価が上がって大喜びかも知れませんが、経済指標を見れば株価だけが異常に上昇していて実体経済がついてきていないのは明白です。

林 そもそも、日銀が目標とするインフレ2%は全く達成できていませんからね。

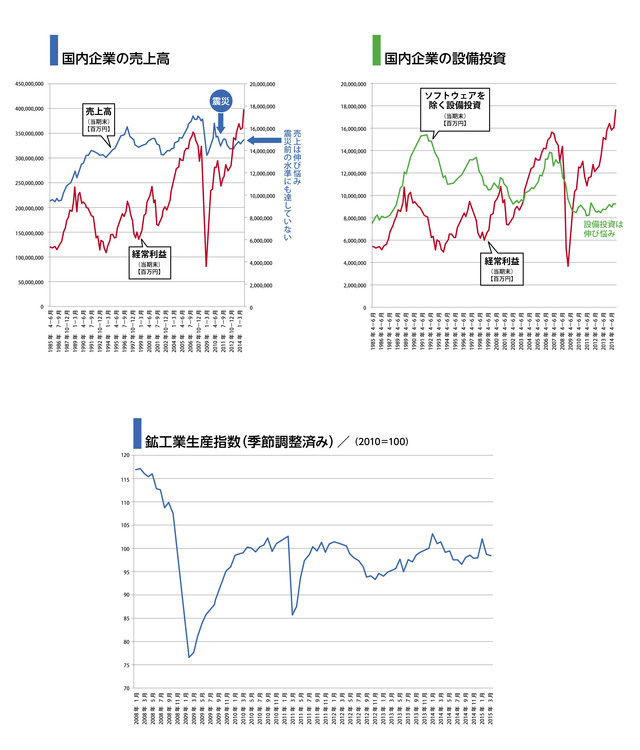

松村 ええ。例えば、企業の設備投資は伸び悩み、売上高は2011年の大震災の直前の水準にすら戻っていません。鉱工業生産もレンジの中で推移してしまっています。株価は経済成長の裏付けなしに上昇しているのです(次図参照、いずれも財務省法人企業統計より)。

日銀が株高を演出するために異次元緩和に踏み込んだわけではないでしょうが、結果的には株高という“短期的な目標”のために、国債を発行のすべて、そして株や不動産まで買うと言うとてつもないリスクを取ってしまっているのです。これでは、日本銀行が日本株式支援機構だと冗談で言われてしまうのも仕方ないのではないでしょうか。

林 ECB(欧州中央銀行)や米国のFRBも大規模な量的緩和に踏み込んでいるわけですが、中央銀行が株や不動産まで買っているのは日銀だけです。つまり、日銀の量的緩和は世界的に見てもまさに異次元の金融緩和ということです。

異次元緩和政策は本来、「出口から出て」初めて評価されるべきものです。では、満期のない株や不動産の出口とは何か。売却しかありません。しかし、10兆円を超えるETFを市場で売却するのは極めて困難でしょう。世界の金融史の観点からみても人類未踏の領域に達しており、ぜひここをうまく乗り切るべく出口戦略の議論を練り上げてもらいたいですね。

松村 拙著の中で詳しく書きましたが、これほどのリスクをとれば“短期”的にうまくいくのはある意味当然です。けれど、出口から出られて、異次元緩和を止めても株高になっているという“長期”的な目標を達成できていなければ意味がありません。政策のコストがリワードに合っているのかどうかは、出口から出て初めてわかる話です。足元で、株価が上がった、成果が出たと喜ぶのは時期尚早。“行きはよいよい、帰りはコワい”の世界ですよ。

林 まさにそうですね。

松村 日銀はオープンエンドでどんどん国債などの資産を買っている状況ですから、我々は帰途(出口)についたわけではありませんし、予見できる未来に帰途(出口)につけるのかどうかさえわからない状況なのです。

林 そもそも、現在の株高がすべて異次元緩和の成果なのかどうかも疑問です。というのは、安倍政権の発足自体が2011年3月に起こった東日本大震災後の循環的な景気のどん底の時期で、自律的に回復しはじめるタイミングだったからです。ですから、何も特別なことをしなくても、通常の金融政策でそこそこの株高になったのではないでしょうか。

安倍政権はとても「ツキ」のある政権です。その「ツキ」の部分は大事にしてほしいですし、日本のポテンシャルを引き出そうとするアベノミクスの基本コンセプトは賛同できる点も多くあります。しかし、循環論的効果の側面と異次元緩和固有の効果の側面は峻別して考えることが、今後のポリシーミックスの展開にとって肝要だと考えます。

フコクしんらい生命保険取締役執行役員財務部長。

1982年早稲田大学法学部卒。同年、富国生命保険入社。証券金融市場での経歴は25年近くに渡る。富国生命保険では国内の国債・地方債・財投機関債、海外の国債、地方債、エージェンシー債、カバードボンド等幅広く内外公社債市場の運用を担当するとともに、短期金融市場での運用にも従事。また、内外のクレジット市場、証券化商品の投資には深く関わってきた。現在は、フコクしんらい生命保険において、公社債市場・株式市場を始め、資産運用業務全般を統括している。