ドイツの財務大臣が言及したある数字が波紋を巻き起こしている。欧州の銀行の財務の健全性を再チェックするため検討しているストレステストについて、クリアすべき正味の自己資本(コアTier1)比率を9%と大幅に引き上げる意向を示したからだ。

詳しい説明は省くが、これまでささやかれてきた7%とでは厳しさは雲泥の差。資本不足になった銀行に大量の資本を入れて、マーケットを沈静化させようという狙いが見えた。

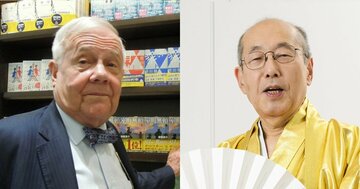

ところがそうは受け取られない。「なぜあんなに高い水準に設定したのか、なにか隠しているからではないかと疑ってしまうのがマーケットだ」。市場を熟知する大和証券グループ本社の清田瞭名誉会長はこう指摘、相変わらず動揺は収まっていない。

欧州でパンドラの箱が開き始めている。これまで、欧州各国の債務問題が原因とされてきた欧州危機だが、じつはもっと根深いものが垣間見えてきた。サブプライムローンの処理の甘さである。

「米国に比べ欧州の銀行の債権の減損処理は甘かった」「景気回復で価値が戻ると思っていたが、もっと腐ってしまったのだろう」──。日本の金融当局筋やメガバンク首脳はこうした見方で一致している。

確かに国の債務問題だけであれば、銀行の最大損失はいくらか計算できるはずだ。それに対してEUが全力でコミットすれば、危機を封じ込めることは可能だろう。

だが、伝えられている10兆円の銀行への資本増強額ではとうてい足りないというのが、マーケットの見立てだ。サブプライムの残滓というパンドラの箱が完全に開いたとき、どこまで傷んでいるのか見当もつかない。

IMF(国際通貨基金)が2009年4月段階でサブプライムの損失を4.1兆ドルと推定したが、処理ずみはそのうちの一部だ。猛烈な勢いで処理した米国系に比べ欧州勢の動きはいかにも鈍かった。すべて欧州に眠っているとは言わないが、疑惑のまなざしが向けられても不思議ではない。

公的資金を注入したくても肝心の国の財政が傷んでいるところもあるため、見透かされる可能性がある。欧州は今まさに手詰まり状態になっている。