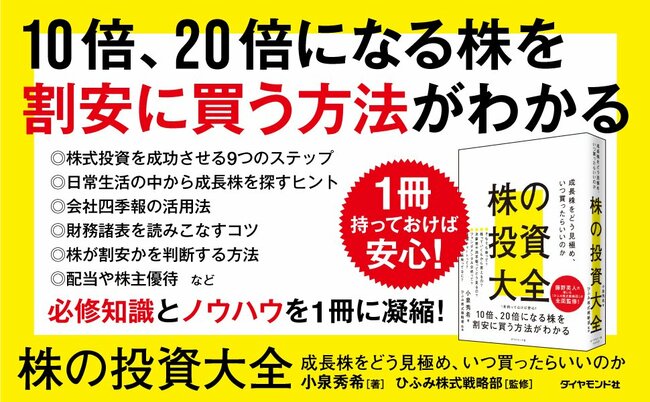

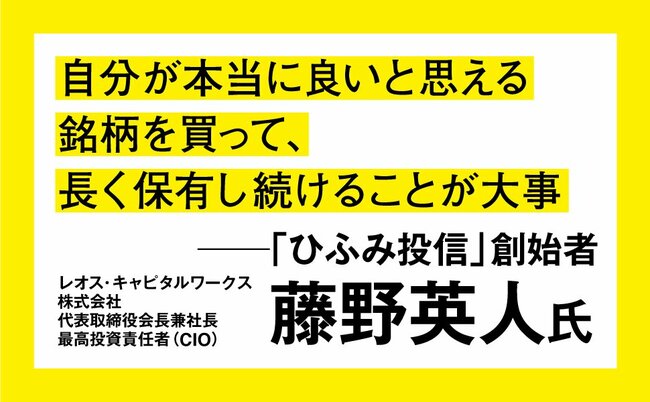

給与収入だけで老後資金をまかなえるのか不安に思う人が増えている。多くの人にとって「投資」が避けて通れない時代になってきた。資産を増やすという点で大きな選択肢の1つになるのが株式投資だ。「株投資をはじめたいけど、どうしたらいいのか?」。そんな方に参考になる書籍『株の投資大全ーー成長株をどう見極め、いつ買ったらいいのか』(小泉秀希著、ひふみ株式戦略部監修)が3月15日に発刊された。「ひふみ投信」の創始者、藤野英人氏率いる投資のプロ集団「ひふみ株式戦略部」が全面監修した初の本。株で資産をつくるためには、何をどうすればいいのか? 本連載では、特別に本書から一部を抜粋・編集してその要旨をお伝えしていく。

Photo: Adobe Stock

Photo: Adobe Stock

流動資産は短期的な資金繰りに役立ち、

固定資産は長期で本業を支える

下図の物語コーポレーションの貸借対照表「資産の部」を見ると、資産がいくつかのカテゴリーに分かれているのがわかります。

まず、資産全体が流動資産と固定資産の2つに区分されます。

他にも繰延資産(くりのべしさん)という区分もあるのですが、ほぼ登場することはありませんし、登場しても無視できる程度の金額であるケースがほとんどです。難しい項目である上、重要度はかなり低いのでここでは割愛します。

ですから、資産は流動資産と固定資産の2つに区分する、と覚えてください。

流動資産というのは、現金か現金にしやすい資産であり、固定資産とは、現金にしづらい資産、あるいはすぐに現金にする予定がない資産です。流動資産は短期的な資金繰りに役立つ資産であり、固定資産は本業の活動を長期的に支える資産、ということになります。

営業循環基準と1年基準とは?

流動資産と固定資産を区分するルールとして、営業循環基準と1年基準があります。

営業循環基準は「営業循環の中で発生する資産は流動資産に区分する」というルールです。

1年基準は営業循環の中で発生する資産でないものを区分するルールであり、「1年以内に現金化する予定の資産は流動資産、1年以内に現金化する予定のない資産を固定資産とする」というルールです。

このルールを当てはめると、流動資産とは「営業循環の中で発生する資産と、それ以外の資産で1年以内に現金化する予定の資産」ということになります。先ほど見た営業循環の中で生じている棚卸資産と受取手形・売掛金は流動資産となります。

また、それ以外の資産でも、1年以内に現金化されることが見込まれる資産は流動資産に区分されます。そして、固定資産とは「営業循環の中で生じる資産以外で、1年以上現金化する予定がない資産」ということになります。

株式・金融ライター

東京大学卒業後、日興證券(現在のSMBC日興証券)などを経て、1999年より株式・金融ライターに。マネー雑誌『ダイヤモンドZAi』には創刊時から携わり、特集記事や「名投資家に学ぶ株の鉄則!」などの連載を長年担当。『たった7日で株とチャートの達人になる!』『めちゃくちゃ売れてる株の雑誌ザイが作った「株」入門』ほか、株式投資関連の書籍の執筆・編集を多数手がけ、その累計部数は100万部以上に。また、自らも個人投資家として熱心に投資に取り組んでいる。市民講座や社会人向けの株式投資講座などでの講演も多数。

ひふみ株式戦略部

投資信託ひふみシリーズのファンド運用を担うレオス・キャピタルワークスのメンバーにより構成された本書監修プロジェクトチーム。

ひふみ投信:https://hifumi.rheos.jp/