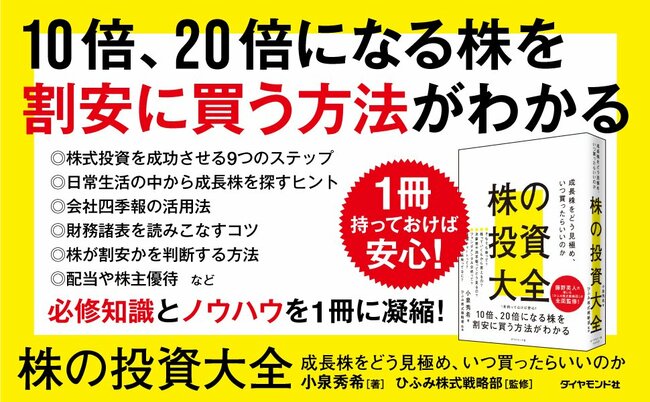

給与収入だけで老後資金をまかなえるのか不安に思う人が増えている。多くの人にとって「投資」が避けて通れない時代になってきた。資産を増やすという点で大きな選択肢の1つになるのが株式投資だ。「株投資をはじめたいけど、どうしたらいいのか?」。そんな方に参考になる書籍『株の投資大全ーー成長株をどう見極め、いつ買ったらいいのか』(小泉秀希著、ひふみ株式戦略部監修)が発刊された。「ひふみ投信」の創始者、藤野英人氏率いる投資のプロ集団「ひふみ株式戦略部」が全面監修した初の本。株で資産をつくるためには、何をどうすればいいのか? 本連載の特別編として、著者の小泉氏による書き下ろし記事の第6回をお届けする。今後の資産形成の参考にしていただきたい。

Photo: Adobe Stock

Photo: Adobe Stock

中国は2030年代には

世界最大の経済大国になる

新NISAの投資対象として新興国株のインデックス投信は有望だ、と4回目の記事で述べた。

しかし、新興国株のインデックス投信の4割程度は中国株が占めており、それを理由に新興国株を避けるべきだという意見もある。足元では中国経済に対して様々な懸念があり、中国株の不振が長引いているからだ。そこで、今回は、中国株の長期的な見通しについて少し深掘りし、新NISA投資における中国株の位置づけを考えたい。

中国株は2007年に高値を付けて以来、16年間も低迷が続いている。中国の代表的な株価指数である上海総合指数は2007年10月高値が6092ポイントで、2023年8月末現在は3119ポイントと半分程度の水準に沈んでいる。

しかし、この16年間、中国経済の規模は3倍以上に成長して、米国の7割程度の規模になり、3位の日本には4倍以上の差をつけている。中国経済はなおも年率5%程度の成長を続け、2035年頃には米国を抜かして世界最大の経済大国になると予想されている。

世界的に見てもだいぶ割安になった中国株

中国株が16年も低迷し続けたのは、1990年~2007年に株価が50倍近くに上昇したことの反動という面が大きい。中国株は成長を先取りしすぎたのだ。

しかし、中国株は16年間の低迷を経てかなり割安になった。収益から見た株価の割安さをはかるPER(株価収益率)は、世界平均18倍に対して中国株は12倍程度だ。米国やインドが24倍であるのに比べると半分程度の水準である。

確かに、米国はAI(人工知能)、EV(電気自動車)、宇宙産業、バイオなどあらゆる先端分野で先頭を走っているし、インドは主要国の中で最も高い成長を続けている。どちらの国の株もとても魅力的な投資対象だ。

しかし、中国がこの両国に2倍も差をつけられてしまうほど将来性が劣っているとは思えない。現状、中国は年率5%と米国以上の成長を続けている。たびたび紹介しているゴールドマン・サックスの2020年から2050年までの長期展望によると、GDPの成長倍率は、米国1・7倍、中国2・7倍、インド7・9倍である。インドに比べると見劣りするが、米国よりは高い成長が期待できる見通しだ。

中国はまだ成長余地が大きく、

アニマルスピリッツも健在

中国経済が今後もある程度高い成長率を続けると考える根拠は、

①一人当たりGDPの成長余地が大きい

②アニマルスピリッツ顕在である

③国の成長志向も変わらず、成長戦略も健在

ということだ。

中国のGDPは大きくなったが、1人当たりGDPはまだ日本3分の1、米国の6分の1程度ほどしかない。10倍、20倍という差があった頃からはだいぶ縮まったが、まだ一人当たりGDPの成長余地は大きい。

そして、経済成長にとって最も重要な要素と考えられるアニマルスピリッツ、つまり、企業家精神も健在だ。それを最も示すデータはユニコーン企業の数だ。ユニコーン企業とは創業10年以内で時価総額10億ドル(約1500億円)以上の評価額の会社である。

米国の調査会社CB Insightsの調べによると、現在、世界のユニコーン企業の数は958社で、そのうち、約半数の487社は米国企業だ。

そして、2位が中国で171社となっている。アメリカには見劣りするが、イギリス37社、ドイツ25社、フランス20社、日本6社など他の主要国に比べると中国のユニコーン企業の数は世界の中でも際立っている。中国のアニマルスピリッツがいかに健在であるか感じられる。

政府の強力な成長戦略も健在

また、現在の中国は、2015年に打ち出した「中国製造業2025」という国家戦略の元で製造業強国をめざしているところだ。この国家戦略では、

①次世代情報通信技術

②先端デジタル制御工作機械とロボット

③航空・宇宙設備

④海洋建設機械・ハイテク船舶

⑤先進軌道交通設備

⑥省エネ・新エネルギー自動車

⑦電力設備

⑧農薬用機械設備

⑨新材料

⑩バイオ医薬・高性能医療器械

を重点分野として掲げている。

とりわけカギを握るコンポーネントとして半導体に力を入れて、半導体分野で世界の覇権を狙う姿勢を打ち出している。こうした中国の動きにアメリカが危機感を抱いて、米中対立が激しくなる要因の一つになったと思われる。

中国株の重しが少しずつ外れる流れに

中国経済の将来性が健在だとすると、中国株の不調が最近まで続いてきた原因は何かというと、

①中国株の米国市場上場廃止リスク

②中国政府が新興企業を締め付ける動き

③米中対立の激化

④不動産バブルの後遺症

などが挙げられる。

米国の株式市場に上場している中国企業は、特例的に甘い情報開示ルールが適用されていた。しかし、不正会計が相次いだことで、中国企業にも米国企業並みの情報開示ルールが求められるようになり、それができない企業は上場廃止が迫られた。

これが不安視されて米国市場に上場する中国企業は一時大きく売られたが、自主的に上場廃止する会社が数社出ただけで、その他の企業は厳しい情報開示ルールに従う姿勢を見せて、この問題は一通り解決を見た。

中国政府が新興企業を締め付ける動きについては、2020年にアリババグループのジャック・マー氏が政府批判をしたことに端を発して始まり、アリババグループのアントグループが上場延期するなど影響が出た。

しかし、2022年12月の中央経済工作会議でIT企業など新興企業の活動を促進する方針が改めて打ち出されたことで、この不透明要因についても晴れたと考えられる。

その他、米中対立についてはまだ長引きそうだし、不動産バブルの後遺症についてもまだ不透明な部分があり、これから折に触れて株価下落要因になる可能性はある。

以上のように株価の下落要因が完全に払しょくされたわけではないが、重しがだいぶ取れてきたことは確かだろう。

株価調整も長い年月が過ぎ、割安感も強くなり、将来的な成長性が健在である以上、ここからは下値不安は少なく、不安材料が薄らぐたびに株価水準が切り上がっていく可能性の方が高いように思われる。こう考えると、中国株はやはり長期的には有望な投資対象であると言えるだろう。

少なくとも、新興国株のインデックスファンドについて「中国株の比重が大きいから避ける」と考える必要はないのではないか。新興国株を資産に組み入れたいなら、新興国株インデックスファンドを中心にして、さらに成長性の高いインド株などの比重を高めたければ、インド株のインデックスファンドを少し加える、という形でいいのではないだろうか。

(※本稿は、書き下ろし記事です)

株式・金融ライター

東京大学卒業後、日興證券(現在のSMBC日興証券)などを経て、1999年より株式・金融ライターに。マネー雑誌『ダイヤモンドZAi』には創刊時から携わり、特集記事や「名投資家に学ぶ株の鉄則!」などの連載を長年担当。『たった7日で株とチャートの達人になる!』『めちゃくちゃ売れてる株の雑誌ザイが作った「株」入門』ほか、株式投資関連の書籍の執筆・編集を多数手がけ、その累計部数は100万部以上に。また、自らも個人投資家として熱心に投資に取り組んでいる。市民講座や社会人向けの株式投資講座などでの講演も多数。

ひふみ株式戦略部

投資信託ひふみシリーズのファンド運用を担うレオス・キャピタルワークスのメンバーにより構成された本書監修プロジェクトチーム。

ひふみ投信:https://hifumi.rheos.jp/