投資先進国の米国で、今最も注目を浴びている商品がETF(上場投資信託)です。米国ではETFが年率2ケタの成長率で伸びており、現在の純資産残高は280兆円。これは、日本のETF市場の14倍超。(1)コストを抑えた運用ができる、(2)リアルタイム取引ができる、(3)指値・成り行き注文ができる等、多くのメリットがあるETFですが、まだ日本の個人投資家にとってはなじみのある商品とはいえません。その理由は、手数料が低いため、証券会社が積極的に顧客に紹介してこなかったから。しかし、金融庁が「ETFは投資家の資産形成に有用な金融商品であり、今後十分に活用を検討していく」と公表するなど、今後、注目が集まることが予想されます。本連載では、最新刊『ETFはこの7本を買いなさい』(ダイヤモンド社)を上梓した世界No.1投信評価会社トップの朝倉智也氏が、ETFの何がおすすめなのか、その選び方・買い方、活用法等について、わかりやすく解説します。

積み立てならインデックスファンド、 まとまったお金はETFで

前回、ETFは「一定の条件のもとでは最も望ましい商品」とお伝えしました。

その条件とは、「ある程度、まとまった額を投資する場合であること」です。小口で投資をする場合は、非上場のインデックスファンドに軍配が上がります。

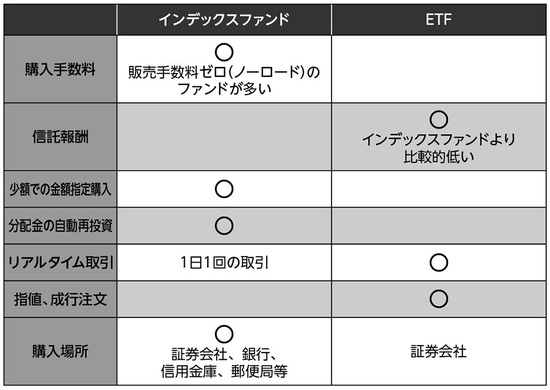

ここでインデックスファンドとETFの特徴を整理しておきましょう。下図をご覧ください。

繰り返しになりますが、ETFの最大の魅力は、インデックスファンドと比べても信託報酬が低水準であることです。

また、株式のようにリアルタイムで取引ができる機動性、指値注文や成行注文も可能という利便性もあります。

一方、「購入手数料」「少額での金額指定購入の可否」という点では、ETFはインデックスファンドに見劣りします。

ETFは金額を指定して買うことはできない

ETFを購入する際は、株式と同様、証券会社に売買手数料を支払う必要があります。売買手数料は証券会社によって異なりますが、原則として売り買いのたびに手数料がかかるので、頻繁な売買には向きません。

また、ETFは「価格×口数」で購入します。売買単位は100口、10口、1口など銘柄によって異なりますが、たとえば、TOPIX(東証株価指数)に連動するETFで売買単位が10口なら、TOPIXが1500ポイントのときは1万5000円程度から投資が可能ということです。「1万円分だけ」といったように、金額を指定して買うことはできません。

この点、非上場のインデックスファンドは販売手数料がかからない「ノーロード」のものがたくさんあるので、毎月少額ずつ積み立て投資をする場合など、こまめな購入に向いているといえます。

毎月1銘柄100円や500円といった少額からの積み立てができる金融機関もありますから、コツコツ積み立て投資をするならノーロードのインデックスファンドのほうが向いていると言えます。

さらに、もう一つ押さえておきたいのは「分配金の再投資の手間」についてです。

インデックスファンドでもETFでも、分配金が発生します。資産を雪だるま式に増やしていくには分配金をそのままにしておかず、再度投資に回すことが望ましいといえます。 この点、インデックスファンドなら「分配金再投資型」を選べば分配金を自動的に投資に回してもらえます。

一方、ETFの場合は、受け取った分配金を自分で投資し直さなくてはなりません。このように、ETFのほうが少々手間がかかる点には、留意が必要でしょう。

お勧めは「海外ETF」、その理由とは?

私たちが購入可能なETFは、国内で上場しているものだけではありません。アメリカやヨーロッパ、アジア等、海外の市場に上場されている、いわゆる「海外ETF」もあります。

ETFで資産を運用するなら、私がみなさんにお勧めしたいのは海外ETFです。というのも、残念ながら国内のETFには「買ってもいい」と言えるものが多くはないからです。

これまで、日本ではETFがあまり知られてきませんでした。大変優れた商品性を持っているにもかかわらず、なぜ人気が出なかったのかというと、金融機関にとってETFが「おいしい商品」ではなかったからでしょう。

金融機関のビジネスという観点からは、ETFは魅力的とはいえません。個人投資家がETFを売買しても、証券会社は株式と同様に安い売買手数料しか稼ぐことができないからです。

一方、いわゆる「人気の投資信託」は、金融機関サイドから見れば「3%程度の高い販売手数料がとれるおいしい商品」です。

販売員が「営業成績を上げたい」と思えば、「ETFを勧めるより、人気の投信を売ったほうがいい」と考えるのが自然だったのでしょう。海外ETFの認知度が低いのは、証券会社が宣伝してこなかったからETFがどんなに良い商品でも、人気がなければ純資産額は小さく、出来高は少なくなってしまいます。

実は、ETFを選ぶ際には「純資産額が大きいもの」や「出来高が大きいもの」を選ぶことが重要なポイントの一つなのです。 この点、国内のETFは種類こそたくさんありますが、一定の条件をクリアする商品はごくわずかです。

一方、海外ETFには有力な選択肢となるものがたくさんあります。

これは、世界の市場には数千本ものETFが上場されているうえ、海外ETFはマーケットが成熟しているので純資産額が多く、取引も活発だからです。こうした状況から、私は従来、海外ETFを有力な資産運用の手段として紹介してきました。

しかし、残念ながら、日本の個人投資家で海外ETFを活用している方はまだ少数派でしょう。

特に、対面の証券会社や銀行を利用し、販売員から勧められるままに投資信託を買っているようなケースでは、海外ETFという優れた金融商品を知る機会は、ほとんどないのではないかと思います。

もしかすると、読者のみなさんの中には「海外ETFなんて聞いたことがない、そんな商品に投資して本当に大丈夫なのか?」と思う方もいらっしゃるかもしれません。

しかし、ここではっきり言ってしまえば、海外ETFの認知度が低いのは売り手である証券会社がまったく力を入れていないからです。海外ETFの商品性が優れていることは間違いなく、私は、個人投資家がこれを利用するメリットは非常に大きいと思っています。

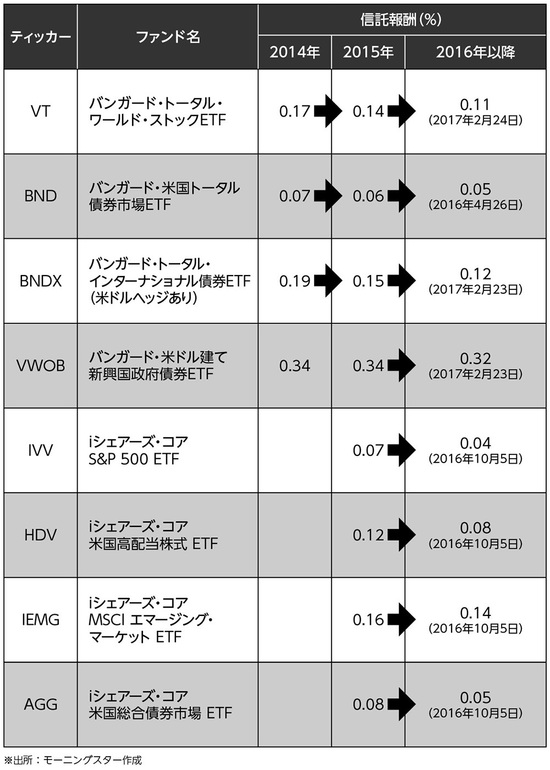

もう一つ付け加えると、海外ETFはコスト競争が激しくなっており、純資産残高が増えるに従って信託報酬を引き下げる動きがあることも、投資家として評価したいポイントです。

信託報酬の引き下げで、ますます個人投資家の注目が集まる

先にご説明したように、運用商品を選ぶ際は「コストの低さ」を重視すべきです。

この点、たとえば世界最大級の資産運用会社でインデックスファンドでは世界シェアトップのバンガード社は、近年、主力ETFの信託報酬の引き下げを実施しています。 世界の株式で運用する「バンガード・トータル・ワールド・ストックETF」の信託報酬は、2014年には0.17%でしたが、2015年に0.14%に引き下げられ、2016年以降には0.11%にまで下がりました。

ほかにも米国債券で運用する「バンガード・米国トータル債券市場ETF」や世界の債券で運用する「バンガード・トータル・インターナショナル債券ETF(米ドルヘッジあり)」などで、同様に信託報酬の引き下げが実施されてきました。

こうしたバンガード社の動きに追随し、世界最大の資産運用会社であるブラックロック社も2016年に主力ETFの信託報酬を引き下げています(下図参照)。

こうした動きは、ETFを購入する個人投資家としては大いに歓迎すべきでしょう。

モーニングスター株式会社代表取締役社長

1966年生まれ。1989年慶應義塾大学文学部卒。

銀行、証券会社にて資産運用助言業務に従事した後、95年米国イリノイ大学経営学修士号取得(MBA)。同年、ソフトバンク株式会社財務部にて資金調達・資金運用全般、子会社の設立および上場準備を担当。

98年モーニングスター株式会社設立に参画し、2004年より現職。

第三者投信評価機関の代表として、常に中立的・客観的な投資情報の提供を行い、個人投資家の的確な資産形成に努めるとともに、各上場企業には、戦略的IR(Investor Relations:インベスター・リレーションズ)のサポートも行っている。他にSBIグループ各社の重要な役員を兼任する。

著書に『〈新版〉投資信託選びでいちばん知りたいこと』『一生モノのファイナンス入門』(ダイヤモンド社)、『マイナス金利にも負けない究極の分散投資術』(朝日新聞出版)、『「iDeCo」で自分年金をつくる』(祥伝社)などがある。

※次回は、7月5日(水)掲載予定です。