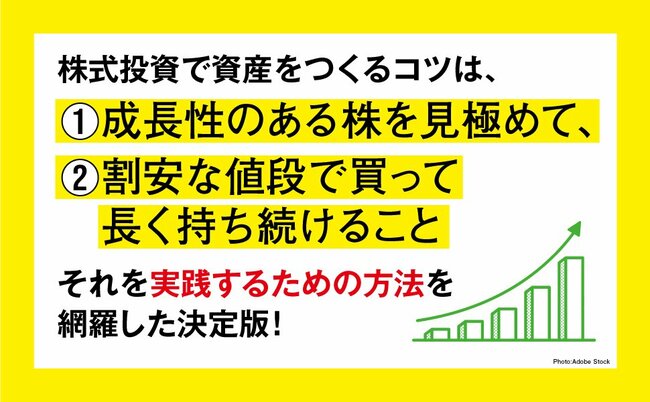

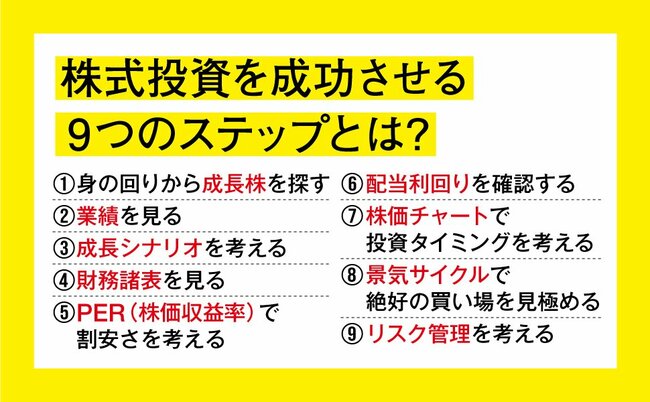

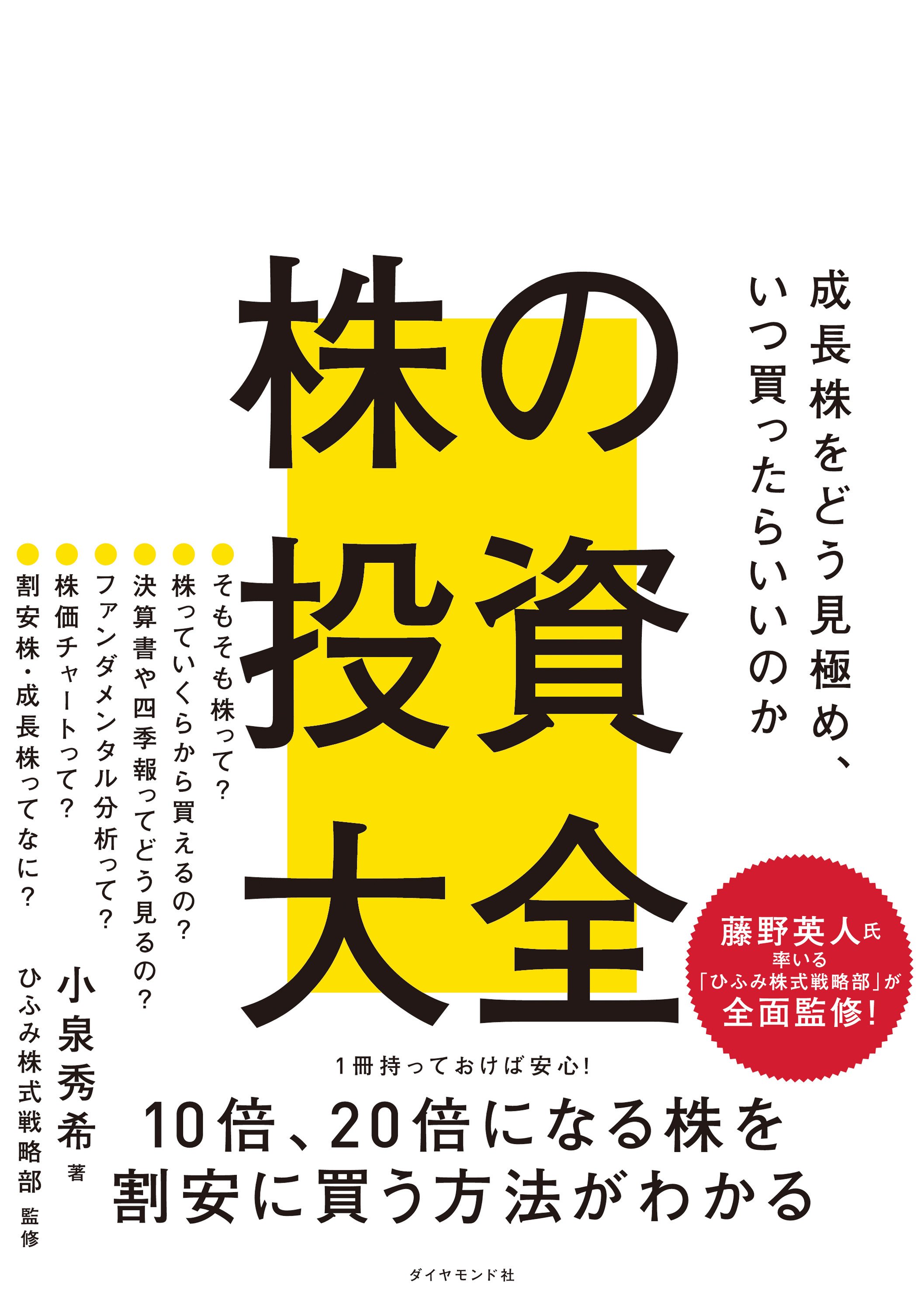

給与収入だけで老後資金をまかなえるのか不安に思う人が増えている。多くの人にとって「投資」が避けて通れない時代になってきた。資産を増やすという点で大きな選択肢の1つになるのが株式投資だ。「株投資をはじめたいけど、どうしたらいいのか?」。そんな方に参考になる書籍『株の投資大全ーー成長株をどう見極め、いつ買ったらいいのか』(小泉秀希著、ひふみ株式戦略部監修)が3月15日に発刊された。「ひふみ投信」の創始者、藤野英人氏率いる投資のプロ集団「ひふみ株式戦略部」が全面監修した初の本。株で資産をつくるためには、何をどうすればいいのか? 本連載では、特別に本書から一部を抜粋・編集してその要旨をお伝えしていく。

Photo: Adobe Stock

Photo: Adobe Stock

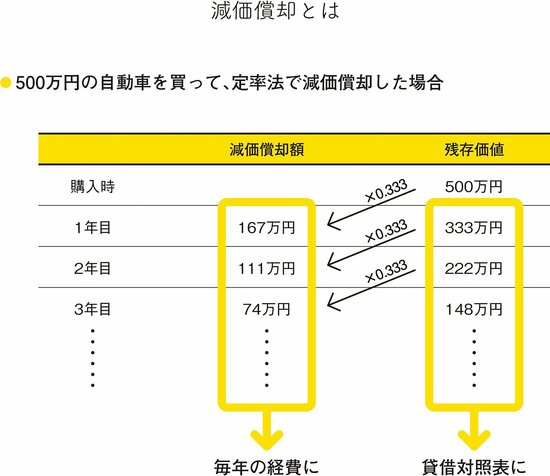

毎年価値が下がる資産は減価償却する

建物、設備、機械、自動車、器具など時間とともに劣化して価値が下がる資産であるため、貸借対照表に計上する場合には、毎年評価額を落としていきます。これを減価償却といいます。

減価償却の仕方は品目ごとに法律で定められていますが、定率法と定額法の2種類から選択できます。定率法は残存価値に対して毎年一定の比率で減価償却する方法、定額法は毎年定額で減価償却する方法です。

定率法のほうが早めに大きな金額を減価償却することになり、その分短期的には利益が圧迫されますが、上場企業は定率法を採用している会社が多いです。

たとえば、500万円の自動車を買って定率法で減価償却するとします。自動車を定率法で減価償却する場合、毎年0.333の割合で評価額を落としていきます。購入後1年たった時点では、500×0.333=167万円が減価償却費として損益計算に計上されます。正確には端数が出ますが、ここでは四捨五入して万単位で示しています。そして、貸借対照表に載るこの自動車の残存価値は500万円から167万円を引いて333万円となります。

2年目は、330万円に0.333を掛けて111万円が減価償却費となり、222万円が残存価値となります(下図)。

このように、設備や機械や自動車を貸借対照表に載せる場合の評価額は、減価償却した後の残存価値ということになります。

下図の物語コーポレーションの建物及び構築物、機械装置及び運搬具、工具、器具及び備品などの項目に(純額)と書いてあるのは、購入時の評価額から毎年の減価償却費分の累計を差し引いた金額を表示しているという意味です。

利益とキャッシュフローのズレの一因は、

減価償却にある

ここで大事なのは、実際にお金を払うタイミングと、経費計上に時間的なズレが生じるということです。この自動車の代金は1年目に500万円を支払います。

しかし、1年目に経費計上できるのは167万円のみで、後は翌年以降に分割して経費として計上されます。自動車は固定資産であり、長期的に本業を支えるための資産です。その費用の計上は、それを買った年に一気に行うのではなく、買った後の各年度に分割して計上するようにした方が実態に合う、ということからこうした会計方法が取られています。

減価償却により、自動車を買った1年目はたくさんお金が出ていったのに経費計上は少し、2年目以降はお金を支出していないのに経費計上される、ということになります。減価償却が利益とキャッシュフローのズレの一因になっていますが、数年単位で考えるとズレはなくなります。

また、減価償却以上に著しく価値が落ちていると考えられる場合には、それらの資産の評価額をさらに引き下げるという減損処理をする必要が出てきます。

(※本稿は『株の投資大全 成長株をどう見極め、いつ買ったらいいのか』の一部を抜粋・編集したものです)

株式・金融ライター

東京大学卒業後、日興證券(現在のSMBC日興証券)などを経て、1999年より株式・金融ライターに。マネー雑誌『ダイヤモンドZAi』には創刊時から携わり、特集記事や「名投資家に学ぶ株の鉄則!」などの連載を長年担当。『たった7日で株とチャートの達人になる!』『めちゃくちゃ売れてる株の雑誌ザイが作った「株」入門』ほか、株式投資関連の書籍の執筆・編集を多数手がけ、その累計部数は100万部以上に。また、自らも個人投資家として熱心に投資に取り組んでいる。市民講座や社会人向けの株式投資講座などでの講演も多数。

ひふみ株式戦略部

投資信託ひふみシリーズのファンド運用を担うレオス・キャピタルワークスのメンバーにより構成された本書監修プロジェクトチーム。

ひふみ投信:https://hifumi.rheos.jp/