円安が進み、他方で原油価格が下落している。

日本銀行が掲げる2%インフレ目標にとって、円安は追い風だが、原油安は向かい風だ。

シミュレーション分析を行なうと、1ドル140円程度の円安になっても、あるいは原油価格が1バーレル90ドル程度にまで回復しても、2015年度中の消費者物価上昇率の平均は2%に届かない。

原油価格の低下は、国民生活や産業活動にとって望ましいことである。しかし、日銀はそうした効果を円安で打ち消そうとしている。これほど愚かしい行動は考えられない。

原油価格下落の基本的原因は

米金融緩和策の終了

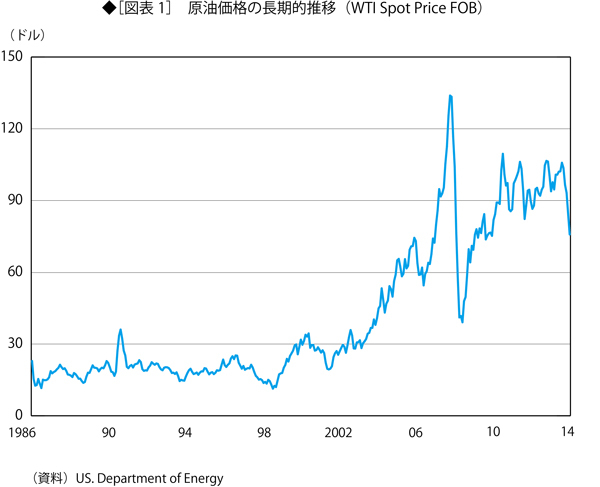

重油価格の長期推移を見ると、図表1のとおりだ。

1980年代の後半から99年後半まで、1バーレル20ドル程度でほとんど変化がなかった。この間に欧米経済は空前の繁栄を経験した。

しかし、2005年頃から、供給減少を伴わない原油価格の高騰が始まった。05年に50ドルを超え、08年に100ドルを超えた。これは、「第3次オイルショック」と呼ばれることもある。中国など新興国の需要が増えたからと言われたのだが、長期的なトレンドから言えば、このときの上昇のほうが例外的だ。

その後、リーマンショック後の08年9月下旬頃からわずか2ヵ月で、原油価格は半分程度にまで落ち込んだ。しかし、11年頃に再び100ドルの水準に復帰した。そして、14年秋からの大暴落だ。

原油価格下落の原因として、供給過剰や、石油輸出への依存度が高いロシアの締め上げが目的だとする指摘もある。

しかし、基本的な理由は、世界的な投機資金の動きが変わったためだろう。08年に原油価格が急上昇したのは、それまで証券化商品に投資されていた投機資金が、原油などのコモディティに移動してきたからだ。そして、今回の原油価格下落は、アメリカの金融緩和政策の終了によって、投機資金が原油から引き揚げられた結果だ。

現在の水準は、02年頃からの上昇トレンド(これは、世界的な需要の増加によるものだろう)に乗っている。つまり、長期的なトレンドからすれば、決して低すぎるわけではない。そうだとすると、低位安定が続く可能性がある。