中国株の暴落が世界を震撼させました。ギリシア問題の一応の解決、中国政府のPKO(株価の買い支え策)などで市場は小休止の様子を見せるものの、今回の暴落は今後の世界にどのような影響を及ぼしていく可能性があるのでしょうか?

世界の行方に関する超長期予想が話題を呼んだ著書『なぜ今、私たちは未来をこれほど不安に感じるのか?』の著者・松村嘉浩氏と、同書の草稿段階からアドバイスをされていた日興SMBC証券チーフ金利ストラテジスト・森田長太郎氏に今後の展望をお聞きします。

中国株の暴落はバブル崩壊の典型的なパターン

――ギリシア問題と中国株の暴落はほぼ同時に並行に発生しましたが、ギリシア問題と中国株は関連していたのでしょうか?

森田 ギリシア問題が、中国株に大きな影響を及ぼしたとは言えないでしょう。ユーロや株価に影響を与えた第1次・第2次ギリシア危機(2010年、2012年)とは異なって、概ねシステム的には遮断されているからです。

松村 市場関係者の多くも、ギリシア問題に関してはその影響は限定的だと理解していました。スペインやイタリア債に波及することもなく、市場は冷静でした。結局のところ、ギリシア問題はリスク資産市場のポジション調整のきっかけとなったに過ぎなかったようです。本来はシステム的に遮断されていて直接の影響がないはずなのに、ギリシア問題によって暴落を起した中国株はすでにバブル化していたと考えるのが自然でしょう。

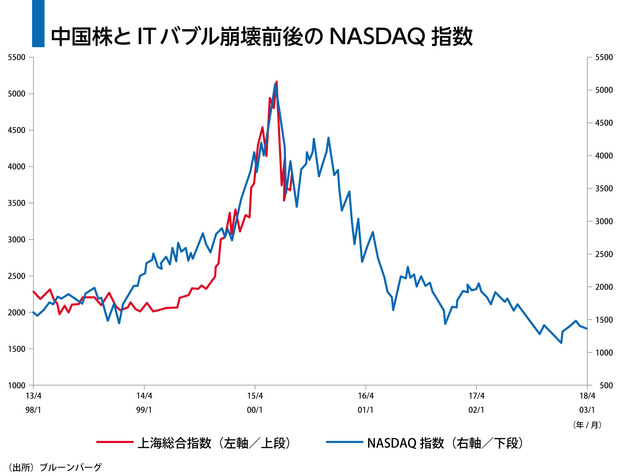

森田 バブルかどうかということであれば、中国株の急落パターンはITバブルの崩壊時のNASDAQの動きに類似しています。

中国政府のPKOが、株式の売買停止や空売りの禁止を含んだ前例のない規模のもので、そのようなことができる共産党政権に対する信認で、市場は安定するのではないかという見方もありますが……。

松村 無理筋ですよね。

森田 はい、PKOによって本源的な調整圧力を回避することは難しいですし、過去においても成功した例はありません。NASDAQバブル崩壊とのアナロジーからは、長期的に見て中国株の調整余地はまだ残っています。

近づくグローバル・リセッションの足音

松村 長期的に中国株が調整していくとすれば、どのような影響が出てくるでしょうか?

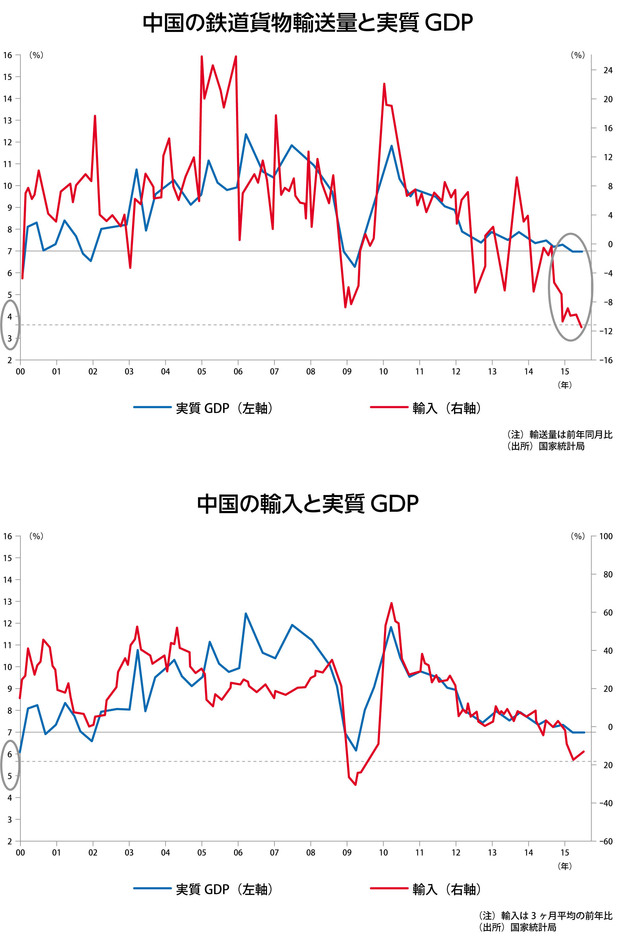

森田 長期的にはグローバル・リセッション(世界的な景気後退)を懸念すべきでしょう。 中国経済は政府が目標に掲げているような成長目標にはまったく到達していません。各種指標からの類推では、中国の実体ベースの成長率は、公式統計の7%よりも遥かに低い水準で3~6%程度だと思われます。

松村 中国は人口ボーナスのピークやルイスの転換点(※)を迎え、そもそもの潜在成長が急激に低下しているのでしょう。胡錦濤政権時代に行った巨額の財政政策の結果、大規模なバブルと過剰ストックを生み出してしまった反省からで、習近平政権はニューノーマル(新常態)を目指し、無理な成長をしない方針を立てましたが、自然体でいると目標よりもはるかに低い成長しかできないということですね。

※ルイスの転換点:社会が工業化する過程で、農村部から都市部へ低賃金の余剰労働力が供給されるが、工業化の進展に伴い、やがて余剰が解消され、農業労働力が不足に転じること。転換点を超えると、賃金の上昇や労働力不足により経済成長が鈍化する。(デジタル大辞泉より)

森田 株価が昨年末から一時2倍以上にも急騰した過程で、消費や投資が活発になる資産効果が全くなかったとは考えられません。

問題は資産効果があっても3~6%程度しか成長していなかった中国経済が、資産効果を失ったときどうなるのか? ということです。中国に大きく依存しているアジア経済の不調はかなり前から起きていますし、中国の成長がさらに低下すればその影響はアジアのみならず、グローバルに波及する可能性も視野に入れておく必要があるでしょう。

松村 そうですね。

森田 中国経済の世界に占めるシェアはバブル崩壊のころの日本とあまり変わりませんが、輸入の占める割合は格段に大きいのです。つまり、日本のバブル崩壊は世界経済に大きな影響を及ぼしませんでしたが、中国バブルがはじけて大きく景気後退して輸入が急減すれば世界経済に大きなダメージが及ぶでしょう。

松村 株価の急落は、中国が抱える膨大なストックや供給能力の本格的な調整の始まりを示唆するように思います。中国は日本のバブル崩壊を勉強していて、同じようにならないと言っていたけれど、残念ながら人口ボーナスのピークを迎え、成長の低下とともに日本の時と同じようにバブルを形成してしまって、その崩壊過程に入っているということではないでしょうか。

森田 リーマンショック後、欧州債務危機などさまざまな過剰な信用が崩壊しているわけですが、最後に残されていたのが新興国バブル。それがいよいよ問題になり始めたということだと思います。

イエレン議長の難題――米国の利上げはなされるのか?

松村 それにしても、我々の心配をよそに、足元の市場は楽観的ですね。米国が出口へ向かうことを示したイエレン議長の議会証言を、市場は都合よく解釈し、ギリシアや中国問題が解決したかのように受け取っているように見えます。中国国内も、株がダメなら不動産という具合で、ここまで調整してきた不動産におカネが向かうという動きが一部では見られるそうです。流動性が過剰に渦巻く世界では、とにかく“下がったら買わないと負け”というパターンが踏襲されているので、ギリギリまでゲームをしようということでしょう。こうなると、過剰流動性の回収、具体的には、FRBの利上げが極めて重要なカギになります。

森田 実際のところは、FRBは難しい状況に追い込まれていますよ。ここからの半年はイエレン議長にとって大きな試練となるでしょう。

松村 はい。“来年の大統領選を考えるならば、今年中に利上げを開始しなければ”、という逆算がありますし、今年できなければ、一体いつになったら利上げできるのかという焦りがFRBにはあるわけです。しかし中国株の暴落が起きたことで、FRBによる過剰流動性の回収がバブル化した資産市場の崩壊のトリガーになることも懸念しなければならない……難しい判断を迫られていますね。個人的には、中国が問題を抱える状況で、米中首脳会談がある9月に、FRBがは利上げをするのは難しいのではないかと思っています。よって、利上げがあっても12月になるのではないでしょうか。

森田 正常化を目指して、慎重に事を運んできたFRBですが、安全確認のためここからおよそ半年も待っていると、景気の状況も変化してしまいます。そうなると、利上げを正当化できる環境にあるかどうか、またわからなくなってしまうでしょう。

松村 石橋を叩きすぎているうちに渡れなくなってしまう……かといって、焦って無理に利上げを実施すれば、世界の資産価格の崩壊のトリガーを引きかねない……実に難しい話ですね。たとえ何とか利上げしたとしても、また利下げせざるをえなくなるかもしれない。FRBも日銀のことを笑えないですね(※)。

※日銀は2000年8月に0ゼロ金利から脱却すべく利上げを行ったものの、米国のハイテクバブル崩壊を受けて2001年2月に利下げせざるをえなくなった。また、2006年7月、2007年2月と2二度の利上げを行い、政策金利を0.5%まで引き上げたものの、2008年のリーマンショックによって再利下げすることになった。

永遠のゼロ“金利”

松村 リーマンショック以来、日銀をはじめ各国の中央銀行は、以前のような「高成長+適度なインフレ」の世界に戻るための「時限措置」のつもりで「超金融緩和」、「非伝統的政策」に取り組んできました。もし最も堅調な経済の米国ですら出口から出られないのだとすれば、政策当局者の挫折感は余りあるものがあると思います。

その場合、まさに“永遠のゼロ金利”(世界経済が成長軌道に回帰できないため、金融政策の正常化[=利上げ]ができず、ゼロ金利がずっと続いてしまう)とも言える世界に引きずり込まれてしまうことになります。もしそうなったら今後の世界にはどのようなことが待ち受けていると思われますか?

森田 その場合は当然の話ですが、金融政策の限界を認識せざるをえなくなるでしょう。これまで、政治も中央銀行に依存していればなんとかなるのではないかという部分があったわけですが、いよいよ現実を認識せざるをえなくなるということです。

松村 私が自著で書いたような、金融政策では問題は解決できない、という現実ですね。

森田 はい。その結果、これまでのように各国とも金融政策に過剰に依存した状況から、国によって政策の方向感にばらつきが出てくるのではないでしょうか。財政をまだ使えると思う国は財政を使う政策にシフトし、逆に、金融政策への依存をあきらめず異次元の世界を推し進める国も出てくるかもしれません。

松村 日銀にならって、株を買う中銀もいよいよ出てくることになるかもしれないし、そんな極端な方向に行かず、できる範囲の政策に留める国も出てくるということですね。

森田 そうなると思います。

松村 ショックが起きたときに政策手段がなくなろうとする永遠のゼロの世界や、実は日本が“先進国”で他の中央銀行も株を買うような事態になるというのは背筋が寒い思いがします

森田 ただし、金融規制が強化されていく環境で、過去に起きたような金融システムが問題となっておきるショックは発生しづらいので、急激なリセッションは発生しないでしょう。

松村 そうなると、手づまりのなかでゆるやかにリセッションに陥っていくということになりそうですね。

森田 本格的なグローバル・リセッションは来年のテーマだと思います。

松村 しかしながら長期的に考えると、政策手段に行き詰まり、成長しない“永遠のゼロ”の世界はいずれ政治的な不安定を生むことになるでしょうね。

森田 そうですね。不安定化していくであろう世界においては、国家の信用力を維持することが極めて重要です。ですから、長期的に国家の財政力を健全にする努力を惜しむべきではありません。

SMBC日興証券チーフ金利ストラテジスト。1988年慶應義塾大学経済学部卒業。日興リサーチセンター、日興ソロモン・スミス・バーニー証券、ドイツ証券、バークレイズ証券を経て2013年8月から現職。主にストラテジストとして、通算20年以上にわたって日本の国債市場に関わる業務に従事。著書に『国債リスク - 金利が上昇するとき』『日本のソブリンリスク - 国債デフォルトリスクと投資戦略』(共著)がある。