従来、CFO(最高財務責任者)の役割は財務上のコスト管理が主だった。だが、グローバル化や資本市場の高度化などを背景に、業績最適化や企業リスク管理、さらには経営意思決定のサポートまで求められるようになっている。こうしたなか、日本企業のCFOは、どんな課題に取り組むべきなのか。『コーポレート・ファイナンス(CFOを志す人のために)』(中央経済社)の著者、岩村充・早稲田大学大学院教授は、企業収益率の内外格差問題や投資機会の喪失、投資家との付き合い方、事業リスクの管理などを挙げ、今のCFOには、幅広い知識と物事の本質を見抜く力が必要だと説く。

なぜ日本企業は欧米企業に比べて

収益率が低いのか

岩村 充(いわむら・みつる)

岩村 充(いわむら・みつる)早稲田大学大学院経営管理研究科教授

1950年5月東京生まれ。74年東京大学経済学部卒業、日本銀行入行、ニューヨーク駐在員などを経て96年12月同行企画局兼信用機構局参事、98年1月早稲田大学大学院(アジア太平洋研究科)教授、2007年4月より同大学院(商学研究科)教授。『新しい物価理論』(渡辺努と共著・岩波書店)、『企業金融講義』(東洋経済新報社)、『貨幣の経済学』(集英社)、『コーポレート・ファイナンス(CFOを志す人のために)』(中央経済社)など、著書多数

「財務戦略」とよく言いますが、私はこの言葉があまり好きではありません。戦略というと、戦いに勝つための計画というイメージが強く、そうした二者択一的な思考法はCFOの役割を正しく表すものではないと思うからです。

例えば、日本と海外との比較で、日本企業は低収益ビジネスが多い、もっと収益性の高い事業に取り組むべきだ、という話がよく出ます。確かに、経済の成熟度が同レベルであるはずの欧米企業に比べ、日本企業の収益力が大きく見劣りするということは以前から指摘されてきました。

この問題を、ROE(株主資本利益率)という指標と日本企業のあり方全般についての問題意識に結びつけて論じた論考に、経済産業省プロジェクトの報告書『持続的成長への競争力とインセンティブ~企業と投資家の望ましい関係構築~』というレポートがあります。このレポートでは、2000年から2010年までのROEが日本企業は中央値で4.97%なのに対し、米国企業は7.72%だったことを挙げ、改善が急務であると説いていました。

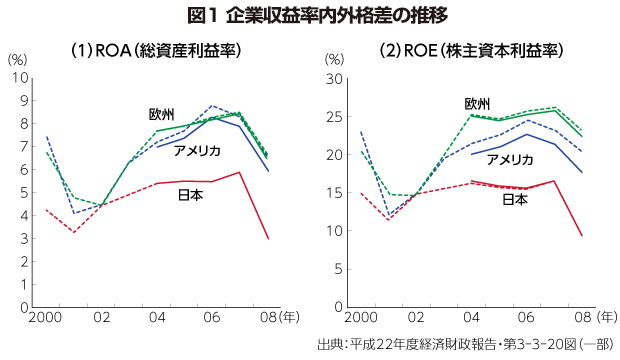

平成22年度の政府年次経済財政報告においても、図1のように日本企業のROA(総資産利益率)とROEがともに欧米企業に比べて約3%低い水準で推移してきたことを指摘しています。

しかし、こうした数字だけを見て、日本の企業にその改善を迫るのは間違いのもとでしょう。その理由は、ROAやROEの高低を論じるときには、その企業が立地する国や地域の資金調達レートの差を忘れてはならないというところにあります。

世界が変動相場制に移行して以来、平均的に見た日米の金利差は3%程度で推移してきました。最近、この差は、世界的な超低金利政策でかなり圧縮されていますが、現在でも10年物の長期金利で2%以上あります。上記で紹介した論考では、こうした差が十分に考慮されていないのです。仮に、長期的な日米金利差が3%とすれば、日本企業の資本コスト(資金調達に伴うコスト)は、米国企業より3%割安になるため、収益性が3%低い事業にも投資をすることが合理的だったはずだからです。

日本企業のROAやROEの低さは、より正確には「円」で測った収益率の低さは、経営体質の違いというよりは、資本市場の違いがもたらしたもの。もっと言えば、金利を低めに維持することを基調とした日本の金融政策がもたらしたものと考えたほうがいいのではないでしょうか。