Photo:REUTERS/AFLO

Photo:REUTERS/AFLO

米連邦準備制度理事会(FRB)の次なる一手に市場の注目が集まっている。昨年9月から景気浮揚を狙って実施している金融緩和策、オペレーション・ツイスト(ツイスト・オペ)が、今年6月末で期限を迎えるからだ。

注目の背景には、今年11月に控える大統領選挙がある。オバマ大統領の再選は失業率などの景気指標に左右されるだけに、現政権を支えるFRBは、「景気が息切れしてから追加緩和策を打ち出したのでは間に合わない」(加藤出・東短リサーチ取締役)とみている。

足元の米国景気は失業率が改善し、順調に回復しているように見える。だが、バーナンキFRB議長は慎重な姿勢を変えていない。

失業率の水準は8%強とまだ高い上、「住宅市場の低迷やガソリン価格の上昇も加わっている」(木内登英・野村證券チーフエコノミスト)。中でもガソリン価格には米国民が敏感で、消費を抑制し、政権の支持率を下げるほどだ。

ただ、景気刺激のための大規模国債購入を実施して市場やメディアに「量的緩和第3弾(QE3)だ!」と騒がれると、ジャブジャブに供給された資金が原油に向かうのでは、との市場心理が働き、実際に原油価格が上昇する可能性がある。これがガソリン価格の上昇を招けば元も子もない。

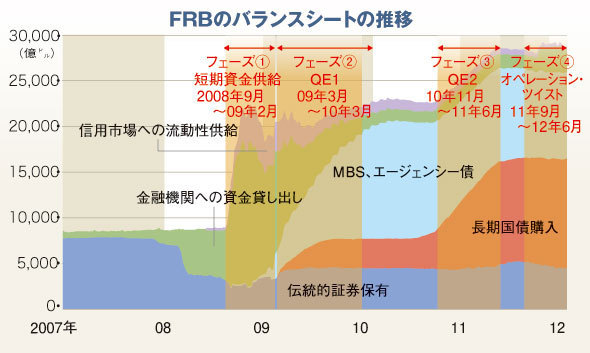

そもそも2008年のリーマンショック以降のFRBの緩和策を振り返ると、四つのフェーズがある。(1)金融機関の資金繰り破綻を防ぐ短期資金供給、(2)いわゆる量的緩和第1弾(QE1)、(3)量的緩和第2弾(QE2)、そして(4)ツイスト・オペである。

フェーズ(3)までの緩和策は、いずれもFRBの総資産拡大を伴うものだった。これが毀損すれば税金で穴埋めしなければならず、バーナンキ議長は保守的な共和党の議員から「ドルの価値を損ねる」との批判を浴びてきた。