株主に企業はどれだけ報いているか?

最近よく語られる「ROEの効用」は曖昧

最近、誰かが「ROE」(自己資本利益率)を流行らせようとしているようだ。ROEとは、純利益を株主の純資産で割って得られる比率で、通常「%」を付けて表す。企業が株主から預かっている資本に対して、年間どれほどの利回りに相当する利益を稼いだかを表す指標だ。株主から見ると、自分(達)の出資に対して企業がどれだけ報いているかを表す指標ということになる。

株主に企業と経営者がどれだけ報いているかは、純利益そのものの水準と変化を見ると良かろう。それに、企業の経営に対する評価は株式市場に表れるのだし、株価は株主自身の損得に直結しているのだから、特に上場会社については、株主にとってのリターン(配当+値上がり益)で評価する方が直接的ではないか。

そう思われた読者は鋭いし、本質を突いている。ROEの意味合いは、案外まだるっこしい。

では、なぜROEで企業を語ろうとする人がいるのだろうか。「何となく、ありがたそうだから」だろうか。それもあろうが、加えて気分的な理由が2つ考えられる。

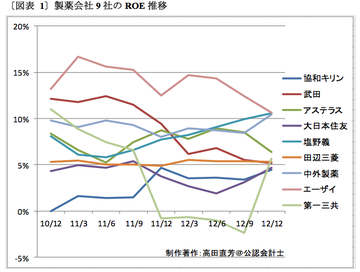

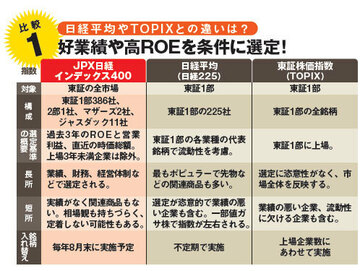

まず、ROEは他社と較べることができる。ROEの場合、たとえばA、B両社の規模や業容が違っていても「A社のROEは8%あるのに、なぜ当社(B社)は6%にも届かないのか」と、投資家や第三者は2つの会社を比較できる。これは、投資家や評論家や役人や見物人にとって好都合だ。

次に、株主にとってのリターンということになると、株主がいつ株を買い、いつ売ったか、そしてなぜその株を今持っているのか、といった株主の意思決定に関係してくる。リターンを問題にすると、株主である投資家は、自らの意思決定の良し悪しを嫌でも意識せざるを得ない。この点、ROEで企業を語るぶんには、気楽な見物人になることができるのである。

重要な結論を2つ、予めはっきり言っておくと、ビジネスの事情や目的、さらにリスク、加えて資産の内容などが異なる会社のROEを直接較べても意味がないし、投資家はROEなどという不正確に光を当てた影の長さで経営を云々するのではなく、ビジネスそのものを見た方がいい。