FRB(米連邦準備制度理事会)のイエレン議長は、経済危機で打撃を受けた成長トレンドの修復を図るには「高圧経済」政策が有効との考えを示した。

イエレン議長は「高圧経済」を「需要が供給能力を大きく上回り、設備投資の活発化などを介してさらに需要を高める」経済であると説明。米国の政策金利は依然非常に低い状況が続いているが、これを継続することで需要をより高めることが重要との考えを示した格好だ。考えようによっては、極めてハト派的な発言である。

リーマンショックの傷痕が残る米国経済を立て直すためには、緩和的な金融政策を継続し、多少経済を過熱させても構わないとも受け止められるからだ。

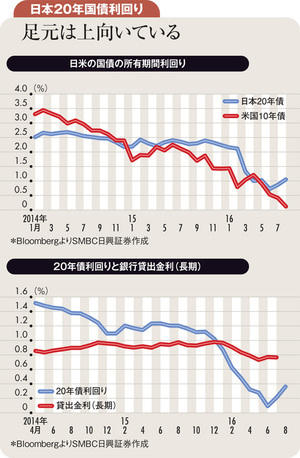

この発言を受け、米国債利回りは大きく低下してもおかしくはなかったが、むしろ長期金利は上昇した。ここ1年ほどは米国10年債利回りとドル円の連動性が非常に高い。10年債利回り上昇でドル円も円安方向に動いている。

長期金利上昇を促したのはBEI(ブレークイーブンインフレ率)の上昇である。つまり、あまりに経済を過熱させれば将来のインフレが懸念されるとの見通しが金利を押し上げた。バーナンキ前FRB議長の強力な金融緩和政策の下でもBEIが上昇し、米国長期金利が大きく上昇する局面があった。

しかし、バーナンキ時代のBEI上昇局面について調べてみると、ドル指数低下、つまりドル安が大きく影響していることが分かる。ドル安は商品価格上昇を促しやすい。金融緩和で生じたドル安が商品価格上昇を介してBEIを上昇させていた側面がかなり強い。

また、商品価格上昇は、その多くが資源国である新興国への投資ブームを引き起こし、新興国の内需主導の景気拡大に大きく寄与した。米国は、バーナンキ時代には新興国に向けた輸出拡大によって需要を大きく伸ばし、そのことが米国内の設備投資拡大、雇用増を介してBEIのさらなる押し上げにつながっていた。

もちろん、金融緩和が住宅投資拡大など米国の内需に直接働き掛ける効果もあるが、足元の米国住宅市場には供給制約が存在する。それを考えれば、金融緩和が長期金利上昇を促す条件としてドル安は不可欠であるといえよう。

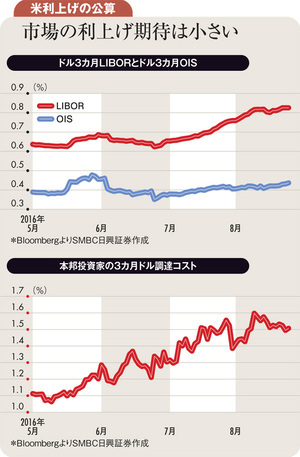

しかし、足元ではEU(欧州連合)離脱を決断した英国が金融緩和を行い、日本もユーロ圏も金融緩和継続を明確にしている。中国も依然人民元安を志向しており、つまり容易にドル安は生じ難い構造となっている。現時点の金融緩和で米国長期金利上昇との懸念は杞憂に終わり、また、ドル円については下落、つまり円高圧力の方が強くかかりやすいと予想する。

(SMBC日興証券為替・外債ストラテジスト 野地 慎)