5月23日の暴落以降、株価が大きく変動している。

本連載の第6回で、為替レートによって日経平均株価を説明するモデルを示した。このモデルによって5月23日暴落以降の状況を説明できるだろうか?

株価モデルは、

5月23日の暴落を予想していた

まず為替レートの推移を見ると、5月17日に1ドル=103.18円と円安のピークになり、21日にはすでに102.46円になっていた。つまり、株価下落に先立って、円高方向への転換が生じていたのである。

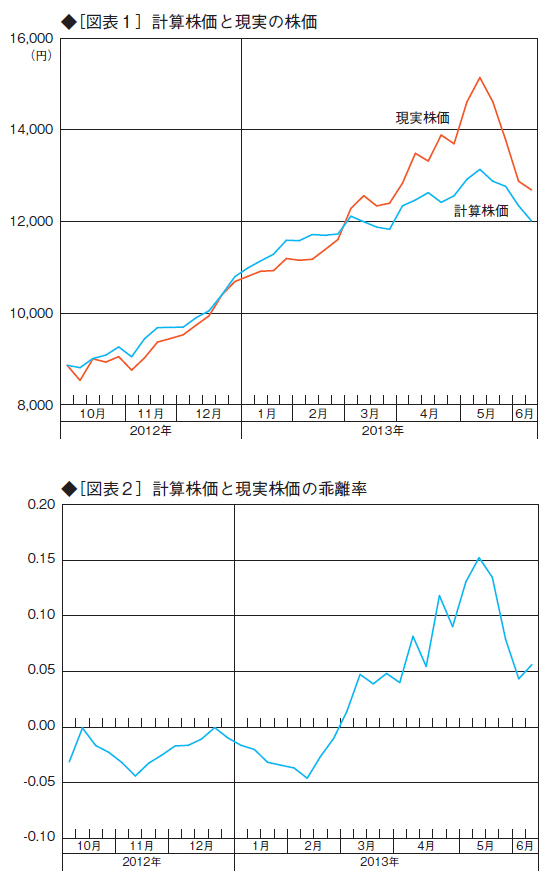

モデルを用いて計算した株価と現実の株価を比較すると、図表1のようになる(この図で用いているのは、週ごとのデータである)。計算株価は、5月13日の週にピークとなり、その後、下落する。つまり、現実の株価の動向をほぼ説明していることになる。

計算株価と現実株価の乖離の推移は、図表2に示すとおりだ。

両者の比率はほぼ0の近辺だったが、日銀新金融緩和策が発表された直後の4月8日の週から0をかなり上回るようになった。そして、5月13日の週には15.2%ほど現実の株価が計算株価より高くなった。その後、乖離率は縮小しつつある。

つまり、金融緩和策に対する期待から株価のバブルが生じ、それが元に戻りつつあると解釈することができる。