企業の利益を最大化する

売上高はどこにあるのか

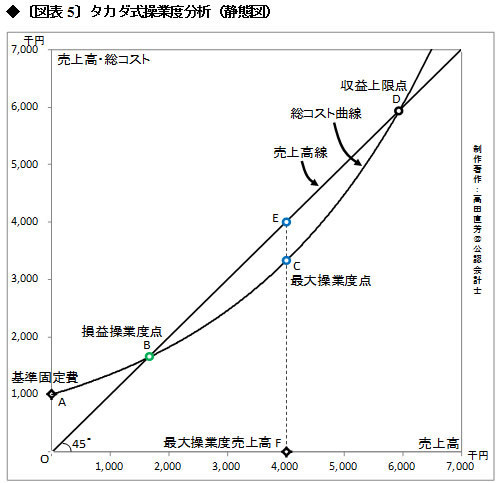

〔図表5〕の総コスト曲線ABCDは、曲線であるが故に、売上高線OBEDとは2箇所で交わる。左下にあるのが損益操業度点Bであり、右上にあるのが収益上限点Dである。損益操業度点Bと収益上限点Dの間では、売上高線OBEDは総コスト曲線ABCDを上回るので、企業は黒字を確保する。この黒字幅は、2本の線の差である「高さ」で表わされる。「厚み」と読んでもいいだろう。

その黒字(厚み)が最大となるのが、〔図表5〕の線分ECだ。ここから垂線を下ろしたところに、最大操業度売上高Fを示している。実際の売上高が最大操業度売上高Fよりも左にあれば、黒字幅(線分ECの厚み)は縮小し、損益操業度点Bではゼロになる。実際の売上高が最大操業度売上高Fより右にあっても黒字幅(線分ECの厚み)は縮小し、収益上限点Dではゼロになる。

〔図表5〕によれば、閉店間際のスーパーマーケットで行なわれる値札の張り替えも説明できるし、証券会社の売買委託手数料の引き下げ競争も説明できる。

こうした理論の詳細については、拙著『高田直芳の実践会計講座「経営分析」入門』を参照願いたい。この理論をシステムとして実現したのが、『公認会計士高田直芳の原価計算&管理会計システムVer.7』である。スタンドアロン型の安価なバージョン(Oracle Databaseパーソナル版)も取りそろえている。

証券4社に

タカダ式操業度分析を適用する

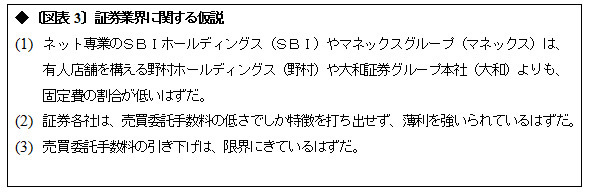

タカダ式操業度分析という道具を揃えたので、前編で紹介した上記〔図表3〕の仮説を検証してみよう。ただし、証券会社や銀行などの金融機関の業績は、「極めて不安定」という特徴がある。1年間(4四半期)のデータでは、確たる心証が得られない。そこで以下では、3年間のデータを1スパンとして採用する。