「近代の中央銀行の歴史上、最強の金融緩和スキーム」。それがマイナス金利付き量的質的金融緩和に関する黒田東彦・日本銀行総裁の説明だ。

その「最強」の政策の効果がこれから表れてくるため、4月末の金融政策決定会合では追加緩和を見送ったという(ただし、インフレ目標達成時期は先送りされた)。

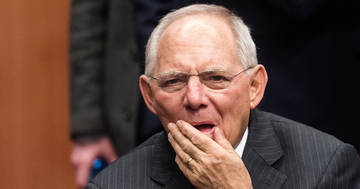

「最強」と自賛するマイナス金利政策の効果を見極めるため、追加緩和を見送った日本銀行の黒田東彦総裁 Photo:AP/アフロ

「最強」と自賛するマイナス金利政策の効果を見極めるため、追加緩和を見送った日本銀行の黒田東彦総裁 Photo:AP/アフロ

確かにマイナス金利政策を決定してから長期金利は大きく低下した。日銀がマイナス金利政策を決定した前日と、決定3カ月後とで30年国債の利回りを比べると、0.84%も下落している。

しかし、長期金利の低下を「政策の効果だ」と評価してよいかというと微妙だ。「今回の政策はインフレ率を押し上げる」と市場が信じれば、30年国債の利回りは逆に上昇を見せ始めるはずだからだ。

米連邦準備制度理事会(FRB)は2010年に量的緩和策第2弾、12年に第3弾を決定した。それらの決定前日と、決定3カ月後とで30年米国債の利回りを比較すると、前者は0.74%上昇、後者は0.39%上昇だ。現在の日本はそれと対照的である。つまり、日銀の政策の効果に懐疑的な市場参加者が今は多いといえる。

しかし日銀は、原因が何であれ、実質金利が均衡実質金利(景気を緩和も引き締めもしない中立的な実質金利)を下回った状態が続けば、投資や消費を必ず刺激するとアピールしている。だが、その効果は現在の日本ではあまり強く表れないだろう。超低金利の長期化によって、金融緩和策の最大の効果である「需要の前借り」が既に相当起きてしまっているからだ。