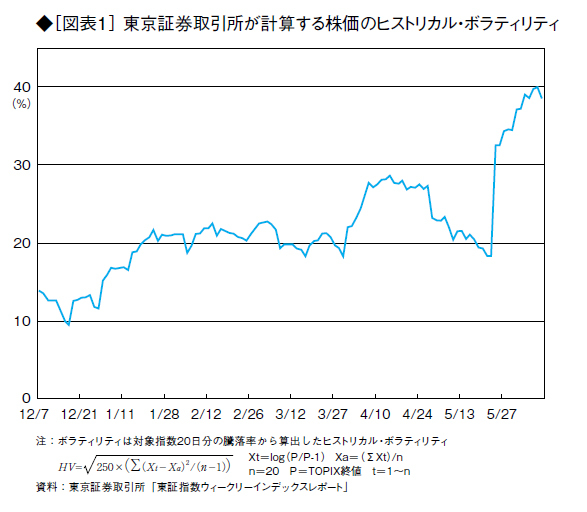

株価や為替レートの乱高下が続いている。日本の金融市場は著しく不安定化した。

株式市場における株価変動の度合いは、「ボラティリティ」という指標で表される。東京証券取引所が計算する株価のボラティリティは、図表1に示すとおりだ。

単にボラティリティが増しただけでなく、株価や為替レートの動向も一転したように見える。2012年秋以来ほぼ一貫して円安になっていた為替が円高になり、上昇してきた株価が、13年5月になって変調した。

こうした状況は、なぜ生じたのだろうか?

以下では、その理由は、昨年秋以来の為替レートと株価が投機によって動かされたことにあると論じる。

具体的には、つぎのとおりだ。

(1)12年11月頃に、13年5月頃までの期間の円安投機が行なわれたと考えると、為替レートの状況を説明することができる。それによって、株価が変動した。

(2)投機を行なう手段としては、直物取引と先物取引がある(注1)が、これらは(取引コストの差を無視すれば)本質的に同一のものである。したがって、投機か否かの差は、直物取引か先物取引かの差ではない。

(3)投機か否かの差は、一定期間経過後に手じまって利益を確定するか否かの差である。これは、投機家の意図の問題であり、データで検証することは不可能だ。

(4)金利は、投機可能性に影響を与える。日本の金利が低下すると、円安投機を誘発しやすくなる。

(5)価格の乱高下は、安倍晋三内閣の経済政策が必然的に引き起こしたものだ。これまでの政策方向からの転換が求められる。

(注1)直物(じきもの:スポット)は、契約した日から2日以内に受け渡しをする取引。先物(フォワード)とは、将来の一定期日に受け渡しをする取引。なお、株式や商品の場合には、「現物」と「先物」という言葉が用いられる。