日本銀行の新総裁となった黒田東彦氏は、就任会見で「2%の物価目標を2年程度で達成するため何でもやる」と述べた。日銀による資産買い入れ拡大への期待が一層高まった格好だが、黒田総裁は国債買い入れについて「国庫短期証券のような短期金利に近い水準の国債購入に政策効果がない」ことを強調した。国庫短期証券ではなく期間の長い国債の買い入れを大幅に増額すると示唆したわけであり、債券市場では10年債利回りが0.6%を大きく割り込んだ。

ただし、今回の金利低下には特殊要因もある。円安と株高が急速に進んだことで、年金によるアセットアロケーション(資産配分)見直しが発生したのだ。1月から3月にかけて、年金は大規模に外貨建て資産や株を売って円債を買う動きを行っており、公社債投資家別売買高(1月、2月)を見ても年金(信託銀行)が巨額の債券買いをしている。

1月から3月においては、このような特殊需給の影響も大きく、新年度入りする4月以降も10年債利回りの低下傾向が続くと判断するのは早かろう。

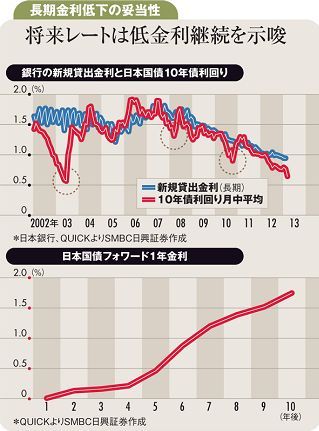

今回の長期金利低下局面では「2003年以来」とのヘッドラインをよく目にするが、その03年にはいわゆるVaR(バリュー・アット・リスク)ショックと呼ばれる長期金利急上昇が起きている。過去10年超にわたって、10年債利回りと銀行の貸出金利(新規・長期)との高い連動性が観測されているが、03年をはじめとして、10年債利回りが貸出金利を大幅に下回った後には長期金利上昇という水準訂正が生じやすい。

デフレ構造に変化がない限り、銀行貸し出しが伸びない環境は容易には変わらないと予想されるが、黒田日銀のリスク資産買い入れ拡大に伴い、不動産など実物資産の価格上昇への期待も高まりやすく、いずれ債券から貸し出しへの資金シフトが生じやすい環境も整うだろう。