今年に入り、中国では社債市場のデフォルト(債務不履行)が急増し、金融不安が高まっている。日本総研の試算によれば、推定不良債権は公式統計の10倍に達する。昨年来、小規模な取り付け騒ぎも発生している。金融危機かはたまた問題先送りによる長期停滞か。中国経済の綱渡りが続く。(「週刊ダイヤモンド」編集部 原 英次郎)

上海など大都市圏では住宅価格が再上昇。果たして中国政府はバブルをコントロールできるのか Photo:DW

上海など大都市圏では住宅価格が再上昇。果たして中国政府はバブルをコントロールできるのか Photo:DW

この数年にわたり、中国の不良債権問題はいつ爆発するか分からない時限爆弾として、最大の懸念材料となってきた。最近の焦点は、債券(社債)市場におけるデフォルト(債務不履行)の増加。日本総合研究所の関辰一副主任研究員によれば「デフォルトの件数は、前年の倍の勢いで増えている」。

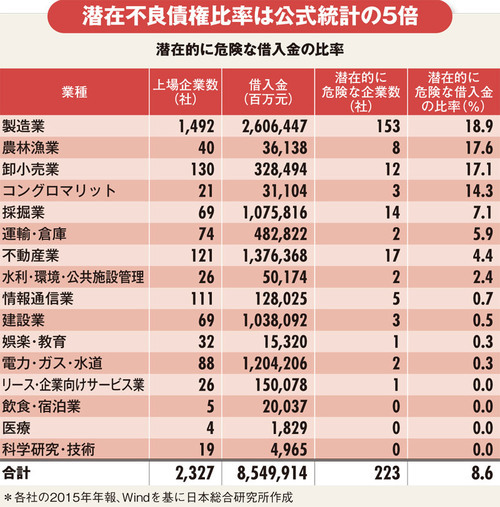

このため金融システム不安にまでつながるのではとの懸念も高まっている。背景には、中国の不良債権の全体像が不透明であるという根本的な問題が潜む。関氏の推計によれば、潜在不良債権比率は公式統計の5倍、不良債権の規模は公式統計の10倍にも達する。

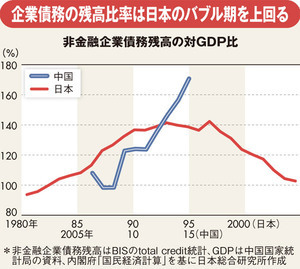

この数年、中国では企業債務残高が急膨張している。2015年末の非金融企業の債務残高は約115.5兆元(15年の平均レート1元=19.4円換算で約2241兆円)で、わずか7年間で3.7倍に膨らんだ。対GDP(国内総生産)比で見ると、170%にも達し、日本のバブル期をも上回る(図参照)。

このうち潜在的な不良債権はどうなっているのか。関氏は広義の営業キャッシュフローであるEBITDA(利払い前・税引き前・償却前利益)が、支払利息を下回っている企業の借入金を不良債権と定義して、潜在不良債権比率を推計している。

借入金および支払利息のある上場企業2327社について試算したのが、下表である。15年末で「潜在的に危険な企業」数は223社あり、その借入金の合計は7367億元。2327社の借入金総額8兆5499億元に対する比率は8.6%となる。中国の金融当局、中国銀行業監督管理委員会によれば、同時期の不良債権比率は1.7%となっているから、その5倍に達する水準だ。