日銀が量的緩和で大量の国債を買い続けてきた結果、民間が保有している国債が激減している。だから、これから金利がかなり上がることがあっても、政府から民間への利払いは少なくて済み、財政危機は起きにくくなっている、という見方がある。果たして本当だろうか。

<詳しくは新刊『金利と経済』でご覧いただけますが、同書で取り上げたトピックに一部手を加えてご紹介していきます>

日銀が国債をどんどん買ったらよい、と考えている人は結構多い。その直感の背景を聞くと、次のような答えが返ってくる。

(1)日銀が国債を買えば、政府の国債が無利子で償還の必要のない銀行券に置き換わるわけだから(日銀当座預金に金利を付けなければ同じことだ)、財政危機も雲散霧消するはずだ。

(2)仮に日銀当座預金に金利を付ける必要があったとしても、日銀は当座預金に階層を設け、ごく一部の政策残高のみにマイナス金利を適用することでマイナス金利に誘導しており、同じ階層性を使えば金利負担を抑えられるはずだ。

日銀がどんどん国債を買うことのトータルコストは?

日銀がどんどん国債を買うことのトータルコストは?

これらの点について考えてみよう。

まず、(1)「日銀が国債を買えば、財政危機は雲散霧消する」という主張について考える。

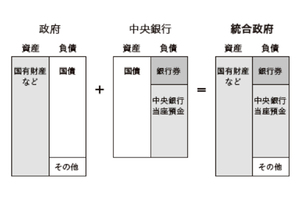

図表1 中央銀行が国債をすべて買った場合の統合政府のバランスシート

図表1 中央銀行が国債をすべて買った場合の統合政府のバランスシート拡大画像表示

この点を考えるには、統合政府(政府+中央銀行)全体の財政支出コストの変動をみる必要がある。中央銀行の利益が増減すれば国庫納付金に跳ね返るから、結局は政府の財政収支に影響する。統合政府の財政コストを検討することで、トータルな政策コストをみることができる。

もし、量的緩和をさらにおしすすめて日銀が政府の発行した国債を全部買い上げれば、民間保有はゼロになる。この場合、統合政府のバランスシートは図表1のようになる。

したがって、これで財政危機が解消するかどうかは、民間に対する負債として日銀当座預金に払う金利がどうなるか、に依存する。

問題は、金融機関が大量の超過準備を保有している現在の金融市場では、中央銀行当座預金への振りが短期金利誘導のカギを握っており、それゆえ中央銀行当座預金は銀行券とちがって、無利子を前提にすることができない点だ。中央銀行が当座預金に金利を払う以上、長期国債を大量に購入することによって起きていることは、統合政府の負債の期間構成が短期化しているにすぎず、必ずしも有利子の負債が不可逆的に減少しているわけではない。金利がゼロを離れれば、統合政府の金利負担は、政府の国債の利払いが日銀当座預金への利払いに振り替わるだけである。

つまり、日銀が国債を買うことで金利負担が抑えられるかどうかは、日銀当座預金の利払い動向に依存する。

そこで問題は、(2)「日銀は当座預金に階層を設け、ごく一部の政策残高のみにマイナス金利を適用することでマイナス金利に誘導しており、同じ階層性を使えば統合政府の金利負担を抑えられるはずだ」という直感は正しいか、ということになる。

この点を考えるには、スイス国民銀行や日銀のような、当座預金に階層性を設けている中央銀行のマイナス金利誘導メカニズムを検討する必要がある。

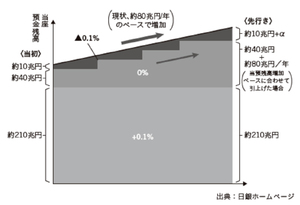

図表2 マイナス金利導入時に日銀が示した階層別当座預金の概念図

図表2 マイナス金利導入時に日銀が示した階層別当座預金の概念図拡大画像表示

早速、日銀のマイナス金利誘導メカニズムをみてみよう。

図表2の概念図は、日銀がマイナス金利政策導入時に示したものである。これでみられるように、日銀は、当初は約260兆円ある当座預金のうち、マイナス0.1%が課される「政策金利残高」は約10兆円にとどめ、金利0%の「マクロ加算残高」を約40兆円、0.1%のプラス金利が付される「基礎残高」を約210兆円とした。

さらに、マクロ加算残高は今後増やしていく、とされた。マクロ加算残高は、基準平均残高に、すべての取引先に一律の掛目(基準比率)を掛けて計算する(基準比率は金融政策決定会合で決定し公表する。掛け目を上げていくことで、マクロ加算残高を増やしていく)。

マイナス金利をつけた政策残高の導入は、どのようにして市場金利を低下させているのか。基本的には、基準時点からの預金の伸びには銀行ごとにばらつきがあることがポイントである。これにより、政策残高を抱えマイナス金利を適用される銀行と、マクロ残高どまりの銀行が生じる。

前者の銀行は、その分に対して課せられるマイナス金利による損を小さくするために、マイナス0.1%より少しでもマイナス金利幅が小さければ、短期金融市場にマイナス金利で放出して自行がもっている政策残高を減らそうとする。政策残高以下の銀行は、マイナス金利で市場から資金を借り、それを金利ゼロでマクロ加算残高においておけば利益が出る。日銀は銀行のこの利潤動機を利用することで、少額の政策残高への課金を通じて短期金融市場をマイナス金利に誘導することができる。

実は、マイナス金利政策導入以前についても日銀は、同じ銀行の利潤動機を使って金利を0.1%に誘導している。つまり、量的緩和で短期資金がだぶついていても、日銀が0.1%の金利で預かってくれる限り、低い金利で貸さなくとも、日銀に預けておけばよいから、市場の短期金利はそれ以上、下がらない。有利な利回りのほうで資金を運用ないし調達する、という金利裁定を通じて、結局、日銀当座預金金利にサヤ寄せされる形でコールレートが形成される、ということになり、このメカニズムで金利の“下限”を形成できる、というのがポイントなのである。

つまり、金融機関が大量に超過準備を抱えている場合、階層性を設けるときは、超過準備の一番“低い”付利水準階層(政策残高)に付利する金利が誘導目標になる。基礎残高、マクロ残高につけることのできるのは、これより高い金利だけである。

しかし、金利を上げる局面で、中央銀行の当座預金付利による統合政府への金利負担を節約したいわけだから、市場金利より高い金利で超過準備を受け入れ補助金を提供するような基礎残高、マクロ加算残高を設ける必要性はなくなる。そう考えると、米国の連邦準備制度が行っているように、超過準備全体に誘導目標金利を付利することになるだろう。

もし政府ないし中央銀行が、インフレ目標を達成した後でも、短期金利上昇に伴う統合政府の利払い負担増大を避けたい、と考えるならば、(1)インフレになっても金利を上げない、(2)法定準備率を上げ、銀行が無利子でも義務としてもたなければいけない準備預金を増やすという実質的な銀行課税強化に踏み切るか、利払いと等価な特別課税で利払い分を相殺するしかない。

なお「準備預金制度に関する法律」の第4条第3項では、日銀は、準備率変更にあたっては、金融機関の預け金の保有に伴う負担を考慮しなければならない、とされている。準備率操作が事実上、金融機関への課税措置であることに鑑みれば、付利しない所要準備を大幅に引き上げて金利上昇のコストを金融機関にすべてしわ寄せするのは、法の精神に照らして問題がある。また、唐突な準備率の大幅引き上げ等は、銀行株を急落させるリスクが高い点にも注意する必要があるだろう。

いずれにせよ、統合政府の利払い負担を回避するには、「永遠のゼロ」か「銀行への課税強化」という方途しか存在しない。中央銀行が国債を全部買い上げても、政府の利払い負担軽減の決め手にはならないのである。