株式投資で有効とされている投資手法やアノマリーは本当に機能しているのか?データで検証してわかった驚きの結果をまとめた書籍『ロボット運用のプロが分析してわかった 最強の株式投資法』の著者・加藤浩一さんによる連載です。第3回目の今日は、「損切り」を検証します。

損切りは早く…にはワナがある!?

今日は、株式投資の基本中の基本、「損切り」についてです。

どの投資本を読んでも、損切りの大切さが説かれています。

損切りはルールを決めてためらわずに行い、ダラダラと含み損を抱えない――というのは、誰もが口酸っぱく言うことです。

株の格言にも、「損切りは早く、利は伸ばせ」というのがあります。

理屈の上では、ある投資戦略の成功率が五分五分であるとすれば、利益確定のポイントを損切りのポイントよりも少し大きく取ることで、トレードを重ねるほどに利益が積み上がっていくことになるはずです。

そこで、たとえば「含み益が10%になったら利益確定、含み損が5%になったら損切りする」――というルールにしておけば、トレード回数が増えるほど資産が増えていくという仮説が立てられます。

では、実際にどうなるかデータで検証してみましょう。

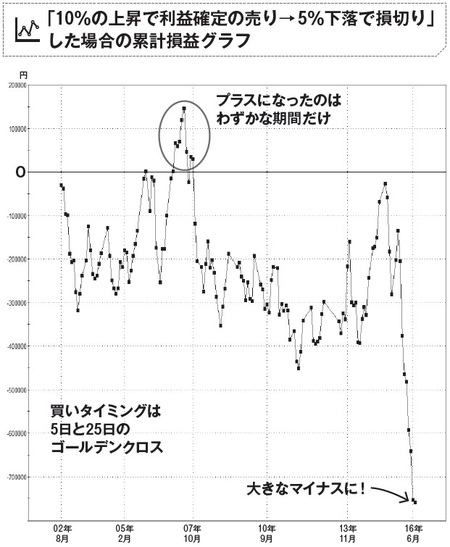

日経225ETF(1321)を、5日と25日の移動平均線のゴールデンクロスで買います。その上で、「10%上昇したら利益確定、5%下落したら損切り」という運用ルールにします。

投資期間は、2001年12月1日から2016年6月30日までのおよそ15年間、100株ずつ売買し、1売買につき0.05%の売買手数料がかかったものとして検証しました。

連載第2回目で検証したように、5日と25日の移動平均線のゴールデンクロスでの買いは、デッドクロスでの売りとの組み合わせでは良い結果がでませんでした。

今回の検証は、「良い結果が出なかったのは売りのタイミングが適切でなかったためで、10%の利確と5%の損切りを組み合わせることで、安定した成績が期待できるようになるかもしれない」という仮説です。

結果は、下のグラフのようになりました。

縦軸は累計損益、横軸は期間です。

この資産推移のグラフを見て、「損切りは早く、利は伸ばせ」の格言が、金科玉条のごとく守るべき教えかどうかは、みなさんにも判断がつくと思います。

総取引回数56回、勝率30.4%(17勝39敗)。

勝率が低いのは、利益確定(勝ち)よりも損切り(負け)が実行される値幅を狭くとったために、それこそ負けの機会が多くなったからです。ある意味、教えを忠実に守った証左とも言えます。

「損切り貧乏」に注意!

なぜ、このような結果になったのでしょうか。

トレンドが力強いほど、利益確定後に再び仕込めるチャンスは少なく、まさに「押し目待ちに押し目なし」の通りになってしまっています。

そのような局面ではむしろ、10%程度で簡単に利益確定してしまうのではなく、トレンドが続く限り保有するほうが理に適っていました。

また、この間の日経225は、はっきりとしたトレンドが出る相場は数えるほどで、ほとんどは行ったり来たりの横ばい相場でした。

すると、買いも売りもシグナルは頻繁に出るものの、利益確定が発動される機会よりも損切りが発動される機会が多いぶん、コツコツと小さな損切りを積み重ねて資産を減らしてしまう「損切り貧乏」になってしまったのです。

この検証結果を見る限り、損切りを早くすることは資産を守るどころかじわじわと減らし続け、そればかりか将来利益を得るチャンスをみすみす捨てていることになってしまっています。

損切りが早ければいいというものではないのです。

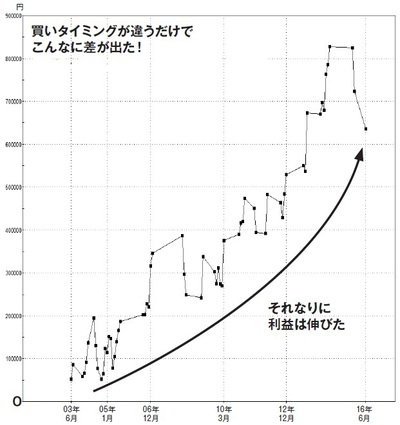

では、買いのタイミングを変えてみたらどうなるか。

拙著『ロボット運用のプロが分析してわかった 最強の株式投資法』では、移動平均線の最適化で、比較的良い結果が出たある日数で買った場合についても、「10%の利益確定と、5%の損切り」を実施して検証しました。

詳しくは本を読んでいただくとして、結論だけ言うと、上下動が大きいものの、それなりに右肩上がりの結果になりました。

これからわかるのは、とても当たり前ですが、エントリーポイントが悪ければ、利確損切りの手法で、それを補うのは難しいということです。

『ロボット運用のプロが分析してわかった 最強の株式投資法』では、さらに利確損切りの条件を変えた実験なども行っています。ご興味のある方はご覧になっていただければと思います。

さて、次回は、投資戦略を選ぶ上で一番たいせつなことについて、お話しします。

私は2009年に、日本で初めてロボット(プログラム)が顧客の資金を運用する公募投資信託「カブロボファンド」を商品化しました。

このファンドの運用方針(つまりは投資戦略ですが)を決めるとき、一番苦心したことは何か、などを交えて解説したいと思います。