11月中旬ぐらいから、米ドル/円相場は下落しています。12月に入ってからは、かなり急落する場面もありました。株式投資家にとっても、今後の為替相場の展開は気になるところではないでしょうか。

株価や為替の過去の足跡を見て、その変動要因を把握し、将来を占ってみる

株価、または為替などの金融指標の将来を占うため、過去の足跡を見ることは役立ちます。子供たちが学校で歴史を勉強するのと同じ理由です。過去を見て、過去の動きのドライバー(原動力)を把握し、そのドライバーがどのように変わったかを見ることによって、将来を占います。

たとえば、売上げを予測したいのであれば、売上げ=価格×数量です。売上げは従属変数で、価格と数量は独立変数です。このような場合、売上げを直接予想するよりも、価格と数量をそれぞれ予想した方がいいのです。この時、価格と数量のことをドライバーと言います。

米ドル/円とS&P500の長期チャートを重ねてみると…

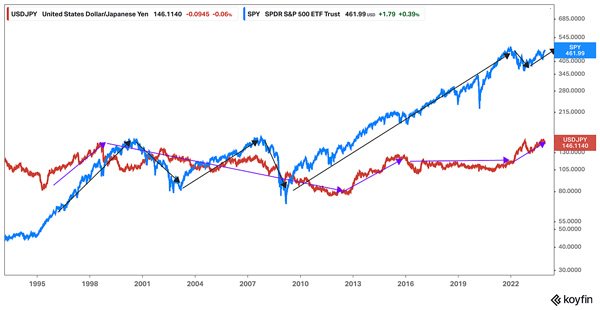

米ドル/円の為替の長期チャートとS&P500の長期チャートを重ねてみました。赤いラインが米ドル/円、青いラインがS&P500です。1995年ごろから現在までのものになります。

米ドル/円(赤)とS&P500連動ETF(青)の長期チャート 出所:Koyfinにより筆者作成

米ドル/円(赤)とS&P500連動ETF(青)の長期チャート 出所:Koyfinにより筆者作成

まず、為替は以下のような傾向となっていました。

(2)1998年~2012年 円高傾向

(3)2013年~2015年 円安傾向

(4)2016年~2020年 横ばい

(5)2021年~2023年 円安傾向

(6)2023年末から少し円高

そして、S&P500は大きな動きを見ると、以下のように上下動していました。

(2)2000年~2003年は下落

(3)2003年~2007年は上昇

(4)2007年~2009年は下落

(5)2009年~2020年は大きく上昇

(6)2021年~2022年は下落

(7)2022年~現在は上昇

S&P500は上下動していますが、長期トレンドとしては上昇です。

米ドル/円と米日金利差の関係は?

為替の一番重要なドライバーは金利になります。今度は米ドル/円のチャートと、米日金利差のチャートを上下に並べてみました。

以下のチャートは、上段が米ドル/円のチャート、下段が米国の1年物国債金利から日本の1年物国債金利を引いた金利差のチャートです。こちらは2004年ごろから現在までのチャートになります。

米ドル/円(上段)と米日1年物国債金利差(下段)の長期チャート 出所:Koyfinにより筆者作成

米ドル/円(上段)と米日1年物国債金利差(下段)の長期チャート 出所:Koyfinにより筆者作成

これらのデータから見えるのは…

(1)円安傾向の時期の方が長い。

(2)2009年~2015年ぐらいまで、日米金利差のなさで円高になった時期が長かった。

(3)2016年~2019年ぐらいまで、日米金利差の拡大は円安につながらなかった。

(4)2020年~2021年、コロナ禍の時期、金利差はあまりなかったが、円安にはつながらなかった。

(5)2022年2月ぐらいから現在まで、金利差が著しい円安につながった。

米ドル/円の為替変動、その3つのドライバーとは?

それぞれの時期について少しコメントすると…

(1)円安の時期が多いのは、ここ20年、政策的に円安の方が望ましかったからです。

(2)2009~2015年はリーマン・ショックから回復している時期で、QE(量的緩和)などもありました。金利はゼロ近傍である程度制限されますので、QEによる金融緩和は金利差には反映されません。米ドルの供給はかなり多かったので、それで円高になりました。

(3)2016年ぐらいから金利差は拡大しましたが、アメリカはQEからQT(量的引き締め)に向かいましたので、流動性が減り、円高の圧力もあり、横ばい。

(4)コロナ禍の時期は異常で、世界中でQEをやっていたので、国による差があまりなかったのです。それで米ドル/円は動きがあまりありませんでした。

なので、米ドル/円の為替変動のドライバーは以下のようにまとめられると考えます。

(1)日米金利差、お金は金利が高いところへ流れる。

(2)日米マネタリーベース比、通貨の供給量の比較です。

(3)米株高……資産価格が高い国にお金は流れがちなので、S&P500上昇は米ドル高・円安要因。

3つの為替のドライバーのうち、2つはまだ円安方向へ向いている。2024年は急激な円高にはなりそうもない

以上のことから、今後の展開を検討してみると…

(1)日米金利差は縮む。これは円高要因です。

(2)マネタリーベースの比較は、日本もアメリカもQT(量的引き締め)なので、通貨供給量は同じぐらい縮むか、日本はアメリカより引き締めしない可能性が大きいです。これは円安要因です。

(3)米金利はこれから下がりそうです。米国株、S&P500は特に成長株、金利敏感株の割合が大きいので、金利が下がると、S&P500は上がります。また、金利と関係なく、AIは米国株独自のドライバーになります。これは円安要因になります。

3つの為替のドライバーのうち、2つはまだ円安方向へ向いています。元々3つとも円安要因だったもののうち、1つが円高方向になっただけなので、急激な円高にはなりそうもないと思います。

2024年の米ドル/円相場は横ばい、または少し円高となり、米国株高の展開となりそうです

●ポール・サイ ストラテジスト。外資系資産運用会社・フィデリティ投信にて株式アナリストとして活躍。上海オフィスの立ち上げ、中国株調査部長、日本株調査部長として株式調査を12年以上携わった後、2017年に独立。40代でFIREし、現在は、不動産投資と米国株式を中心に運用。UCLA機械工学部卒、カーネギーメロン大学MBA修了。台湾系アメリカ人、中国語、英語、日本語堪能。米国株などでの資産運用(1年で50%以上の上昇)を助言するメルマガを配信中。

※メルマガ「ポール・サイの米国株&世界の株に投資しよう!」募集中! 米国株&世界の株の分析が毎週届き、珠玉のポートフォリオの提示も! 登録から10日以内の解約無料。