日経平均が史上最高値を更新しても「日本株はそこまで期待できない」と言えるワケは?

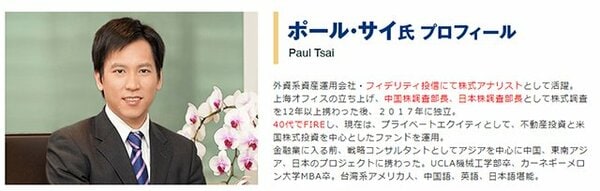

2024年2月27日(火)、米国・シアトルからメルマガ&オンラインサロン「ポール・サイの米国株&世界の株に投資しよう!」で情報配信をしている元フィデリティ投信トップアナリストのポール・サイさんが、ストックボイス社が手掛ける経済・マーケット番組「WORLD MARKETZ」(TOKYO MX 月~金 22時~23時)に生出演した。

前回の放送では、中国株の下落が話題に。中国株が弱いのは中国から資金が流出しているからではなく、景気全体の弱さを反映しただけと指摘したポールさん。中国で強い分野はソフトウェアやインターネットで、CQQQやKWEBというETFなら、その分野で分散投資ができることを教えてくれた。

【※関連記事はこちら!】

⇒中国株の下落は資金流出のせいではなく、景気の弱さを反映しただけ! 中国はテクノロジーやインターネットが強く、CQQQやKWEBならETFで分散投資が可能

今回の放送では、日経平均の史上最高値更新が個人投資家にどんな影響を与えるかを紹介。「日本株はそこまで期待できない」とポールさんが語る理由を、日米株の強いセクターを比較することで紐解いていったので、さっそくチェックしてみよう。

日経平均の史上最高値更新は投資家マインドにプラスの影響を与えるが、日本経済の実態とは少しずれている

番組は、アシスタントの木村カレンさんが、日経平均がバブル時の高値を超えて史上最高値を更新したことを、ポールさんがどのように見ているのか聞いていくところからスタートした。

日経平均がバブルのピークを超えたことは、投資家マインドにプラスの影響を与えるからいいことだと思うとポールさん。

ただ、日経平均はNYダウと同じ株価平均であるため、日本経済の実態とは少しずれているようだ。

日経平均 月足 (出所:TradingView)

日経平均 月足 (出所:TradingView)

例えば、時価総額加重平均のTOPIXで考えると、トヨタが占める割合は大きいけれど、日経平均の中でトヨタが占める割合は1.4%ほどしかないため、日経平均が日本経済を代表する指数とまでは言えないかもしれないとのこと。

それでも、広く報道されている指数であるため、投資家マインドにはプラスに影響してくるということだった。

ここで、番組MCの渡部一実さんが、日経平均は史上最高値を更新したけれど、TOPIXが史上最高値を更新していないことをどう見ればよいのか、ポールさんに質問した。

日経平均よりTOPIXの方が、一般投資家の投資先の代表になるため、日経平均はバブルを超えたものの、全く同じ恩恵を個人投資家はまだ受けていないだろうとポールさんはコメントした。

TOPIX 月足 (出所:TradingView)

TOPIX 月足 (出所:TradingView)

「日本株はそこまで期待できない」と言えるのは、上がったり下がったりする景気循環セクターが上昇しているから

すると、渡部さんが、日本株で上昇しているセクターが自動車、金融、銀行、商社、機械であることをポールさんはどう分析するのかと続けた。

自動車、金融、銀行、商社、機械を中心に、日本株が上昇した大きな要因の1つは円安であるとポールさんは指摘した。円安でデフレからインフレになるという意味で、これらのセクターが上がっているとのことだった。

これを受けて、渡部さんが「日本株はこれから調整するのか、それとも今までのフェーズがガラリと変わって、どんどん強くなっていきそうなのか、どう展望していますか」と切り返した。

記者が察するに、渡部さんはポールさんに「日本株が強くなっていきそう」と言ってほしそうに見えたのだが、ポールさんの答えはこうだった――「日本株はそこまで期待できない」。

「そこまで期待できないというのはどんなところがですか。なぜですか」と、少し納得がいかない様子の渡部さんに、ポールさんは説明を始めた。

海外投資家を中心に、円安でインフレになって構造改革につながり、日本株が従来の上がったり下がったりの傾向から脱出して上がると期待して、日本株は上昇しているけれど、それはまだ期待だけで、上がったり下がったりする傾向から脱出していないのではないかというのだ。

ポールさんがそう考えるのにはワケがある。それは日米株の強いセクターの違いだ。

アメリカの場合、S&P500はNVIDIA、アルファベット、マイクロソフト、メタなどテクノロジーのセクターがけん引して上昇していて、最先端に立っている企業やどんどん成長して新しいことをやる企業がリードしているそう。

一方、日本の自動車、金融、銀行、商社、機械というセクターは、上がったり下がったりして循環していく経済循環セクターだから、株価も上がったり下がったりする傾向になってしまうということだった。

日本株が中長期で上がっていくには、輸出セクターだけではなく内需系など、市場全体まで株価の上昇が浸透していかなければならないが、内需系で楽観できる兆しは見えてないとのこと。

また、出生率の低さや高齢化も中長期の問題だし、賃金の上昇がそこまで追いついていないのも問題。コーポレートガバナンス(企業統治)も改善はしているが、実質の変化はそこまで伴っていないため、そのあたりの問題が解決しないと、日本株が中長期で今までと全然違う世界だとは言いづらいとのことだった。

日本株だから買うのではない。グローバル企業がたまたま日本に上場しているだけで、その会社独自の強みや経営があるからこそ買う

次は、ポールさんの銘柄選びのやり方の話題に。

ポールさんのポートフォリオの多くはアメリカ株だけれど、日本株を組み込む必要性はあるのか、組み入れるとしたらどんな銘柄がよいのか、渡部さんが質問した。

ポールさんは銘柄選びをする際、国の括りで考えるより、その会社自体の状況を優先的に考えて分析したいようだ。

日本で今上がっているセクターのなかに商社があるけれど、商社はグローバル企業で、たまたま日本に上場しているだけであって、別の国で上場することもあり得るから、グローバル企業で会社自体の分析を重視すればいいとのこと。

それで考えると、日本にも強い会社があるとポールさん。割安ということでバークシャーが投資した会社もあるし、先端技術のところでは素材系の会社、信越化学工業やSUMCO、センサに強いキーエンスといった会社は、日本にしか存在していないため注目するという。

ただ、それらの銘柄は日本株だから買うのではなく、その会社独自の強みや素晴らしい経営があるからこそ買うということだった。

国籍ではなく中身という点では、人間もそうかもしれないとのこと。

今は世界中でインターネットができて、どこに行ってもリモートワークできるため、究極的な競争になると、AIのエンジニアであれば、日本人でもアメリカ人でも国籍関係なく強い者が勝ち抜くという世界になっていて、それは会社も同じだそう。

内需系の会社、例えばインバウンドやホテルなどであれば、国全体の浮き沈みを重視しないといけないけれど、小売もどんどんグローバル化しているし、グローバル企業であれば国の括りはそこまで関係なくなってくるようだ。

NVIDIAはAIに使われるGPUで圧倒的シェア。一番人気が高い就職先にもなっている

最後はNVIDIAの話題に。

ポールさんは2022年の年末ぐらいにメルマガ内で、当時120ドルだったNVIDIAを買い推奨し、最近もすごい決算をたたき出して、今は800ドルとなっているのだが、そんなNVIDIAの強さをポールさんはどう見ているのか、渡部さんは気になるようだ。

NVIDIA 週足 (出所:TradingView)

NVIDIA 週足 (出所:TradingView)

NVIDIAの強さはAIにあり、AIは新しい産業になりつつあって、工業革命に近いかもしれないとポールさん。

AIは、工業革命で例えば蒸気エンジンみたいなもので、蒸気エンジンを作れる会社や人は多かったけれど、AIに使われているGPUは、NVIDIAが圧倒的なマーケットシェアを持っているとのこと。

だから、NVIDIAはAI業界でどの会社にリードしてもらいたいかを決められて、そういう会社にGPUを提供すれば、かなり重要でパワフルな会社にいきなりなるということが起きるようだ。

利益率や粗利率が結構高いNVIDIAがAI業界を支配する状況は数年続きそうだけれど、永遠に続くわけでもないとポールさんは考えている。

なぜかというと、他の会社も一生懸命キャッチアップしようとしているからだ。

ただ、他の会社はまだ始めたばかりで遅れているのは確かで、NVIDIAをキャッチアップするのには結構時間がかかるかもしれないとのこと。

また、NVIDIA株が上昇していることで、NVIDIAが一番人気が高い就職先になっているようだ。

アメリカの会社で特にエンジニアの場合、給与を結構な割合で会社のストックオプションでもらうため、NVIDIA株が上がれば資産も増えるし、会社の資金も潤沢で収入も高いようだ。

NVIDIAの平均給与はポールさんの記憶では3000万円以上で、一番地位があるエンジニアは1億円以上というのは普通のことだそう。これにプラスでストックオプションももらえるとなると、NVIDIAにみんな就職したいし、最先端で面白い仕事ができるところにも魅力があるとのことだった。

ここまで、2月27日(火)放送の「WORLD MARKETZ」に電話出演した、ポールさんのマーケット解説を中心にお届けした。

冒頭でも紹介したとおり、ポールさんはメルマガ&オンラインサロン「ポール・サイの米国株&世界の株に投資しよう!」で情報配信をしている。登録後10日間は無料だ。米国株投資をしてみたい、すでにしているけどもっと現地からの情報が欲しい、ポールさんが推奨する個別銘柄やポートフォリオを見てみたいという人は、こちらをぜひ登録してみてほしい。

※メルマガ「ポール・サイの米国株&世界の株に投資しよう!」募集中! 米国株&世界の株の分析が毎週届き、1年で50%以上上昇している珠玉のポートフォリオの提示も! 登録から10日以内の解約無料。Youtubeチャンネルも開始。